Тот самый The Vanguard Group.

«Создание Джоном Боглом первого индексного фонда — столь же

значительное достижение, как изобретение колеса и алфавита».

Пол Самуэльсон, Массачусетский технологический институт.

Пролог. «Никогда, никогда, никогда не сдавайтесь»*.

(* здесь и далее цитаты из книги Джона Богла «Не верь цифрам»)

Изобретение колеса – это все же, по моему мнению, более значимое изобретение, чем создание первого индексного фонда. Но так или иначе, авторитетное издание Fortune признало Джона Богла одним из четырех гигантов финансовой отрасли ХХ века ( три остальных: Дж. Сорос, Д. Уэверел и С. Вейл). Безусловно, сейчас уже невозможно представить мировой финансовый рынок и рынок США без индексных взаимных фондов (инвестиционные фонды, которые покупают акции ровно в тех пропорциях, в которых они представлены в том или ином индексе). Идея, возникшая у Богла в 1949 году (!!!), была блестяще воплощена в жизнь 26 лет спустя (30 декабря 1975 года) под названием «Vanguard Index Trust» (сейчас «Vanguard 500 Index Fund»). 24 сентября 1974 года (40 лет тому назад!) Богл основал компанию The Vanguard Group (далееVG). Vanguard в переводе с английского означает «авангард», но не смысловое понятие определило выбор названия, а 74-пушечный линейный корабль адмирала Нельсона«Vanguard», картину которого Богл увидел в антикварном магазине.

Вся жизнь Джона Богла – яркий пример превосходства человеческой воли над силой жизненных обстоятельств и испытаний судьбы, начиная с известия о его неизлечимой болезни и скорой смерти в молодости, кончая операцией по пересадке сердца в 1996. Сейчас ему 85 лет, он уже отошел от дел, живет счастливо с женой, 6 детьми и 12 внуками, но его новая (и возможно последняя) книга «Инвесторы против спекулянтов» (2012) была высоко оценена Уоренном Баффетом и рекомендована всем своим инвесторам. Известные на СЛ топикстартеры Арсагера и Александр Шадрин неоднократно писали о его книгах и простых понятных правилах инвестирования. Все статьи можно найти на СЛ по тегу «Богл». А я процитирую такие слова из его последней книги: «Секрет в том, что инвестиции ни для кого не секрет».

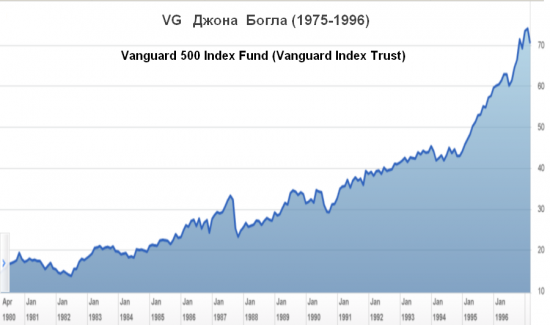

1. VG Джона Богла (1975-1996). «Выбирайте наименее проторенную дорогу».

Хотя 31 августа 1976 года официально считается датой зарождения «Vanguard Index Trust» (современный тикер VFINX),к полноценной работе фонд приступил только 1 мая 1977 года. Дело в том, что неукоснительная реализация идей, которые закладывал в создание этого фонда Богл, привела не только к длительному сбору необходимых денежных средств, но и кардинальному изменению принципов функционирования фондов. Привязав портфель фонда к индексу Standard & Poor 500, Богл, с одной стороны, избавился от высокооплачиваемых управляющих, а с другой стороны, добился того, чтобы доходность фонда в точности повторяла доходность рынка. Оставалось одно: сократить издержки дилеров-посредников, которые тогда брали 9% за распространение паев фонда и зачастую отказывались снижать свою комиссию. Для этого Боглу пришлось впервые в мире создать свою собственную дистрибьюторскую сеть продажи паев. Вначале фонду удалось собрать лишь $11 млн из планируемых $150 млн, но упорство, с которым Джон шел к своей цели, дало свои плоды: в 1979 году Vanguard собрал необходимые средства для покупки всех акций S&P 500. Следуя своим планам минимизации издержек, в 1983 году Богл совместно с партнером открывает собственную брокерскую компанию Vanguard Brokerage Services, существующую и поныне, но как отмечается многими экспертами, эффективную лишь при операциях с активами The Vanguard Group.

Начав с 11 фондов, 28 работниками, 372 648 инвесторскими счетами и коэффициентом затрат 0.66%, Джон Богл довел эти показатели к завершению своей карьеры на посту директора до 89 фондов (совокупные активы более $200 млрд., второй по размеру активов) с 3927 служащими, 6 681 460 счетами при среднем коэффициенте затрат 0.31%.

Один доллар, инвестированный в The Vanguard в 1975 году, стоит сейчас $420.

2. VG Джона Бреннана (1996-2008). «Внутренне последовательная стратегия — один из ключей к успеху в бизнесе».

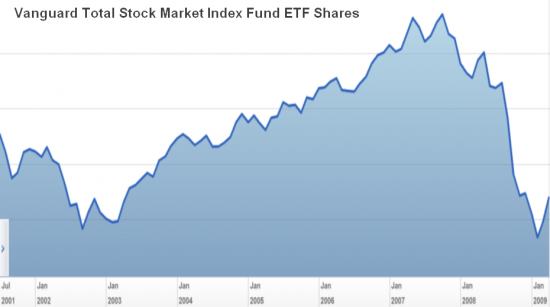

В 1996 году Джон Богл, перенеся серьезнейшую операцию по пересадке сердца, передал свой пост Джону Бреннану. Но прежде, чем говорить о результатах деятельности Бреннана на посту главы Vanguard, давайте посмотрим, что это было за время. Перед вами график S&P 500 тех времен.

Ну и соответственно понимаете, что результат индексного фонда не мог выглядеть иначе.

Что было весьма прибыльно в эпоху бычьего рынка, стало сомнительным в период медвежьего. Инвесторы нервничали, потому что теряли в стоимости своих активов, часть из них начали продавать свои паи и выходить из фондов. Активы самого семейства Богла сократились чуть ли не вдвое. Однако, массового оттока инвесторов в те годы так и не произошло. На фоне этих событий под руководством Бреннана Vanguard совершил ряд инвестиционных прорывов. Прежде всего, экспансия на мировые рынки. Даты наглядно демонстрирует постепенное наращивание присутствия на международных рынках:

- 1996 Компания «Investments Australia Ltd»

- 1998 Крмпания «Investments Europe NA»

- 2000 Компания «Investments Ltd. Japan»

- 2002 Компании в Центральной и Южной Америке, Канаде

- 2003 Компании в Сингапуре.

К 2007 году компания превысила $100 млрд по размерам международных активов.

Параллельно с международной деятельностью развивалась и отечественная: Vanguard стал крупнейшим участником 529 плана (сберегательный план на обучение), разрабатывал программы со страховыми компаниями, создал два фонда по инвестированию пенсионных накоплений. Ну и, конечно…

В 2001 году компания запустила свой первый ETF:Vanguard Total Stock Market ETF (тикер VTI), затем следующий и следующий, а к концу срока правления Бреннана Vanguard был третьим по величине управляющим фондов ETF.

К моменту ухода Джона Бреннана со своей должности компания управляла более чем 130 фондами, её штат составлял уже свыше 11500 человек, количество счетов превысило 21 миллион, а коэффициент затрат снизился до 0.21%. Таким образом, несмотря на некоторые отходы компании от принципов, утвержденных Д. Боглом, в те «смутные» времена The Vanguard Group удалосьне только сохранить свои лидирующие позиции, но и приобрести своему бренду общемировую известность.

3. VG Уильяма МакНабба (2008 – н/в). «Сделайте мышеловку лучше, чем ваш сосед, и люди сами к вам придут».

В 2004 году многие поверили, что все проблемы инвестиционных управляющих компаний и фондов уже позади. Однако, финансовый кризис 2007-2008 годов показал, что в 2002 были только «цветочки». И казалось, что Уильяму МакНаббу достались лишь «руины и пепел», но Vanguard словно птица Феникс возродился из пепла.

В 2009 году компания начала вести свою брокерскую фирму самостоятельно без партнеров, а также открыла собственную компанию в Великобритании «Vanguard Investments UK Ltd». К концу 2010 года компания управляла $1.58 триллионами и 176 фондами. На нее работали 12310 человек, а количество счетов достигло 24 792 420, коэффициент затрат сохранился на уровне 0.21%. В настоящее время в семействе фондов Vanguard существуют индексные фонды, как следующие, так и опережающие S&P 500 (в разрезе 5 лет). Если на графике слева трудно заметить различие, то правый график явно демонстрирует превосходство.

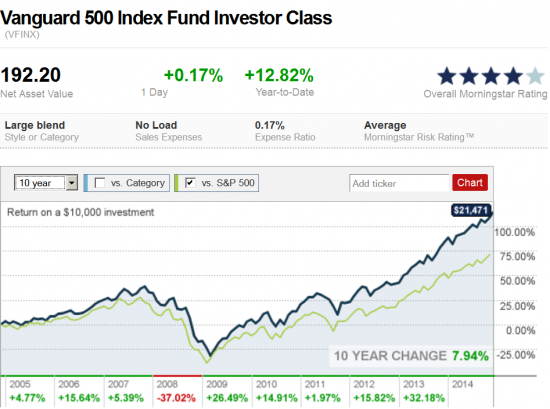

Если рассмотреть 10-летние графики VFINX и S&P 500, то превосходство первого станет яснее: 10 000$ фонда VFINX дают на сегодня 21 471$ против 17500$ у SPY.

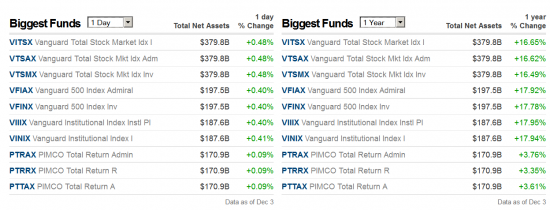

Такое преимущество фонда Vanguard наблюдается вплоть до годового интервала, в краткосрочной перспективе он все же проигрывает. Однако, в рейтингах крупнейших фондов хоть в разрезе 1 дня, хоть — 1 года фонды The Vanguard Group влегкую «делают» всех остальных.

В сентябре этого года компания отметила свой 40-летний юбилей, и конечно, Уильям МакНабб, работающий в компании с 1986 года, не мог не сделать Боглу подарок. 18 сентября 2014 года председатель Vanguard объявил о новом мировом рекорде. Размер активов, находящихся в управлении компании, достиг 3 триллионов $. Это позволило The Vanguard Group не только выйти на первое место в мире, обогнав PIMCO по размеру облигационных активов, но и обойти по размеру активов в управлении всю империю хедж фондов вместе взятых.

Эпилог. «Не недооценивайте очевидное».

Мы сидим с моим приятелем — трейдером и спорим о феномене Vanguard. Шутка ли, ежегодно (в среднем) прирастать на 21% на протяжении 40 лет ?!

— Я тебе точно говорю, Вангард – это кукл американского рынка!!!

— Да иди ты! Как может, к примеру, индексный фонд, который всегда следует за индексом, быть куклом?

— Не скажи. Сейчас все по-другому: пуля попадает в цель до того, как вылетит из ружья, ветер дует, потому что деревья качаются, хвост вертит собакой, а фьюч, как ты понимаешь, спотом. Почему бы и мощному индексному фонду не покрутить S&P?

— Вангард – это не кукл, а мышеловка для жадных инвесторов. Читал новость недавно, что Минфин США опубликовал доклад о системных рисках, которые несут в себе крупные взаимные фонды, и отнес три управляющих компании Vanguard, BlackRock and State Street Global Advisors к категории «Too-big-to-fail»? То есть конкретно наехали на эти фонды. Был бы он куклом, никто бы и не вякнул.

— Фигня. Это специально сделано, чтобы под весь этот шумок комисы фондов поднять: они у них очень низкие, а в нынешней ситуации, когда каждый бакс на счету, да при таких объемах, почему бы не увеличить коэффициентик-то? Большой выхлоп будет!

— Когда Богл недавно давал интервью, он сказал, что пора готовиться к масштабным падениям рынков. И что будет два падения на 25-30 процентов, может быть, даже на 50 процентов в ближайшее десятилетие. Что ж тогда Вангард растет как на дрожжах и трёшечку разменял? Ведь инвесторы будут не просто бежать, а выпрыгивать из фондов, если успеют, конечно. Пипец придет ему. А кукл по определению бессмертен.

— Во-первых, такого падения не будет. Сам понимаешь, бакс и баксовые активы нынче в цене. Кто ж будет лить их себе в убыток? Во-вторых, этих концов и падений амерам уж столько раз предрекали, да не вышло. И в-третьих, кукл же на себя работает, а не на инвесторов.

— Корабль как назовешь, так он и поплывет. Знаешь, чем закончил свой путь тот самый славный линейный корабль «Вангард»?

— Нет.

— Он стал тюрьмой.

— Правильно. Кукл должен сидеть в тюрьме. Только кто ж его посадит, чудак-человек? Он же кукл.

В избранное.