08 октября 2014, 11:46

DAX рано списывать со счетов

Старт недели к 10 октября был отмечен ростом на мировых фондовых площадках. Инвесторы переосмысливали информацию, содержащуюся в отчете по рынку труда США за сентябрь, посчитав, что следует обратить внимание не только на занятость вне сельскохозяйственного сектора и уровень безработицы, но и на динамику средней оплаты труда. Показатель не изменился по сравнению с августом и замедлился до 2% г/г, что создает дополнительный риск отдаления инфляции от таргета ФРС. S&P500 отреагировал на подобную новость ростом, справедливо полагая, что говорить о повышении процентных ставок еще рановато.

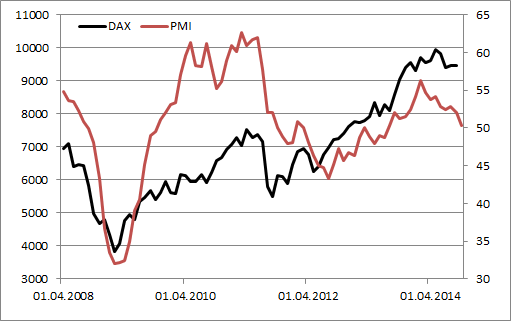

Реакция рынка акций Германии может показаться странной, учитывая слабую макроэкономическую статистику по ведущей стране еврозоны, тем не менее инвесторам нужен был повод для того, чтобы поднять голову от полуторамесячных минимумов, и они его нашли. Пока рост DAX30 выглядит излишне эмоциональным, и возобновление падения ни в коем случае нельзя исключать. Немецкая экономика буксует, что отражается в замедлении деловой активности от Markit до минимальной отметки с лета прошлого года. Показатель достаточно неплохо коррелирует с фондовым индексом, что предполагает возможность продолжения пике последнего.

Источник: Markit.

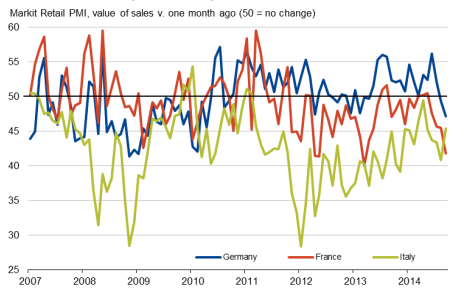

На днях Markit опубликовал обзор, свидетельствующий о наиболее стремительном обвале сектора розничных продаж еврозоны за последние 17 месяцев. Инициаторами стали Германия и Франция. Опережающая динамика индикатора увеличивает тревогу по поводу сползания основного индикатора вниз и замедления немецкого ВВП.

Источник: Markit.

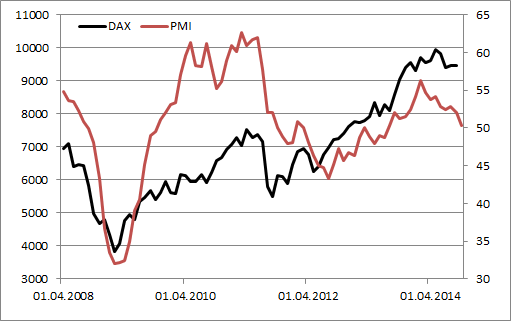

Настоящий шок вызвала информация о сокращении немецких производственных заказов в августе на 5,7% м/м, продемонстрировавших худшую динамику с 2009 года. Берлин испытывает серьезные проблемы из-за похолодания отношений с Москвой, что сказывается на всей экономике еврозоны. Вместе с тем, паниковать, конечно, не стоит. Стабилизация ситуации вокруг Украины внушает надежду на постепенное восстановление PMI, который потянет за собой фондовые индексы. Дополнительными драйверами роста станут девальвация единой европейской валюты, мягкая денежно-кредитная политика ЕЦБ и слабость рынка сырьевых товаров.

В настоящее время среди западных экспертов ведется серьезная дискуссия относительно влияния девальвации евро на экономику стран валютного блока. Их зависимость от сырьевого импорта позволяет утверждать, что эффект от «медвежьего» тренда по EUR/USD будет незначительным. Если вообще будет. Возможно, это было бы так, если бы цены на нефть имели тенденцию к росту. Однако в условиях серьезного падения ситуация вполне благоприятна для торгового баланса Германии: мало того, что экспортеры будут пожинать плоды от слабой валюты, так еще и импортеры смогут закупить энергоносители по вполне благоприятным ценам. Полагаю, это очень скоро отразится на чистом экспорте и не позволит немецкому ВВП продемонстрировать разочаровывающую динамику.

Не следует сбрасывать со счетов реализуемые ЕЦБ программы количественного смягчения. Пусть общий объем европейского QE не стал достоянием общественности, что оказало давление на рынок акций, однако твердое желание центробанка увеличить собственный баланс на 1 трлн евро говорит о многом. Вряд ли регулятор будет сдерживать себя, когда речь пойдет о покупках долговых обязательств. К тому же второй раунд целевого LTRO в декабре, вероятнее всего, окажется более успешным, чем первый в виду поддержки со стороны QE. Рост объемов кредитования реального сектора европейской экономики не только ускорит инфляцию, но и будет способствовать увеличению ВВП. Не заставит себя ждать и реакция DAX30. На мой взгляд, имеет смысл формировать лонги по фондовому индексу на снижении с таргетом 9700-9900. Для российских инвесторов оптимальным решением станет покупка ETF на индекс рынка акций Германии с целевым ориентиром 1210-1230.

Оригинал: investcafe.ru/blogs/caramaz/posts/44957

Реакция рынка акций Германии может показаться странной, учитывая слабую макроэкономическую статистику по ведущей стране еврозоны, тем не менее инвесторам нужен был повод для того, чтобы поднять голову от полуторамесячных минимумов, и они его нашли. Пока рост DAX30 выглядит излишне эмоциональным, и возобновление падения ни в коем случае нельзя исключать. Немецкая экономика буксует, что отражается в замедлении деловой активности от Markit до минимальной отметки с лета прошлого года. Показатель достаточно неплохо коррелирует с фондовым индексом, что предполагает возможность продолжения пике последнего.

Источник: Markit.

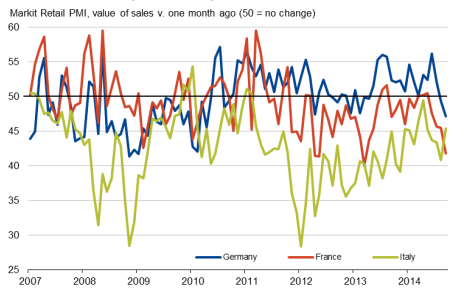

На днях Markit опубликовал обзор, свидетельствующий о наиболее стремительном обвале сектора розничных продаж еврозоны за последние 17 месяцев. Инициаторами стали Германия и Франция. Опережающая динамика индикатора увеличивает тревогу по поводу сползания основного индикатора вниз и замедления немецкого ВВП.

Источник: Markit.

Настоящий шок вызвала информация о сокращении немецких производственных заказов в августе на 5,7% м/м, продемонстрировавших худшую динамику с 2009 года. Берлин испытывает серьезные проблемы из-за похолодания отношений с Москвой, что сказывается на всей экономике еврозоны. Вместе с тем, паниковать, конечно, не стоит. Стабилизация ситуации вокруг Украины внушает надежду на постепенное восстановление PMI, который потянет за собой фондовые индексы. Дополнительными драйверами роста станут девальвация единой европейской валюты, мягкая денежно-кредитная политика ЕЦБ и слабость рынка сырьевых товаров.

В настоящее время среди западных экспертов ведется серьезная дискуссия относительно влияния девальвации евро на экономику стран валютного блока. Их зависимость от сырьевого импорта позволяет утверждать, что эффект от «медвежьего» тренда по EUR/USD будет незначительным. Если вообще будет. Возможно, это было бы так, если бы цены на нефть имели тенденцию к росту. Однако в условиях серьезного падения ситуация вполне благоприятна для торгового баланса Германии: мало того, что экспортеры будут пожинать плоды от слабой валюты, так еще и импортеры смогут закупить энергоносители по вполне благоприятным ценам. Полагаю, это очень скоро отразится на чистом экспорте и не позволит немецкому ВВП продемонстрировать разочаровывающую динамику.

Не следует сбрасывать со счетов реализуемые ЕЦБ программы количественного смягчения. Пусть общий объем европейского QE не стал достоянием общественности, что оказало давление на рынок акций, однако твердое желание центробанка увеличить собственный баланс на 1 трлн евро говорит о многом. Вряд ли регулятор будет сдерживать себя, когда речь пойдет о покупках долговых обязательств. К тому же второй раунд целевого LTRO в декабре, вероятнее всего, окажется более успешным, чем первый в виду поддержки со стороны QE. Рост объемов кредитования реального сектора европейской экономики не только ускорит инфляцию, но и будет способствовать увеличению ВВП. Не заставит себя ждать и реакция DAX30. На мой взгляд, имеет смысл формировать лонги по фондовому индексу на снижении с таргетом 9700-9900. Для российских инвесторов оптимальным решением станет покупка ETF на индекс рынка акций Германии с целевым ориентиром 1210-1230.

Оригинал: investcafe.ru/blogs/caramaz/posts/44957

1 Комментарий

Сергей08 октября 2014, 11:59dax в жопе и пойдет ниже 7000…0

Сергей08 октября 2014, 11:59dax в жопе и пойдет ниже 7000…0

Читайте на SMART-LAB:

AUD/NZD: быки вошли во вкус, подтягивая котировки к новым высотам

Кросс-курс AUD/NZD после пробоя локального уровня 1.1692 откатился к нему и сейчас активно «топчется», осваивая свежую поддержку. Также стоит обратить внимание на то, что в текущий понедельник...

22:26

⚙️ Лензолото: закат "пустышки"

Акции Лензолота резко упали. Что происходит — рассказывают аналитики Market Power Лензолото (LNZL) ➡️ Инфо и показатели Возможно, многие забыли, но еще в августе прошлого года...

18:55

📃 Участвуйте в размещении облигаций «СИБУР»

СИБУР — одна из наиболее динамично развивающихся компаний в глобальной нефтехимии, российский лидер по производству полимеров и каучуков. Кредитные рейтинги компании — AАA(RU) по версии АКРА и...

18:05

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026