16 октября 2011, 23:05

Обзор открытого интереса и ставок по золоту (14.10.2011)

Очередной еженедельный обзор поведения игроков на рынке золота. Описание методов интерпретации картинок и ссылки на источники есть в позапрошлом обзоре.

Ни теханализа, ни фундаментала, как обычно, не будет, просто пытаемся подглядывать за теми, кто знает, что делает (и за теми, кто не знает, тоже).

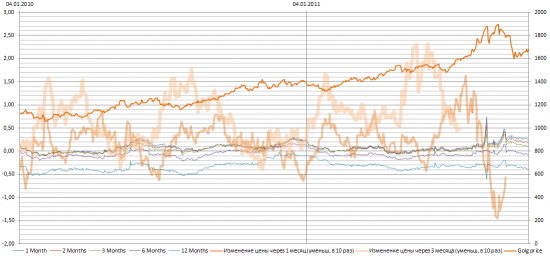

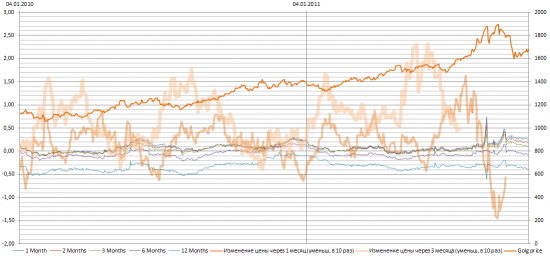

В начале мои любимые ставки GOFO за вычетом LIBOR:

(они же с 2005 года и с 1989-го)

Падение ставок до предкоррекционного уровня раньше совпадало с окончанием коррекции. В этот раз долгосрочные ставки уже гораздо ниже, а вот краткосрочные все еще высоки. Если сравнить поведение ставок в зонах устойчивого роста с боковиками, то нынешнее состояние (большой разброс краткосрочных и долгосрочных ставок) больше похоже на боковик, например, как в середине 2010-го.

Краткосрочно крупняк продолжает продавать, значит расти еще рано. Долгосрочные ставки продолжают снижаться. Плюс, в комментариях идет обсуждение, как на ставки повлияла операция «твист».

Что касается мелких спекулянтов, поведение которых мы можем оценить по отчетам форекс-брокера OANDA, они еще не расстались со своими лонгами, хотя и шортов успели поднабрать:

Для их высаживания, будет идеален боковик с ложными пробоями текущего коридора в обе стороны. Но можно и сразу вниз, так как лонгистов все-таки значительно больше (83% среди клиентов данного брокера).

На карте заявок видно понижение активности и даже локальное преобладание готовности продавать (первая картинка — месяц, вторая — неделя):

Преобладание оранжевого на недельном графике выглядит внушительно, но это исключительно из-за разного масштаба.

Наконец-то обновились данные по открытому интересу на COMEX:

Данные за прошлую неделю все еще отсутствуют, а вот по сравнению с позапрошлой ОИ немного подрос. Возобновление роста ОИ обычно случалось после окончания коррекции или на отскоках в боковике, но здесь о возобновлении роста говорить еще рано. Примечательно, что интерес со стороны мелких спекулянтов снова снизился. Желающих попасть под раздачу все меньше — значит, больше внимания надо обращать на поведение крупняка на первом рисунке.

На РТС баланс открытого интереса снова сместился:

Причем сместился он за счет перехода значительной части (~40%) коротких позиций юриков к физикам.

Примечательно так же снижение ожидаемой волатильности в ближних страйках:

Сама форма улыбки больше похожа на предкоррекционное состояние, но ожидаемая волатильность значительно меньше, чем раньше, то есть сильных движений наши спекулянты не ожидают. Любопытно было бы сравнить ожидаемую волатильность на РТС и COMEX, но на COMEX я этих данных еще не успел найти. Если кто подскажет, где их смотреть, то будет интересно сравнить. Если арбитражеры сюда еще не добрались (что вполне возможно), то картинка на COMEX может отличаться, а народ посерьезнее хэджится скорее там, чем в нашем мировом финансовом центре.

Вывод: нервы нам еще потреплют, в том числе ложными пробоями. Наиболее эффектно было бы в ближайшие недели изобразить падение, чтобы высадить матерых быков первого призыва и примкнувших к ним бычков из последнего набора. А потом с песнями рвануть вверх к новым горизонтам.

P.S. Сам я еще в шортах через мартовские путы, и уже, похоже, необъективен. Буду рад услышать альтернативные трактовки происходящего, а то в последнее время что ни пост про золото — то опрос «куда пойдем» без внятной аргументации.

Ни теханализа, ни фундаментала, как обычно, не будет, просто пытаемся подглядывать за теми, кто знает, что делает (и за теми, кто не знает, тоже).

В начале мои любимые ставки GOFO за вычетом LIBOR:

(они же с 2005 года и с 1989-го)

Падение ставок до предкоррекционного уровня раньше совпадало с окончанием коррекции. В этот раз долгосрочные ставки уже гораздо ниже, а вот краткосрочные все еще высоки. Если сравнить поведение ставок в зонах устойчивого роста с боковиками, то нынешнее состояние (большой разброс краткосрочных и долгосрочных ставок) больше похоже на боковик, например, как в середине 2010-го.

Краткосрочно крупняк продолжает продавать, значит расти еще рано. Долгосрочные ставки продолжают снижаться. Плюс, в комментариях идет обсуждение, как на ставки повлияла операция «твист».

Что касается мелких спекулянтов, поведение которых мы можем оценить по отчетам форекс-брокера OANDA, они еще не расстались со своими лонгами, хотя и шортов успели поднабрать:

Для их высаживания, будет идеален боковик с ложными пробоями текущего коридора в обе стороны. Но можно и сразу вниз, так как лонгистов все-таки значительно больше (83% среди клиентов данного брокера).

На карте заявок видно понижение активности и даже локальное преобладание готовности продавать (первая картинка — месяц, вторая — неделя):

Преобладание оранжевого на недельном графике выглядит внушительно, но это исключительно из-за разного масштаба.

Наконец-то обновились данные по открытому интересу на COMEX:

Данные за прошлую неделю все еще отсутствуют, а вот по сравнению с позапрошлой ОИ немного подрос. Возобновление роста ОИ обычно случалось после окончания коррекции или на отскоках в боковике, но здесь о возобновлении роста говорить еще рано. Примечательно, что интерес со стороны мелких спекулянтов снова снизился. Желающих попасть под раздачу все меньше — значит, больше внимания надо обращать на поведение крупняка на первом рисунке.

На РТС баланс открытого интереса снова сместился:

Причем сместился он за счет перехода значительной части (~40%) коротких позиций юриков к физикам.

Примечательно так же снижение ожидаемой волатильности в ближних страйках:

Сама форма улыбки больше похожа на предкоррекционное состояние, но ожидаемая волатильность значительно меньше, чем раньше, то есть сильных движений наши спекулянты не ожидают. Любопытно было бы сравнить ожидаемую волатильность на РТС и COMEX, но на COMEX я этих данных еще не успел найти. Если кто подскажет, где их смотреть, то будет интересно сравнить. Если арбитражеры сюда еще не добрались (что вполне возможно), то картинка на COMEX может отличаться, а народ посерьезнее хэджится скорее там, чем в нашем мировом финансовом центре.

Вывод: нервы нам еще потреплют, в том числе ложными пробоями. Наиболее эффектно было бы в ближайшие недели изобразить падение, чтобы высадить матерых быков первого призыва и примкнувших к ним бычков из последнего набора. А потом с песнями рвануть вверх к новым горизонтам.

P.S. Сам я еще в шортах через мартовские путы, и уже, похоже, необъективен. Буду рад услышать альтернативные трактовки происходящего, а то в последнее время что ни пост про золото — то опрос «куда пойдем» без внятной аргументации.

Но это не единственная составляющая, к сожалению. Но то, что она всем известна, а должной реакции (снижения ставок, в том числе краткосрочных) на нее нет — наводит на размышления.

(т.к. краткосрочные облигации ФРС продает значит доходность по ним растет, а долгосрочные облигации покупает значит их доходность падает). Там у вас на графике локальный максимум где-то в районе 21-22 сентября после наметился нисходящий тренд.

Я так понял что на графике разноцветными линиями отмечена разница между ставками гофо и либор (процентный дифференциал)Получается чем выше ставка либор тем ниже будет линия на графике гофо-либор(гофо-либор=график)

тут трех месячные ставки либор по доллару с 29 сентября

USD LIBOR interest rates — maturity 3 months:

Ставки либор растут и на вашем графике нисходящий тренд(гофо-либор), а растут они за краткосрочными облигациями и векселями(операция твист)

и походу тренд сохранится на время «твиста», а золото будет в боковике пока «твист» не закончится.Интересно будет посмотреть на реакцию рынка во время выхода ФРС на рынок по графику операции «твист» вот только найти бы график «твиста».

Потому что первая реакция рынка была такова: Рисковые активы испытали давление из-за поддержки активов«убежищ»(объявление «твиста»), т.е. долгосрочные облигации. И здесь произошло самое интересное золото как традиционный актив убежище не испытал поддержку, а в месте с «риском» золото обвалилось потому что краткосрочные облигации оказались под давлением(объявление «твиста»)и ставка по краткосрочным выросла, а за ними и либор, а дальше по закономерности

гофо-либор…

Предлагаю вместе следить за ставками либор, облигациями и золотом. Вот только найти бы нам график выхода на рынок ФРС.

Когда ФРС будет выходить на рынок будут обвалы рисковых активов и золота вместе с ними. Т.е. на время «твиста» традиционные связи взаимодействия рынков будут нарушаться.Потому что в нормальной ситуации краткосрочные ставки следуют за долгосрочными, но во время «твиста» когда ФРС покупает трежэрис долгосрочные ставки падают в это время краткосрочные не падают за долгосроком, а из-за продажи со стороны ФРС доходность их растет чего не может быть в нормальной ситуации оно и понятно, ФРС корректирует кривую доходности облигаций через «твист»(насильно, искусственно понижает долгосрочные ставки и повышает краткосрочные)

понимаю много и запутанно если что уточняй

У меня вроде бы получается, что даже при неизменной дельте между ставками LIBOR 12-месячные GOFO были бы низковаты.

если изменения нет то график будет горизонтальным, главное изменение, направление тренда, изменение к предыдущему дню

USD LIBOR interest rates — maturity 12 months

тут 12-ти месячные ставки либор по доллару с 29 сентября

и по 12 месячным есть динамика, но если бы ставки не менялись то значение гофо-либор изменялась бы только исходя из гофо значения

Давай утром спишемся. Или сам посмотри: www.lbma.org.uk/pages/index.cfm?page_id=55&title=gold_forwards&show=2011

тут пример из учебника только вместо проц. дифф-ла тут спред доходности облигаций, но смысл тот же.Подставь вместо Австралийской облигации ставку гофо, а вместо американской облигации ставку либор и получится график который выложен выше:

Практическое правило следующее: когда спред доходности увеличивается в пользу определенной валюты, эта валюта, как правило, будет расти относительно других валют. Например, если текущая доходность 10-летней австралийской государственной облигации составляет 5,50%, а текущая доходность 10-летней американской государственной облигации составляет 2,00%, то спред доходности равен 350 б. п. в пользу Австралии. Если Австралия повысит свои процентные ставки на 25 б. п. и доходность 10-летней государственной облигации поднимется до 5,75%, то новый спред доходности составит 375 б. п. в пользу Австралии.

(из учебника)

В валютной торговле процентным дифференциалом называется разность между процентными ставками по базовой валюте (первой в паре) и котируемой валюте (второй в паре). Каждый день в 17:00 по стандартному восточному времени при дневном закрытии валютных рынков выплачиваются либо получаются деньги, покрывающие разницу в процентных ставках. Понимание связи между процентными дифференциалами и валютными парами может приносить прибыль. Наряду с решениями центральных банков по ставкам овернайт, очень важны для движения валютных пар ожидаемые будущие ставки овернайт и ожидаемое время изменения процентных ставок. Причина этого в том, что большинство международных инвесторов стремится к доходности. Крупные инвестиционные банки, хеджевые фонды и институциональные инвесторы выходят на глобальные рынки с определенным расчетом, и они постоянно переводят средства из низкодоходных активов в высокодоходные.

Спасибо за подсказку.

А-то я в ручную спреды доходностей по облигациям стран основных валют и процентный дифференциал по ставкам либор по основным валютам считал! Короче ахуевал всю ночь считал и потом в paint-е рисовал графики искал зависимость и кое что нашел, но заебался! Вот если бы прога могла считать и отображать график.Вроде excel может так да?

Мне кажется для этого дела есть Чикагская опционная биржа CBOE… Опционы по золоту я нашёл только для GLD это фонд слитков золота, акции которого торгуются на бирже со всеми американскими акциями). На CBOE есть опционы этого фонда www.cboe.com/DelayedQuote/DQBeta.aspx?content=http%3A%2F%2Fdelayedquotes.cboe.com%2Fnew%2Ffunds%2Fquote.html%3FASSET_CLASS%3DFUN%26ID_NOTATION%3D21313928

По поводу COMEX тут есть какае-то волатильность www.cmegroup.com/trading/metals/precious/gold-volatility-index-vix-futures.html Александр в яхуфинанс наберите символ GVX… это COMEX и ещё волатильность по золоту есть GVZ что намного лучше, расчитывается на CBOE.Сори если чё не так в опционах не очень разбираюсь но тема интересная.

первоисточник отчетов CFTC.Обновление каждую пятницу после 11 вечера по москве www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

А опросы-то не показывают вообще ничего.

Рынок золота делается не нами, с каким бы ажиотажем мы его не покупали/продавали, а гораздо более серьезными людьми, которые играют друг против друга.

Возможно, подвох в наличии какой-нибудь платной экспертизы перед покупкой монет, которые хранились не в этом банке. На слитки экспертиза точно есть.

Ну или их в сбере банально указана цена полугодовой давности, а сейчас цена другая или их уже нет ни по какой цене.