28 апреля 2014, 13:55

Необходимый элемент опционного грааля. Часть2.

Необходимый элемент опционного грааля. Часть2.

Продолжаем исследовать выборку движения фьючерса РТС и изучать занятные диаграммы. Первая часть здесь smart-lab.ru/blog/179681.php . Для начала отмечу что уважаемые НеГрустин и AlexeyT , ведущие паралельные исследования в этой же области были правы и вероятность фьючерса в течение месяца покинуть диапазон 5000 вверх или вниз таки составляет 100%.

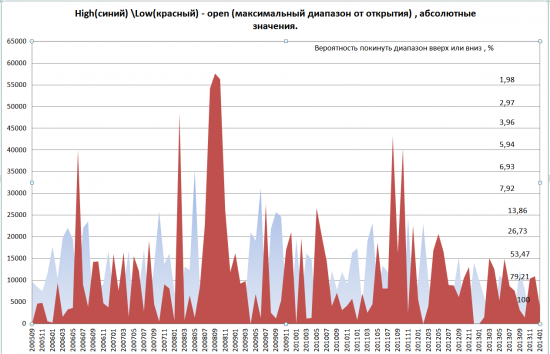

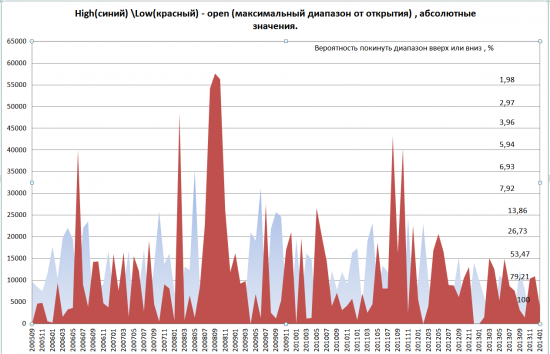

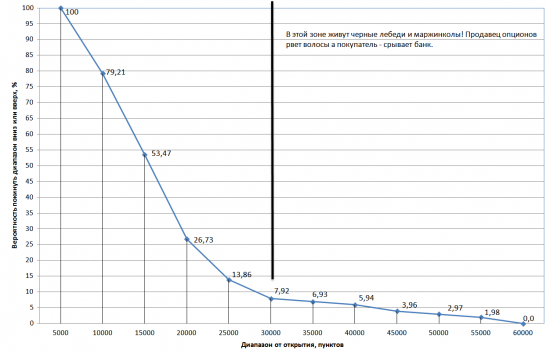

Смотрим диаграмму High_Low-open.

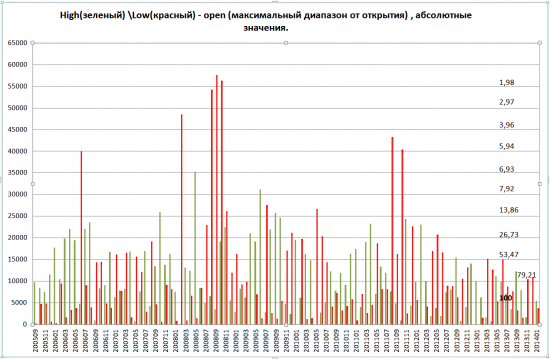

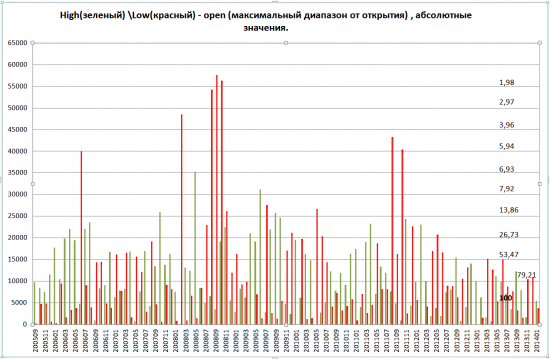

Та же самая диаграмма в другом виде, здесь более наглядно видно куда именно ходил фьючерс в конкретный месяц.

Мы видим, что теоретически покупатель опционов купивший верхний и нижний страйк отстоящие от текущей цены на 5000 на анализируемой выборке со 100% вероятностью окажется в деньгах хотя бы раз по одной из купленных ног в течение межэкспирационного периода. Но не спешите продавать квартиру и покупать опционы на все, не забывайте про волатильность и тетта распад!

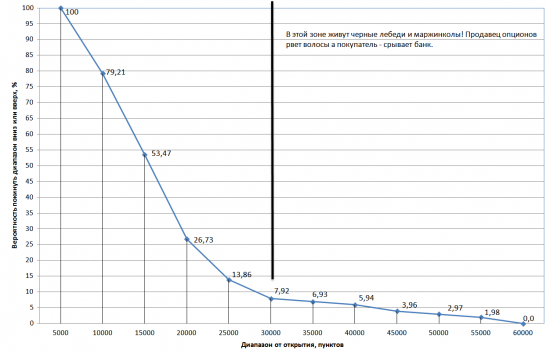

Но может тогда просто продадим +\-20000 ведь вероятность того, что опционы выйдут в деньги хотя бы раз 26,7%, а вероятность того, что в деньгах они будут на экспирацию всего 13,9, не беда — будем роллироваться если что, и грести премию лопатой. Специально для продавцов и любителей роллирования и прочего пирамидинга одновременно, сегодня три замечательных диаграммы.

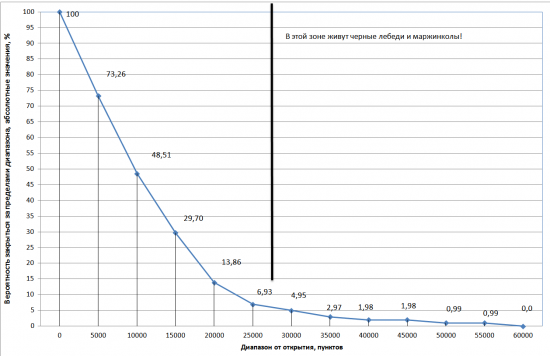

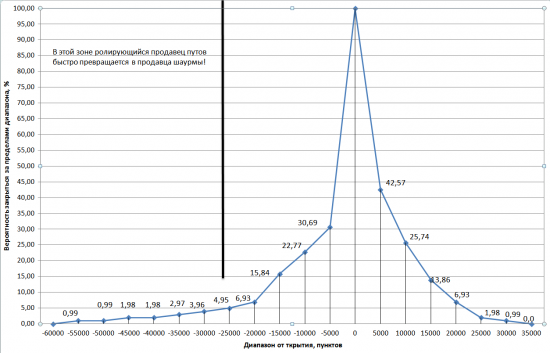

Смотрим плотность распределения вероятности в абсолютных величинах для закрытия в конце межэкспирационного периодаClose-open ABS.

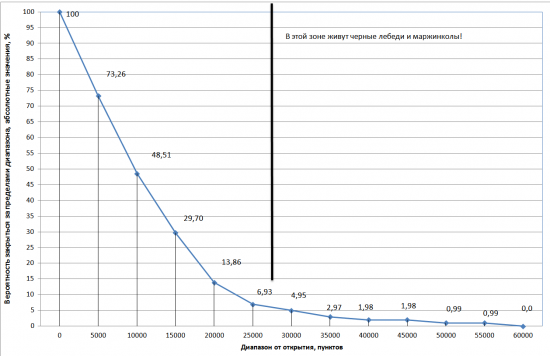

теперь тоже самое только для вероятности хотябы раз покинуть диапазон в течение периода, High_low-open

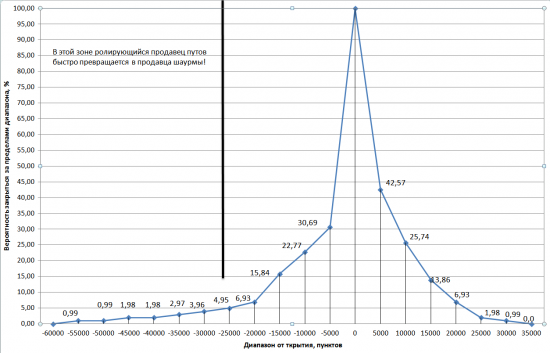

На диаграммах выделяются две области — примерно до 30000 страйка и после. В первой зоне — распределение похоже на нормальное и функция равномерно убывает с увеличением страйка, что вселяет в продавца уверенность в том, что роллируя убыточную позицию на слудующий страйк он уменьшает вероятность выхода в деньги столь же надежно и равномерно, а вот дальше начинаются чудеса. Функция резко замедляет сокращение. Это и сесть зона черных лебедей. Исключительных событий не попадающих под нормальное распределение. Уверен, что если бы мы рассмотрели гипотетическую бесконечно большую выборку — фукция так-же бесконечно стремилась бы к нулю, но нулю не равнялась бы. Это значит, что всегда есть вероятность получить очередной крах который будет больше всех предыдущих. По моим рассуждениям Вы уже конечно догадались, что именно так драматично влияет на рассматриваемую функцию.Смотрим плотность распределения вероятности для закратия на конец периода Close-open отдельно для снижения и роста

Ну мы так и думали, все самое интересное находится слева. Данная диаграмма наглядно показывает, что происходит с продавцами путов, роллирующих свои убыточные позиции. Проблему в художественном виде в своих мемуарах описал уважаемый Гном. Функция резко замедляет сокращение после 20000 и вероятность например получить 40000 и 45000 страйк вообще одинакова. И это мы еще не рассматриваем волатильность! Даже без нее очевидно, что продавец путов не закрывший убыточную позицию на 15000-20000 страйке (или не был закрыт по маржинколу) — на большой выборке все равно обречен. Как обречен и покупатель путов — рано ли поздно сорвать огромный банк, если хватит денег дождаться редкого (7%) но неминуемого события. Справа для продавца все гораздо позитивней, волатильность здесь как правило так же на стороне продавца. Но бесплатного сыра нет и здесь, весь позитив заложен в цену, покупатель не дурак и не купит Call столь же дорого как и Put. Премия вырученная за Callсущественно ниже премии за Put. Однако и крах на данной выборке продавцу колов грамотно открывающему и роллирующему свои позиции не грозил. Это при том, что в данные включен участок мощного растущего тренда 2005-2008 года.

Что же можно сделать если продавать Put — колется но все же очень хочется, а так же что конкретно покупать и продавать поразмышляем в следующий раз, посмотрим интересные таблички (никаких советов, только сухая, суровая статистика).

Продолжаем исследовать выборку движения фьючерса РТС и изучать занятные диаграммы. Первая часть здесь smart-lab.ru/blog/179681.php . Для начала отмечу что уважаемые НеГрустин и AlexeyT , ведущие паралельные исследования в этой же области были правы и вероятность фьючерса в течение месяца покинуть диапазон 5000 вверх или вниз таки составляет 100%.

Смотрим диаграмму High_Low-open.

Та же самая диаграмма в другом виде, здесь более наглядно видно куда именно ходил фьючерс в конкретный месяц.

Мы видим, что теоретически покупатель опционов купивший верхний и нижний страйк отстоящие от текущей цены на 5000 на анализируемой выборке со 100% вероятностью окажется в деньгах хотя бы раз по одной из купленных ног в течение межэкспирационного периода. Но не спешите продавать квартиру и покупать опционы на все, не забывайте про волатильность и тетта распад!

Но может тогда просто продадим +\-20000 ведь вероятность того, что опционы выйдут в деньги хотя бы раз 26,7%, а вероятность того, что в деньгах они будут на экспирацию всего 13,9, не беда — будем роллироваться если что, и грести премию лопатой. Специально для продавцов и любителей роллирования и прочего пирамидинга одновременно, сегодня три замечательных диаграммы.

Смотрим плотность распределения вероятности в абсолютных величинах для закрытия в конце межэкспирационного периодаClose-open ABS.

теперь тоже самое только для вероятности хотябы раз покинуть диапазон в течение периода, High_low-open

На диаграммах выделяются две области — примерно до 30000 страйка и после. В первой зоне — распределение похоже на нормальное и функция равномерно убывает с увеличением страйка, что вселяет в продавца уверенность в том, что роллируя убыточную позицию на слудующий страйк он уменьшает вероятность выхода в деньги столь же надежно и равномерно, а вот дальше начинаются чудеса. Функция резко замедляет сокращение. Это и сесть зона черных лебедей. Исключительных событий не попадающих под нормальное распределение. Уверен, что если бы мы рассмотрели гипотетическую бесконечно большую выборку — фукция так-же бесконечно стремилась бы к нулю, но нулю не равнялась бы. Это значит, что всегда есть вероятность получить очередной крах который будет больше всех предыдущих. По моим рассуждениям Вы уже конечно догадались, что именно так драматично влияет на рассматриваемую функцию.Смотрим плотность распределения вероятности для закратия на конец периода Close-open отдельно для снижения и роста

Ну мы так и думали, все самое интересное находится слева. Данная диаграмма наглядно показывает, что происходит с продавцами путов, роллирующих свои убыточные позиции. Проблему в художественном виде в своих мемуарах описал уважаемый Гном. Функция резко замедляет сокращение после 20000 и вероятность например получить 40000 и 45000 страйк вообще одинакова. И это мы еще не рассматриваем волатильность! Даже без нее очевидно, что продавец путов не закрывший убыточную позицию на 15000-20000 страйке (или не был закрыт по маржинколу) — на большой выборке все равно обречен. Как обречен и покупатель путов — рано ли поздно сорвать огромный банк, если хватит денег дождаться редкого (7%) но неминуемого события. Справа для продавца все гораздо позитивней, волатильность здесь как правило так же на стороне продавца. Но бесплатного сыра нет и здесь, весь позитив заложен в цену, покупатель не дурак и не купит Call столь же дорого как и Put. Премия вырученная за Callсущественно ниже премии за Put. Однако и крах на данной выборке продавцу колов грамотно открывающему и роллирующему свои позиции не грозил. Это при том, что в данные включен участок мощного растущего тренда 2005-2008 года.

Что же можно сделать если продавать Put — колется но все же очень хочется, а так же что конкретно покупать и продавать поразмышляем в следующий раз, посмотрим интересные таблички (никаких советов, только сухая, суровая статистика).

Читайте на SMART-LAB:

Золото и серебро — идеальное сочетание? Взгляд Heraeus на рынок драгоценных металлов

Когда инвесторы ищут ответы на вопросы о будущем, они нередко возвращаются к золоту и серебру — одним из старейших активов за всю историю человечества. Их динамика отражает главные тенденции...

12:09

Личный опыт инвестора. Экзотика в портфеле: стоит ли искать доходность в Индии, Китае и других «тихих гаванях»?

Пока российский рынок акций пытается нащупать дно, а ЦБ РФ медленно, но верно разворачивает цикл по ставке, многие инвесторы начинают поглядывать по сторонам. И вопрос «не купить ли мне немного...

10:01

Познавательно… Спасибо