14 марта 2014, 19:34

Все акции вниз идут , а Лукойл стоит на месте! Почему?

Акции станут достойной пенсией для сотрудников компании, похоже в этом кроется секрет его устойчивости.

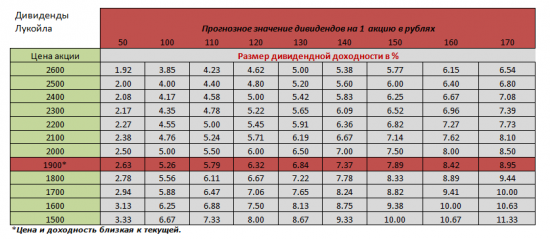

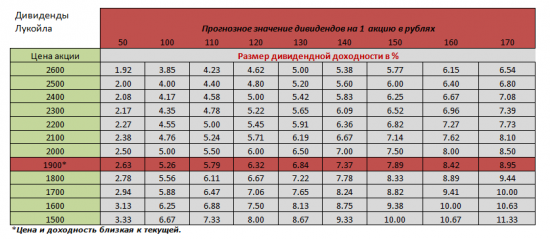

ОАО «Лукойл» стабильно наращивает дивидендные выплаты. За последние десять лет прирост составляет около 15% в год. Среди российских компаний аналогичных примеров очень мало. Их можно пересчитать по пальцам одной руки – СургутНФГ, Татнефть, НКНХ, Акрон. Составил таблицу (как будет изменяться дивидендная доходность акций Лукойла при различных значениях дивиденда и курсовой стоимости акции).

Стабильные дивиденды — это понятная и прогнозируемая доходность любого инвестора, который желает купить акции. Если учесть, что акции Лукойла многие годы в числе самых ликвидных на московской бирже, то можно понять, почему их покупают крупные фонды. Они всегда ищут дивидендные идеи. Возможно, именно высокие дивидендные выплаты поддерживают котировки компании на высоком уровне, в условиях оттока капитала из страны и когда весть отечественные рынок снижается. Если компания будет продолжать наращивать дивидендные выплаты в темпе не 15%, а хотя бы прибавляя 5-7%, то в течение ближайших 10 лет, то любой из акционеров Лукойла будет получать дивидендную доходность не меньше чем депозит в Сбербанке.

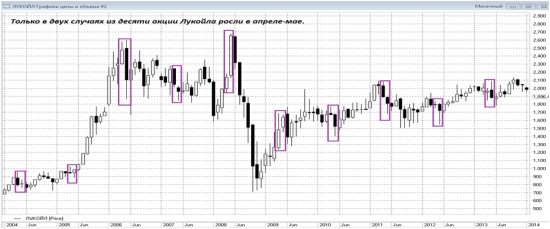

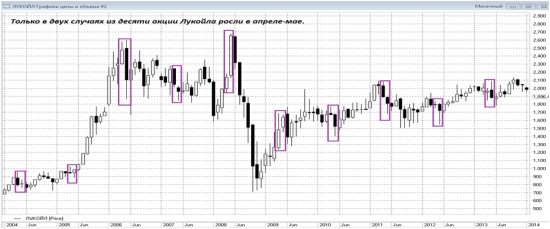

Поскольку точная дата закрытия реестра не известна заранее, то выбирать дату покупки следует по аналогии с прошлыми периодами. За последние десять лет «Лукойл» закрывал реестр (отсечка) в интервале с 06 по 18 мая. Выбрать момент для покупки под закрытие реестра довольно сложно, ведь как мы видим из графика, акции в апреле-мае лишь в 2 случаях из 10 растут. Чтобы не попасть под длительную волну снижения покупать акции нужно в самый последний день перед закрытием реестра.

График акций ОАО «Лукойл» на месячном интервале

С 01.01.14г. вступили поправки к закону «Об Акционерных обществах» (в ред. Федерального закона от 21.12.2013 N 379-ФЗ). Суть изменений в том, что сначала будет проводиться отсечка для составления списка акционеров, имеющих право участвовать в общем собрания акционеров (ОСА). После ОСА будет проводиться отсечка для составления списка акционеров, имеющих право получать дивиденды.В связи с этими изменениями может полностью поменяться сезонность. Вероятно, апрельско-майский провал цен будет меняться на июньско-июльский, приходящийся в т.ч. на тонкий летний рынок, и волатильность акций может заметно вырасти.

С учетом введения в 2013году режима торгов «Т+2», чтобы попасть в списки акционеров, имеющих право получать дивиденды, необходимо купить акции за два рабочих дня до предполагаемой даты «отсечки».

Предположим, что в этом году она будет — 06.05.14. Чтобы попасть в реестр, акции необходимо купить на бирже не позднее 18-45 30.04.14 (с учетом, что 1,2,3,4 мая праздничные дни). С 06.05.14 акции будут зачислены на Ваш счет, а «отсечка» будет происходить после закрытия биржевых торгов 06.05.14.

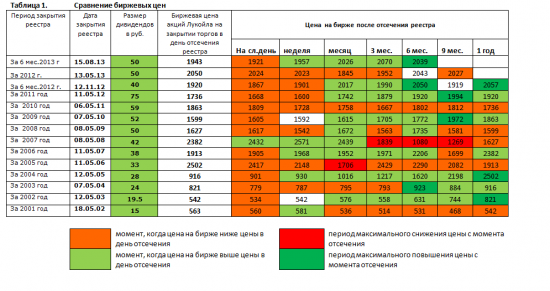

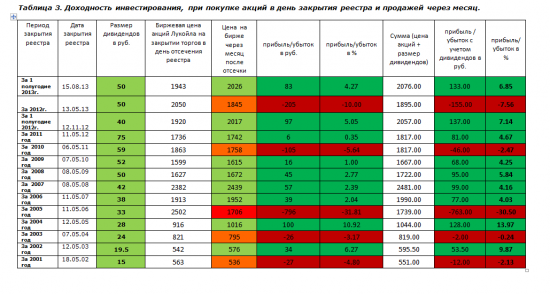

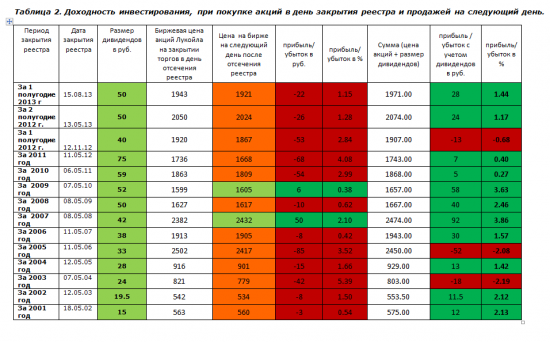

Ниже приведены данные по доходности покупки акций под дивиденды, непосредственно перед датой отсечки с условием продажи на следующий день. Следует отметить, что в течении торговых сессий цены на акции были как выше, так и ниже указанных.

Таблица 2. Доходность инвестирования, при покупке акций в день закрытия реестра и продажей на следующий день.

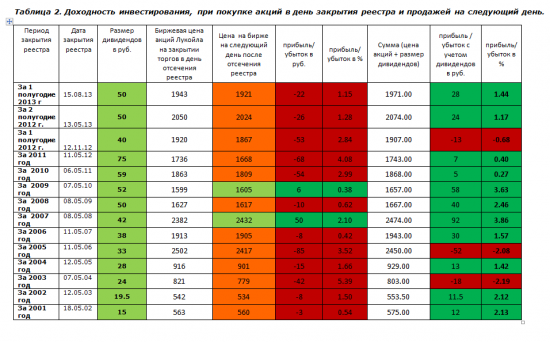

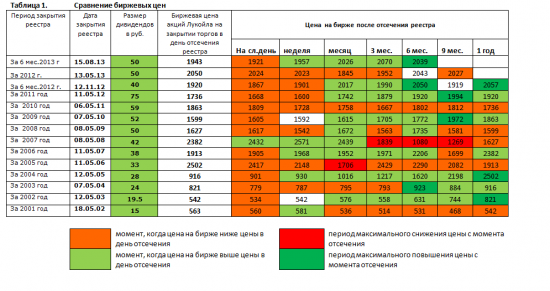

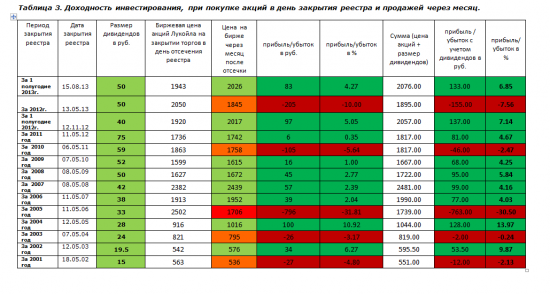

В 9 случаев из 14 акции Лукойла уже через месяц вырастали выше цены в день закрытия реестра. В 3 случаях из 14 цены после закрытия реестра падали очень значительно и отрастали не ранее, чем через год.

Таблица 3. Доходность инвестирования, при покупке акций в день закрытия реестра и продажей через месяц.

расчетов можно сделать следующие выводы:

Источник : https://tradernet.ru/social/feed/#/postId/13786

ОАО «Лукойл» стабильно наращивает дивидендные выплаты. За последние десять лет прирост составляет около 15% в год. Среди российских компаний аналогичных примеров очень мало. Их можно пересчитать по пальцам одной руки – СургутНФГ, Татнефть, НКНХ, Акрон. Составил таблицу (как будет изменяться дивидендная доходность акций Лукойла при различных значениях дивиденда и курсовой стоимости акции).

Стабильные дивиденды — это понятная и прогнозируемая доходность любого инвестора, который желает купить акции. Если учесть, что акции Лукойла многие годы в числе самых ликвидных на московской бирже, то можно понять, почему их покупают крупные фонды. Они всегда ищут дивидендные идеи. Возможно, именно высокие дивидендные выплаты поддерживают котировки компании на высоком уровне, в условиях оттока капитала из страны и когда весть отечественные рынок снижается. Если компания будет продолжать наращивать дивидендные выплаты в темпе не 15%, а хотя бы прибавляя 5-7%, то в течение ближайших 10 лет, то любой из акционеров Лукойла будет получать дивидендную доходность не меньше чем депозит в Сбербанке.

Поскольку точная дата закрытия реестра не известна заранее, то выбирать дату покупки следует по аналогии с прошлыми периодами. За последние десять лет «Лукойл» закрывал реестр (отсечка) в интервале с 06 по 18 мая. Выбрать момент для покупки под закрытие реестра довольно сложно, ведь как мы видим из графика, акции в апреле-мае лишь в 2 случаях из 10 растут. Чтобы не попасть под длительную волну снижения покупать акции нужно в самый последний день перед закрытием реестра.

График акций ОАО «Лукойл» на месячном интервале

С 01.01.14г. вступили поправки к закону «Об Акционерных обществах» (в ред. Федерального закона от 21.12.2013 N 379-ФЗ). Суть изменений в том, что сначала будет проводиться отсечка для составления списка акционеров, имеющих право участвовать в общем собрания акционеров (ОСА). После ОСА будет проводиться отсечка для составления списка акционеров, имеющих право получать дивиденды.В связи с этими изменениями может полностью поменяться сезонность. Вероятно, апрельско-майский провал цен будет меняться на июньско-июльский, приходящийся в т.ч. на тонкий летний рынок, и волатильность акций может заметно вырасти.

С учетом введения в 2013году режима торгов «Т+2», чтобы попасть в списки акционеров, имеющих право получать дивиденды, необходимо купить акции за два рабочих дня до предполагаемой даты «отсечки».

Предположим, что в этом году она будет — 06.05.14. Чтобы попасть в реестр, акции необходимо купить на бирже не позднее 18-45 30.04.14 (с учетом, что 1,2,3,4 мая праздничные дни). С 06.05.14 акции будут зачислены на Ваш счет, а «отсечка» будет происходить после закрытия биржевых торгов 06.05.14.

Ниже приведены данные по доходности покупки акций под дивиденды, непосредственно перед датой отсечки с условием продажи на следующий день. Следует отметить, что в течении торговых сессий цены на акции были как выше, так и ниже указанных.

Таблица 2. Доходность инвестирования, при покупке акций в день закрытия реестра и продажей на следующий день.

В 9 случаев из 14 акции Лукойла уже через месяц вырастали выше цены в день закрытия реестра. В 3 случаях из 14 цены после закрытия реестра падали очень значительно и отрастали не ранее, чем через год.

Таблица 3. Доходность инвестирования, при покупке акций в день закрытия реестра и продажей через месяц.

расчетов можно сделать следующие выводы:

- Стратегия покупки под дивидендные выплаты с последующей продажей на следующий день, через месяц или через год не гарантирует получения стабильного дохода.

- В этом году сдвинется сезонность приблизительно на месяц вперед и не понятно как это отразится на акциях.

- На акциях Лукойла мы видим растущий тренд с зоной сопротивления 2100руб., которую не могут преодолеть уже 4 года. В сравнении с индексом ММВБ, падающим с 2011 года по сегодняшний день, акции Лукойла выглядят очень стабильно. На биржевых паниках в районе цен 1500-1600руб. акции постоянно выкупаются. Имеет смысл на этих проливах покупать и не продавать вообще.

- При изменениях в законодательстве может возникнуть интересная ситуация – дата «отсечки» будет известна заранее, её после ОСА должны опубликовать. С учетом режима торгов «Т+2» акции можно покупать за 2 дня до даты закрытия реестра и на следующий день продавать, не дожидаясь самой «отсечки». Нет необходимости задолго покупать бумаги и в них сидеть, дожидаясь «отсечки».

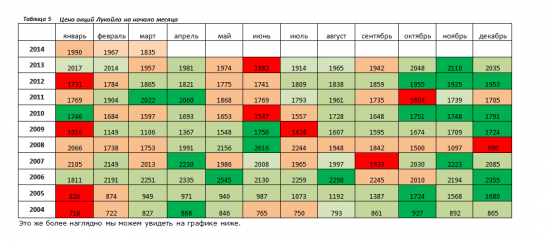

В данной ситуации интересна стратегия покупки акций после «отсечки» и сильного снижения по факту, с удержанием позиций 5-6 месяцев. На примере Таблицы 5 мы видим, что есть определенная последовательность в периодах роста и падения:

— Январь-февраль и май-июль проходят периоды снижения.

— С марта по середину апреля и октябрь-декабрь периоды роста.

С начала мая по начало июля цены снижаются до минимумов, а в периоде с начала октября по начало декабря они имеют максимальные значения.

Источник : https://tradernet.ru/social/feed/#/postId/13786

2 Комментария

KOZAR14 марта 2014, 19:57Может объясните, если закрытие реестра по Лукойлу в мае, то почему июньский фьючерс торгуется в контанго к споту на 30 рублей??0

KOZAR14 марта 2014, 19:57Может объясните, если закрытие реестра по Лукойлу в мае, то почему июньский фьючерс торгуется в контанго к споту на 30 рублей??0

Читайте на SMART-LAB:

Вторичный рынок как часть оборотного цикла

Ресейл в Группе «МГКЛ» — это рабочий инструмент управления оборотом, а не продажа того, что не выкупили. 📦 Сейчас клиент, приходя в онлайн-контур Группы, сам выбирает формат. Если вещь...

20.02.2026

Софтлайн полностью погасил пятый выпуск облигаций

Друзья, рады сообщить, что сегодня мы полностью погасили выпуск облигаций серии 002Р-01 на сумму 6 млрд рублей. Все обязательства перед держателями облигаций SOFL выполнены в полном объеме и в...

20.02.2026

Позитив: вчера, сегодня, завтра

На этой неделе Максим Филиппов, заместитель гендиректора Positive Technologies, и Юрий Мариничев, IR-директор, побывали в гостях у SberCIB. В эфире обсудили оптимизацию бизнеса, факторы роста в...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026