29 мая 2013, 00:30

Биссектриса Арсагеры - полевые испытания...

В продолжение поста коллег из Арсагеры — http://smart-lab.ru/blog/121599.php стало интересно посмотреть, что получится на реальных компаниях (взял 44 компании, входящие на данный момент в индекс ММВБ).

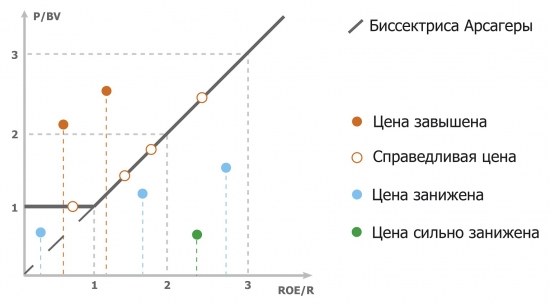

Всю теорию не буду повторять, смотрите у авторов данной методики.

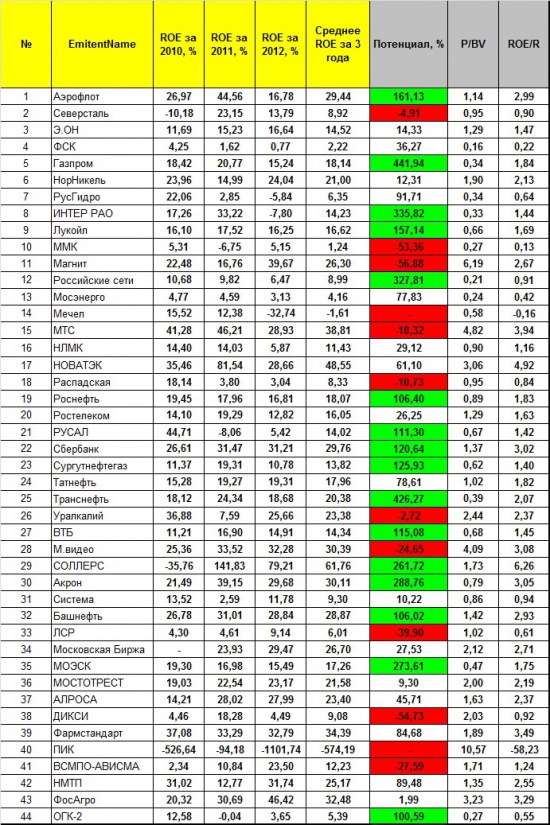

Данные я использовал следующие — капитализацию (Р) на 30 апреля 2013 (АО+АП, по Транснефти принял АП=АО), собственный капитал (BV) на 31 декабря 2012г., ROE принял среднее арифметическое значений ROE за последние 3 года (2010-2012гг), R=9,86% (это долгосрочная ставка ОФЗ на 30 апреля 2013 года помноженная на 1,5 = 6,57х1,5 — доходность капитала должна быть в 1,5 раза выше доходности рынка долга)...

Вот таблица итоговых расчетов:

Кроме осей абсцисс и ординаты для построения графически данного анализа нашел еще потенциал между этими значениями — чем он больше, тем лучше...

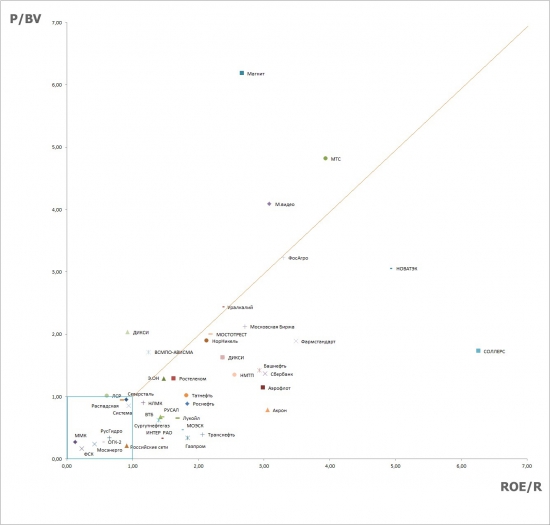

А вот графически — данный анализ!

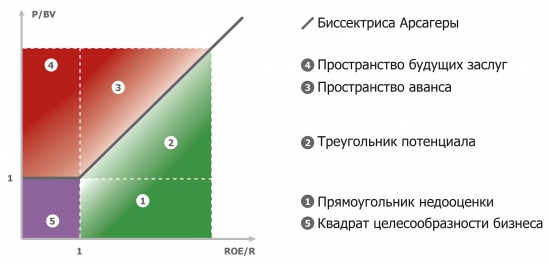

Довольно наглядно. Теперь по зонам на данном графике:

1, 2 — участки недооценки и потенциала, готов согласиться, но только всё же я бы еще установил границы по Р/BV не более 3 (ФосАгро, НОВАТЭК — отпадают). Довольно много компаний в этой зоне — есть из чего выбрать, но нужна еще глубже смотреть...

5 — квадрат целосообразности бизнеса, тут почти вся наша электроэнергетика — вроде и доходность низкая, но и цена тоже, но только я бы всё-таки поставил ограничение, только уже по нижней границе по ROE/R — меньше 1 в принципе не брать, — получается данный квадрат в исключение...

3,4 — пространство будущих заслуг и аванса — тут согласен — красная зона...

Зоны (смотри в начале топика) можно сопоставить с моим графиком...

Логика (у меня компании, которые прошли отбор — все в зоне 1 и 2) в этом графике есть, но — обязательно нужно еще посмотреть баланс — долги и дивиденды…

35 Комментариев

Григорий29 мая 2013, 00:47Оперативненько! Молодчина!+4

Григорий29 мая 2013, 00:47Оперативненько! Молодчина!+4 Theorist29 мая 2013, 01:07У Теслы моторс сколько потенциал по этой модели?+1

Theorist29 мая 2013, 01:07У Теслы моторс сколько потенциал по этой модели?+1 Шагардин Дмитрий29 мая 2013, 02:46+4 :) оперативно, тоже сделаю подобную штуку, но добавлю еще несколько показателей. Посмотрим, что получится.0

Шагардин Дмитрий29 мая 2013, 02:46+4 :) оперативно, тоже сделаю подобную штуку, но добавлю еще несколько показателей. Посмотрим, что получится.0

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном интервале времени (десятки лет) производить...

27.02.2026

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный интеллект. ИИ в 2026 году это неполноценная замена...

27.02.2026

Российский рынок недвижимости: почему торговые центры и офисы теряют популярность, а в лидеры выходят ЦОД и склады

Российский рынок коммерческой недвижимости переживает структурную трансформацию. Традиционные сегменты — торговые центры и офисы класса B — теряют привлекательность для инвесторов,...

27.02.2026