01 мая 2013, 11:04

Вопрос дня: объяснить табличку

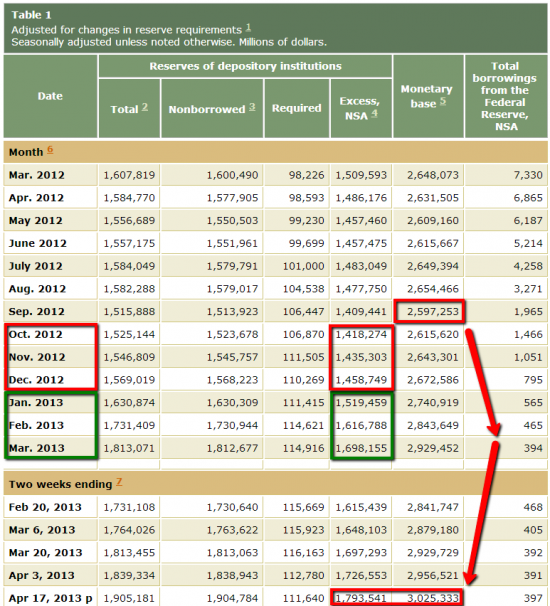

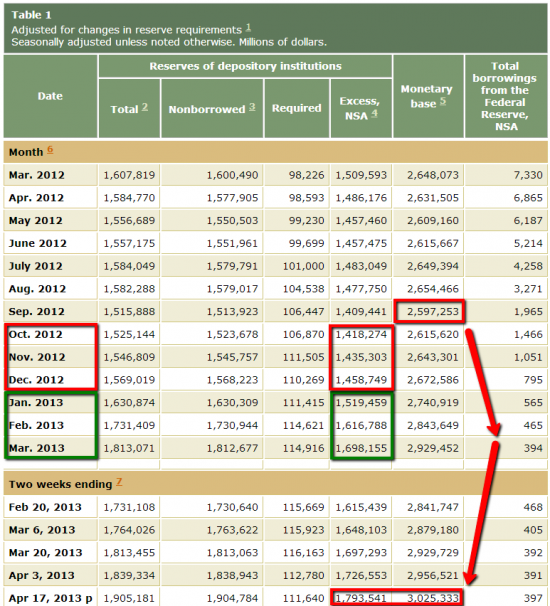

Это — резервы банков в Федеральной Резервной Системе.

Табличка взята из:

http://www.federalreserve.gov/releases/h3/current/#a121-53b9045f4

Напомню, что open-ended QE3 началось в октябре и тогда оно составляло $40 млрд в мес.

В декабре ФРС объявил о расширении QE до $85 млрд в мес.

Два вопроса по таблице:

О чем говорит рост excess reserves c $1,4 до $1.7 трлн

О чем говорит рост денежной базы с $2,6 до $3 трлн?

Табличка взята из:

http://www.federalreserve.gov/releases/h3/current/#a121-53b9045f4

Напомню, что open-ended QE3 началось в октябре и тогда оно составляло $40 млрд в мес.

В декабре ФРС объявил о расширении QE до $85 млрд в мес.

Два вопроса по таблице:

О чем говорит рост excess reserves c $1,4 до $1.7 трлн

О чем говорит рост денежной базы с $2,6 до $3 трлн?

Читайте на SMART-LAB:

Стратегия на 2026 год: Куда нести деньги? Разбор ОФЗ, валютных облигаций и дивидендных акций

В текущих макроэкономических условиях перед инвестором встает непростой вопрос выбора. Рубль удивил всех укреплением, но надолго ли? ЦБ снижает ставку, но когда этот цикл закончится? Мы...

17:43

Интересные события марта

Уважаемые инвесторы и подписчики, традиционно начинаем месяц с обзора интересных событий на фондовом рынке и актуальной повестки для инвесторов Норникеля. Начало года выдалось активным и...

09:57

все же понятно… ФРС, типа напечатал бабло, достал их из левого кармана, у банчков купил МБС, и положил им эту сумму в свой правый карман… поэтому и суммы бьются 400 ярдов, почти все лежат в ФРС под статьей резервы банков

Причина, по которой денежная база кратно возрастает, т.е. мультиплицируется, состоит в том, что при банковской системе с частичным резервированием банки используют часть денег, полученных в качестве депозитов, для выдачи новых кредитов.

Формула денежного мультипликатора в условиях банковской системы с частичным резервированием и наличными деньгами у населения выглядит следующим образом:

M = {(cu+1)/(cu+res)}*BASE, где:

— M – предложение денег, денежная масса, т.е. деньги на руках населения (СU) и их депозиты в банках (DEP), M= CU+ DEP

— BASE – денежная база, т.е. пассивы центрального банка, которые пригодны для использования в качестве денег – наличные деньги населения (CU) и банковские резервы (RES), BASE= CU+ RES

— (cu+1)/(cu+res) – денежный мультипликатор, т.е. количество денежной массы, которое может создаваться на основе одной единицы денежной базы, где:

— cu – норма банковского депонирования, т.е. отношение объема наличных денег (CU) к объему депозитов (DEP), выбранного населением, cu= CU/DEP

— res – норма банковского резервирования, т.е. отношение объема резервов (RES) к депозитам (DEP), выбранного банками, res= RES/DEP

Важно понимать, что монетарный регулятор (в нашем случае ФРС) может лишь опосредованно влиять на величину денежного мультипликатора и прямо влиять на денежную базу. В этом и состоит суть программ “количественного ослабления” – в расширении денежной базы.

Рост excess reserves говорит о том, что ФРС покупает облигации и перечисляет банкам средства на их депозиты в ФРС. И ещё о том, что рост кредитования идёт медленнее, чем рост этих самых excess reserves. Больше ни о чём.

Денежная база (MB) включает в себя excess reserves, поэтому рост денежной базы говорит о том же самом, что рост excess reserves.