Читайте на SMART-LAB:

⚡️ Развиваем синергию внутри Группы Займер

Важнейшим эффектом сделок по покупке «Таксиагрегатор» и IntellectMoney будет развитие синергических связей между компаниями Группы. 🟢 Займер будет предоставлять займы водителям, подключенным к...

13.02.2026

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в наш кластер «СФ Тех»). В экскурсии приняли участие...

12.02.2026

так далеко даже уважаемый А.Г. не зашел. Мое почтение. Вы теперь мой новый кумир

У ЦБ сейчас появилась роль громоотвода, чтобы за все беды в стране помидорами кидались в него, а также барда-коробейника, который должен исполнять фокусы так, чтобы все поверили в существование магии.

Вот у них фитиш ,,

ставка -это для дурачков, настоящая работа — сбор и анализ инфы. информирование населения

Нет, они просто надеются на авось

Даже 25 ставка не остановит инфляцию,, идёт мощный бюджетный импульс

Ed Wilde, официальные цифры выдаёт Росстат, ЦБ ведёт собственные наблюдения. Исходя из которых производит управляющие воздействия.

Не совсем так. Всплеска было 2: в 2020-м, когда ставку необоснованно снизили до 4,25 (что и подстегнуло вообще всё дальнейшее), и в 2023-м после того, как ставку снизили до недопустимых в тех условиях 7,5%. По большому счёту, она остановилась, когда подняли до 16. Но по инерции всякие дураки друг друга продолжали пугать без остановки, поэтому для надёжности пришлось поднять до 21%. С этого дня инфляцию можно считать остановившейся полностью (уже 3 месяца). В 2014-15 цены выросли за 1,5 года примерно, и стояли на месте года 4 потом.если миллионы ожидают +20%, что может сделать ЦБ? приказать нам не брать кредиты?

И все бы хорошо, если бы не так называемый «бюджетный импульс». Для кого надо кредиты подешевле. И на каких надо предприятиях зарплаты растут (ну и росли) опережающими темпами. Где-то существуют выплаты, которые сразу реализуются в покупке товаров.

В этом плане да, ЦБ слабо может повлиять ставкой. Но тоже до определенной степени. Если ставку значительно повысить, то продолжать этот «бюджетный импульс» будет сложновато.

если люди не хотят открывать вклады под 15%, это не проблема ЦБ.

я позавчера взял кредит, 33% годовых, могу скрин прислать. я не считаю, что это много при ожидаемой инфляции.

у ЦБ хрустальный шар?

он работает с открытыми данными. точнее, собирает и публикует их. у него инсайдов минимум

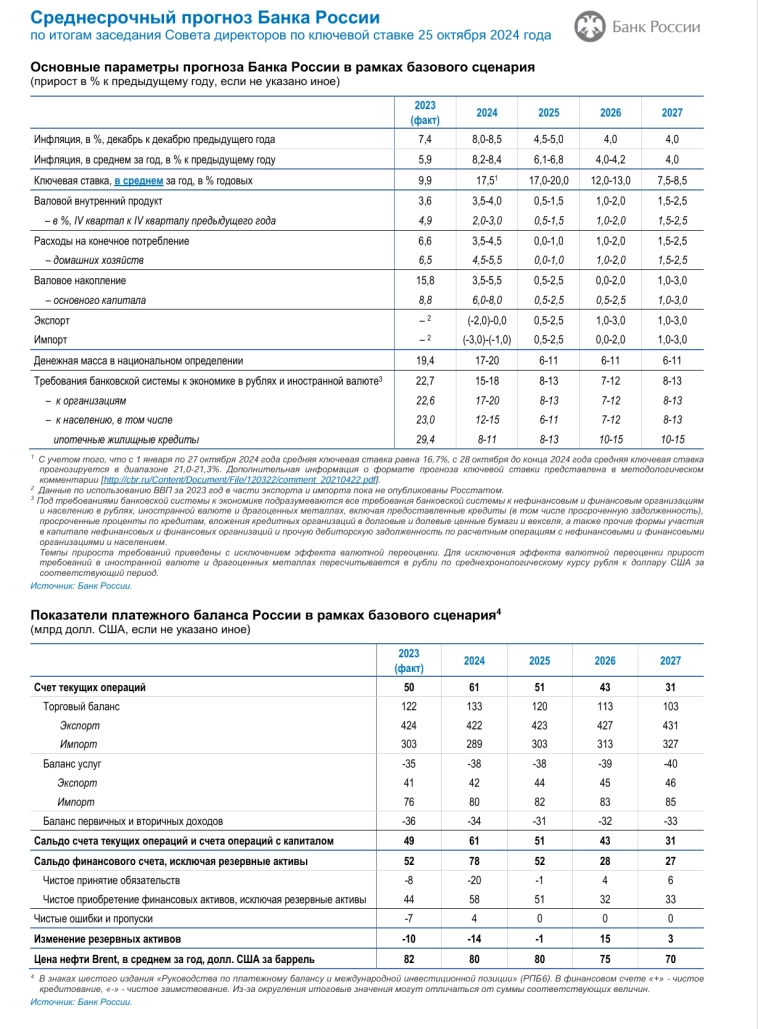

1. В ЦБ продолжается дискуссия о динамике ключевой ставки.

Нарастают требования группы радикальных монетаристов взять реванш за декабрьское замораживание ставки на уровне 21%, которое ЦБ был вынужден осуществить под давлением консолидированного мнения исполнительной власти (Президента РФ) и руководителей промышленности.

2. В связи с этими намерениями ЦБ активизировал подготовку общественного мнения к повышению ключевой ставки.

Близкие к финансовым властям официальные и электронные СМИ тиражируют прежние аргументы ЦБ в пользу жесткой денежно-кредитной политики.

Несостоятельность этих теоретических построений (бюджетные импульсы правительства, субсидирование кредитов, санкции в отношении импорта и падение валютной выручки, возросший потребительский спрос вследствие социальной политики правительства и т. п.) была доказана многократно.

Однако регулятор повторяет их за неимением объективных доказательств эффективности своей политики.

3. Этот феномен объясняется просто.

Регулятором движут не экономически обоснованные цели, а его юридически закрепленные обязательства перед МВФ. В рамках этих обязательств ЦБ должен поддерживать денежную массу в соответствии с имеющимися золотовалютными резервами.

Поскольку значительная их часть (350 млрд долларов, или эквивалент среднегодового дохода федерального бюджета) утрачена по вине руководства банка, а новые поступления из-за санкций сократились (в том числе по причине смягчения валютного регулирования самим ЦБ), регулятор под надуманными предлогами сокращает поступление денег в экономику.

Ближайшая цель, как сообщает телеграм-канал MMI, администрируемый сотрудником ЦБ, — сократить рост денежной массы М2 вдвое (до уровня расчетных нормативов МВФ).

Это возможно при среднегодовой ключевой ставке в 28–30% при текущей бюджетной политике.

4. Для стратегических планов исполнительной власти ожидаемое повышение ключевой ставки сразу на 1,5–3 процентных пункта (такая динамика компенсирует декабрьское замораживание) станет серьезнейшей проблемой в реализации национальных проектов и финансировании расходов на оборону и безопасность.

Каждый процент повышения ключевой ставки ведет к росту бюджетных затрат на 250–300 млрд рублей, при том что правительство заложило в федеральный бюджет на 2025 год ставку рефинансирования в 9%, исходя из прогнозов базового сценария ЦБ.

Возникает опасность разбалансировки системной работы по развитию высоких технологий и реального сектора экономики.

Это сопровождается сокращением производства (уже начавшимся в ряде отраслей) и усилением инфляции из-за падения товарного предложения. Этот сценарий стал развиваться после того, как ЦБ за последние два года многократно повышал ключевую ставку: в июне 2022 года — сразу после того, как стало известно об аресте золотовалютных резервов, размещенных за рубежом, а затем в октябре 2024 года.

В этих условиях необходимо выбирать между дальнейшим ростом фискальной нагрузки на население и отказом от планов развития, что приведет к стагнации.

Руководство ЦБ, обосновывая необходимость повышения ключевой ставки, на протяжении трех лет обещало скорое достижение целевого уровня инфляции в 4%.

Однако происходило все с точностью до наоборот.

Текущие обещания выйти на инфляцию в 4,5% к 2026 году, учитывая сложившиеся обстоятельства, являются фальсификацией реального положения дел в финансовой сфере. ЦБ, по сути, предлагает вернуться к хаосу примитивного рынка 90-х годов, что приведет к разрушению базовых отраслей, неконтролируемой инфляции и технологической зависимости.

Тем самым он фактически подрывает концепцию «экономики предложения», реализуемую правительством при поддержке Президента через наращивание товарного производства с высокой добавленной стоимостью .