Доходности облигаций прервали рост. Мы покупаем

Пусть в нашем спектре восприятия искажен высокодоходными облигациями, но и на них, и за их пределами видим, что облигационный рынок остановился в падении котировок и росте доходностей.

Называть происходящее даже отскоком (не то, что разворотом), смелости не хватает. Однако долгое погружение, как минимум, приостановилось.

• Примечательно, что остановка случилась на фоне обсуждений следующего повышения ключевой ставки, не то до 22, не то до 23% (нынешняя 21%).

Мы свое предположение уже высказывали: • на рынок облигаций в начале ноября пришла паника. Состояние, когда участники склонны избавляться от активов по любым ценам, лишь бы сейчас.

• В таких состояниях и котировки чрезмерно отклоняются вниз, и доходности – чрезмерно вверх. Продолжать тренд сложно, сломить легко, хоть и кажется парадоксальным.

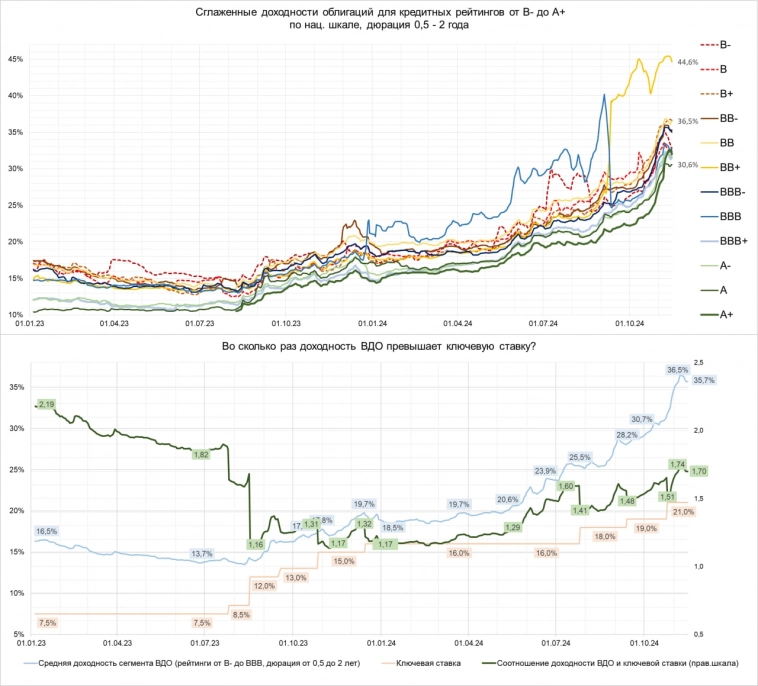

• Сомневаемся, что облигационному рынку предстоит ралли. Скорее, какая-то стабилизация. Наверно, все-таки на более низких, чем сейчас, доходностях. Средняя доходность всех ВДО (облигации с кредитным рейтингом не выше BBB) – выше 35%, превышает ключевую ставку в 1,7 раза. Если ставка уйдет на 23%, соотношение (делим 35,7% на 23%) составит 1,55. Все равно много. Так что падать дальше (в цене и расти в доходности) будет сложно.

Но и с ростом (котировок и снижением доходностей) непросто. Новые облигационные выпуски в ВДО перешагнули купон / доходность в 30% / 33%. Щедрые новые предложения снижают потенциал подъема уже торгующихся облигаций.

• Наша практика, глядя на всё на это, постепенно, но увеличивать вес облигаций в портфеле ВДО. Вытесняя денежный рынок (который сегодня дает около 22% эффективной доходности) долговым. Свежая серия сделок в подтверждение – в отдельном материале и до начала сегодняшних торгов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Нормальных отчетов нет. Прибыли падают, а в 25ом упадут еще больше.

Слишком рискованно входить в длину больше года.

Лучше не дополучить прибыль пересидев в ликвидности и квазивалютных, чем вложиться в очередную Кузину.

НКД это вторая составляющая доходов, при покупке это ваш взнос в счёт ближайшего купона. купон установлен один раз, еще при выпуске

При покупке облигации смотрим текущую купонную Доходность и планируем, что будет еще и премия к погашению 11%