Наиболее доходные высокодоходные (облигации)

2 месяца мы не публиковали таблицы наиболее и наименее доходных ВДО.

Зачем нужен 👆 список самых-самых по доходности (и, вероятно, риску), когда рынок находится в непрерывном падении котировок? Зачем высчитывать 👇 наименее доходные имена, если разумнее не иметь никаких?

Сессия прошедшей пятницы стала первой за эти месяцы, когда и котировки в целом не упали, и доходности не выросли.

Рискнем вернуться к привычному формату.

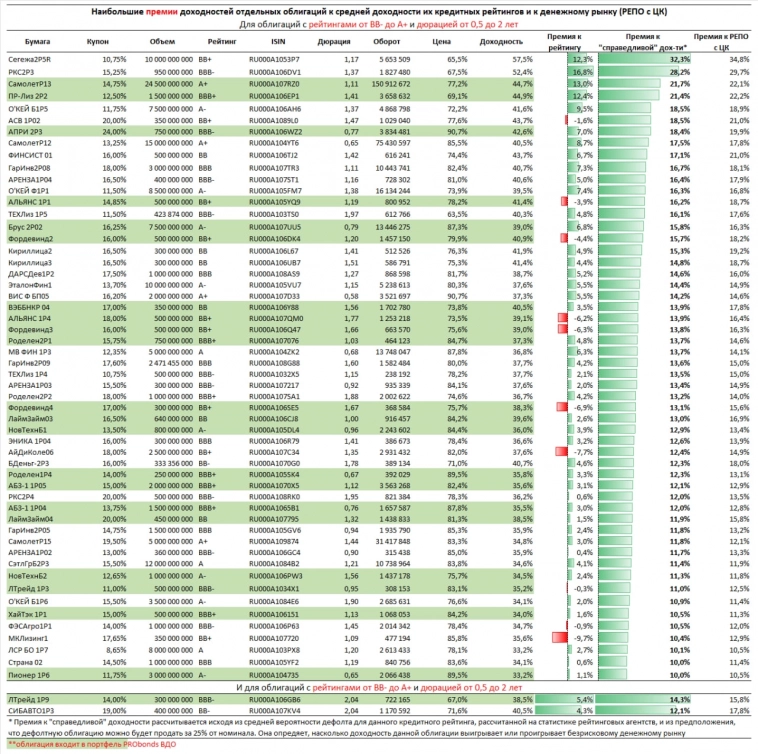

В первой таблице – топ доходностей для рейтингов от BB- до A+ – почти половина строк отмечена зеленым маркером. Эти бумаги входят в наш публичный портфель ВДО. Рынок падал, мы покупали, рынок падал. Обычная история не искушенного игрока.

И обычная надежда, что пружина разожмется, и мы окажемся в дамках. Но против нас играют Минфин и ЦБ (и те, кто круче), увеличивая ставки. Так что как повезет.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Рынок в глубокой коррекции — участники молчком или пишут отстраненные потсты. О психологии, погоде и космосе.

Из года в год...