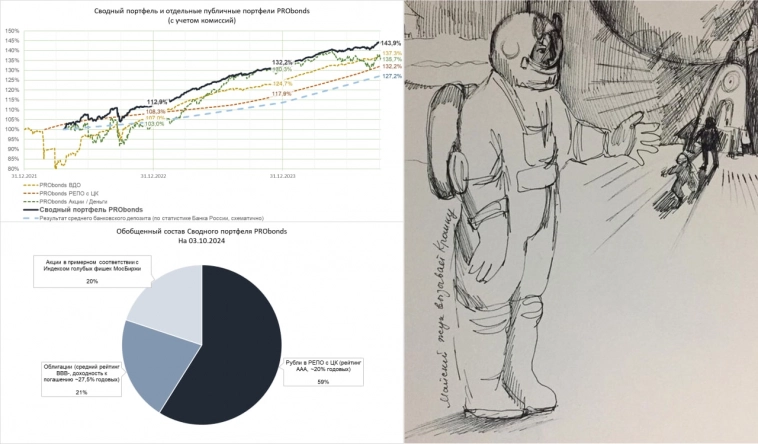

Сводный портфель PRObonds: 44% за 2,5 года против 27% на депозите

Пара слов о стратегии управления. ▫️ В Сводном портфеле PRObonds собраны 3 наших базовых публичных портфеля: ВДО, Акции / Деньги, РЕПО с ЦК. Каждый на 1/3 от активов. Простая арифметика диверсификации.

▫️ Идея – в получении дохода из нескольких источников. Желательное следствие – стабильного и конкурентного. На стабильность вышли не сразу, но вышли.

Результаты на графике. ▫️ Сводный портфель сейчас уже немногим волатильнее банковского депозита, зато заметно доходнее. +43,9% за 2,5 года ведения у портфеля против ~27,2% у среднего депозита за те же 2,5 года (ставки депозитов берем из статистика Банка России).

На вчера портфель на 59% состоял из денег в РЕПО с ЦК (актуальная эффективная доходность около 20% годовых), на 21% из ВДО (доходность к погашению 27,5% при кредитном рейтинге BBB-), на 20% — из акций.

Доля денег, хоть и остается доминирующей, постепенно уступает позициям в облигациях и акциях.

▫️ Деньги в РЕПО с ЦК и так выигрывают у денег на депозите, когда ключевая ставка растет (РЕПО реагирует на повышение ставки без задержки, депозит будет отставать от решений ЦБ). Но ▫️ при доходности выше 27% у коротких ВДО появляется больше возможностей положительно влиять общий результат портфеля. Даже несмотря на частое падение их котировок. А акции мы покупали в ходе и после их обвала. ▫️ Цены акций в длинной перспективе вбирают в себя разгон инфляции. И нам инфляционный актив еще пригодится. Обуздание инфляции нынешними методами приведет правительство и ЦБ, скорее, не к успеху, а к стагфляции.

В общем, по Хайнлайну, имею скафандр, готов путешествовать. Разбиться в состоянии относительной защиты или невесомости сложно. Разве что законы окружающей среды окажутся совсем непригодными для жизни.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт