НОВАБЕВ (БЕЛУГА) отчёт. Не то, что сейчас хочется покупать

Сегодня ещё посмотрим отчёт компании Новабев, или как всем привычней Белуга, и решим надо ли покупать после 85% краха.)

Для начала напомню, что в четверг всем держателям обычных акций были начислены семь новых акций, которые пока что не будут торговаться до конца этого года. Размытия капитала при этом нет, просто вот такой необычный сплит. При этом, для новых акций возникает налог на материальную выгоду, для расчёта будет браться цена 210 руб.

Идём далее к результатам Группы, собственная сеть алкомаркетов ВинЛаб продолжает расширяться и насчитывает уже 1810 магазинов.

По отгрузкам стагнация, но в этом плане ударным всегда является второе полугодие, новогодние праздники делают выручку. Трафик при этом вырос на 11%.

Сопоставимые продажи выросли на 15,9% год к году, средний чек вырос на 19,7%, инфляция в помощь.

Благодаря этому за первое полугодие выручка показала рост на 19%.

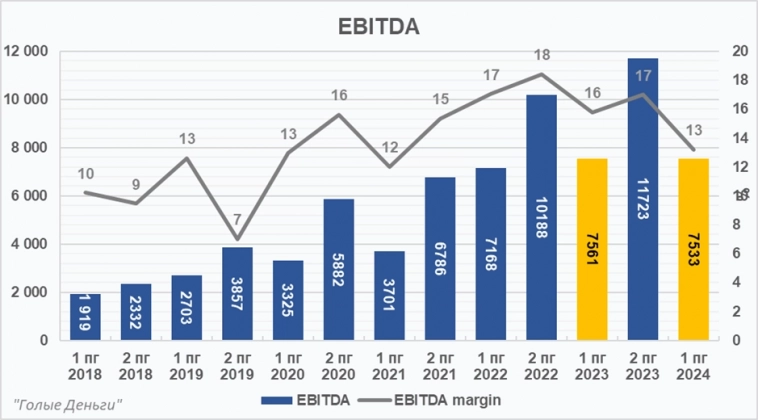

EBITDA опять не выросла за первое полугодие, это уже тенденция последних трёх лет. Именно на первое полугодие приходится наибольшее количество открытий новых магазинов и рост коммерческих затрат. Больше опасений вызывает маржинальность, которая снизилась до минимальных значений за последние два года.

Чистая прибыль вообще упала на 33,3%. Помимо всего прочего подросли процентные издержки и это давление будет сохраняться, пока ЦБ не перейдёт к снижению ставки.

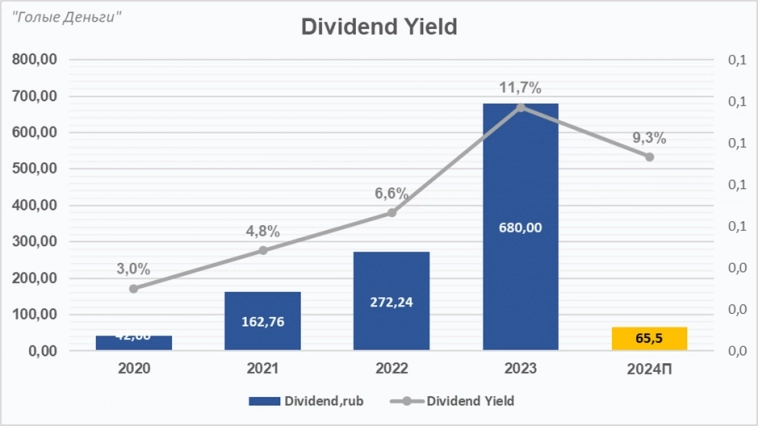

Начиная с 2021 г. свободный денежный поток впервые положительный в первом полугодии. Компания продолжит придерживаться своей дивидендной политики, за этот год ожидаю выплату ~65,5₽ на одну акцию. Дивидендная доходность к текущей цене (660₽) составит 9,9%.

С открытием новых магазинов выросли арендные платежи, и соответственно вырос чистый долг и соотношение чистого долга к EBITDA. Средневзвешенная процентная ставка по долгу находится на уровне 11,62%.

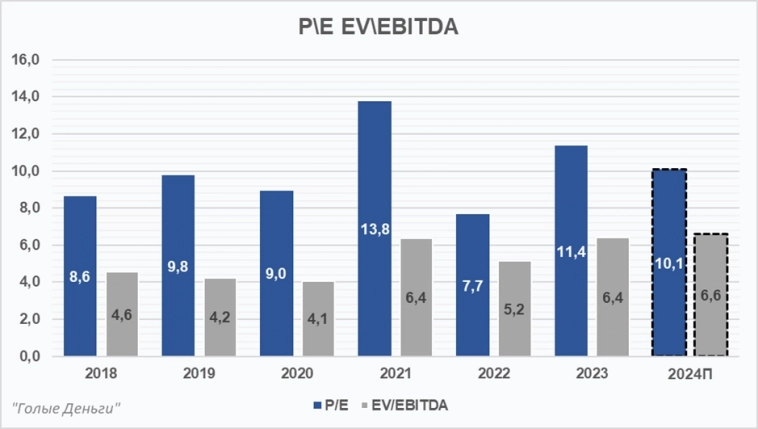

По мультипликаторам компания оценена справедливо, по DCF модели выходит потенциал роста ~35% на этот год.

Что я делаю. Учитывая текущую конъюнктуру рынка, бежать и покупать не хочется, есть более дешёвые и привлекательные истории. Тем более ушел дисконт, наблюдается падение маржинальности и стагнация многих финансовых показателей. При этом Новабев остается дивидендной историей роста со стабильными выплатами и доходностью порядка 10%. При текущих доходностях на вкладах, выше 600р не очень интересно.

Другие отчёты и обзоры портфеля ТУТ

Конечно, у них будут коммерческие затраты и открытие магазинов, нужно импортозаместить рынок.