01 марта 2013, 19:32

Вечернее обсуждение опционов на фьючерс РТС. (01.03.2013)

Обзор сегодняшнего рынка

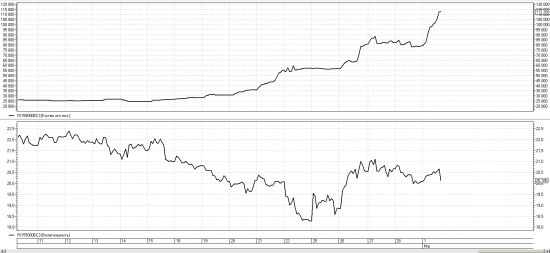

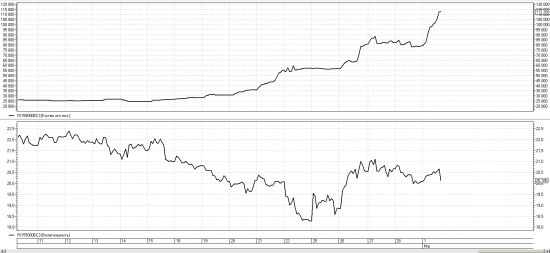

За сегодня, несмотря на такое воодушевляющее начало, рынок не смог сделать даже 3 000 пунктов (возможно, на вечерке наверстает, но пока не похоже). В моменте открытый интерес вырастал до 962 000 контрактов, но как только рынок показал, что продолжать падение он не намерен, сразу же 36 000 вышло. Пока даже с учетом сегодняшнего дня на нормальное падение это не похоже. Основной признак падающего рынка это скорость, пока скорости нет, 3 000 пунктов за день это нормальная скорость для коррекции. Из изменений ОИ стоит отметить резкий рост на 32 000 контрактов в 155 000 коллах марта.

Это интересный момент, который показывает, что большинство «продавцов волы» потихоньку следуют за рынком, когда он двигается, а вовсе не наоборот. По аналогии можно предположить рост ОИ в 150х коллах, если рынок двинется ниже 150 000.

По рынку могу сказать, что на армагеддон не похоже. Особенно, когда мысли об армагедоне гуляют по всему смарт-лабу, вряд ли он случится. Пока наибольшая вероятность на 150 000-155 000 на экспирацию.

Обороты сегодня были выше средних:

опционы фРТС — 18.8 млрд. рублей

опционы на самые ликвидные стоки — 320 млн. рублей

Пут-колл ратио

Опционы на фьючерс РТС — 0,77

Опционы на ликвидные стоки — 0,83

Теоретический практикум

Ценообразование опционов

Какие варианты есть для того, чтобы найти цену опциона в завимости от ожиданий трейдера.

1. Подставить ожидания по волатильности в формулу БШ и найти цену опциона. Этот вариант подходит в том случае, если трейдер принимает допущение о логнормальном распределении на рынке. Есть похожие варианты для других видов рыночных распределений, которые всячески пытаются подогнать под рынок.

Волатильность тоже ищут по разному, есть варианты подсчета по закрытиям, с учетом максимумов и минимумов, с учетом гэпов и т.д. Их основная проблема в том, что изначально они были сделаны под Броуновское движение, а рынок и Броуновское движение, на мой взгляд, не одно и то же. В любом случае тема выбора правильной ожидаемой волы очень развёрнутая и тяжёлая и для пятничного обсуждения не подходит.

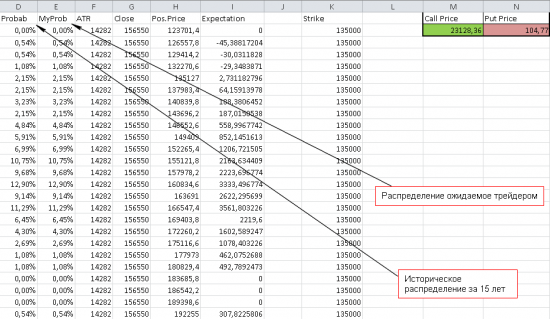

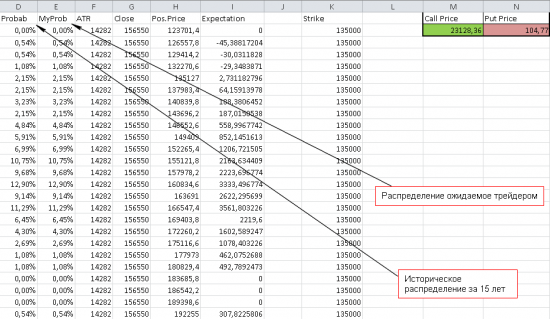

2. Допустим у трейдера есть какие-то ожидания по тому, как будет цена ходить в течение промежутка времени, который остался до экспирации. Трейдер использует какой-то простой метод подсчёта волатильности, и для него она всегда известна и считается по историческим данным. Далее приводится грубая модель подсчёта цен опционов на экспирацию

Это первая грубая альфа-версия моего ПО для подсчёта цен на опционы :) В первой колонке историческое распределение за все года по индексу РТС, во второй выставляется ожидаемое распределение, если трейдер хочет внести какие-то свои поправки. Кстати, тут ещё есть вариант сразу вставить колонку с вероятностями, ожидаемыми по таблице опционов. Дальше средний ATR за 6 месяцев, тут можно поставить любые варианты, которые душе угодно, хоть сигму, хоть любой из других вариантов подсчета исторической волы.Дальше цена закрытия на экспирацию, ну и дальше возможные исходы.

Цена на опцион считается как сумма мат. ожиданий. То есть если вероятность оказаться на 147 500 50% и на 145 000 50%, то цена опциона пут = (150 000-145 000)*0,5+(150 000-147 500)*0,5= 3 750. Подсчёты очень простые, самое сложное начинается чуть позже.

ATR кстати можно заменить на сигму, кому как больше нравится, я предлагаю её брать историческую за какой-то период и после этого не трогать.

Дальше начинается самое интересное, откуда взять цифры по ожидаемому распределению. Или как его спрогнозировать.

Прогнозирование распределения

1. Самый простой — посмотреть, как было за всё время исторически, взять эту идею за основу и, если распределение, полученное по улыбке, сильно отклоняется — заниматься арбитражом улыбки. То есть составить позицию из опционов, которые переоценены и недооценены и за счет хеджирования дельты забрать свою прибыль, если идея корректная.

2. Посмотреть историческое распределение по различным периодам времени, разобраться обладает ли распределение сезонностью, к примеру, что в мае левый кусок распределения будет жирнее за счет «майских коррекций». Если текущая улыбка не соответствует сезонному распределению, пытаться извлечь профит из данного предположения.

3. Тех. анализ — сделать какие-то поправки на вероятности движения цены, если цена будет пересекать значимые уровни. Для меня этот пункт больше похож на алхимию, тут либо надо быть очень талантливым прогнозистом, либо просто быть счастливчиком по жизни, либо иметь колоссальный опыт подобных занятий.

4. Я сейчас всё больше склоняюсь к варианту, который надо проверить, что распределение цен на рынке обладает свойством чередования. Если рассматривать на примере «чёрных лебедей», то последние 3 года, резких выносов вверх не было, соответственно, это является причиной относительной дешевизны коллов чуть дальше от центрального страйка. Почему мне этот вариант нравится, потому что на рынке цикличность последнее время ускоряется, особенно это видно в алготрейдинге. Эффективные системы очень быстро отживают себя и умирают. Как только на рынке появляется группа людей, которые стабильно зарабатывают на какой-то простой неэффективности, она очень быстро разрастается и затем уничтожает сама себя.

5. Ещё есть GARCH модели для предсказания, но пока я в них не разбирался, возможно, среди читателей есть те, кто их использовал. Просьба поделиться опытом.

Всех читателей приглашаю к обсуждению опционной тематики и рынка в целом. Не стесняйтесь задавать вопросы и писать конструктивную критику.

P.S. Если не хватает силы или рейтинга, чтобы проголосовать за пост, пишите в комментариях, плюсы в профиль гарантируются)

За сегодня, несмотря на такое воодушевляющее начало, рынок не смог сделать даже 3 000 пунктов (возможно, на вечерке наверстает, но пока не похоже). В моменте открытый интерес вырастал до 962 000 контрактов, но как только рынок показал, что продолжать падение он не намерен, сразу же 36 000 вышло. Пока даже с учетом сегодняшнего дня на нормальное падение это не похоже. Основной признак падающего рынка это скорость, пока скорости нет, 3 000 пунктов за день это нормальная скорость для коррекции. Из изменений ОИ стоит отметить резкий рост на 32 000 контрактов в 155 000 коллах марта.

Это интересный момент, который показывает, что большинство «продавцов волы» потихоньку следуют за рынком, когда он двигается, а вовсе не наоборот. По аналогии можно предположить рост ОИ в 150х коллах, если рынок двинется ниже 150 000.

По рынку могу сказать, что на армагеддон не похоже. Особенно, когда мысли об армагедоне гуляют по всему смарт-лабу, вряд ли он случится. Пока наибольшая вероятность на 150 000-155 000 на экспирацию.

Обороты сегодня были выше средних:

опционы фРТС — 18.8 млрд. рублей

опционы на самые ликвидные стоки — 320 млн. рублей

Пут-колл ратио

Опционы на фьючерс РТС — 0,77

Опционы на ликвидные стоки — 0,83

Теоретический практикум

Ценообразование опционов

Какие варианты есть для того, чтобы найти цену опциона в завимости от ожиданий трейдера.

1. Подставить ожидания по волатильности в формулу БШ и найти цену опциона. Этот вариант подходит в том случае, если трейдер принимает допущение о логнормальном распределении на рынке. Есть похожие варианты для других видов рыночных распределений, которые всячески пытаются подогнать под рынок.

Волатильность тоже ищут по разному, есть варианты подсчета по закрытиям, с учетом максимумов и минимумов, с учетом гэпов и т.д. Их основная проблема в том, что изначально они были сделаны под Броуновское движение, а рынок и Броуновское движение, на мой взгляд, не одно и то же. В любом случае тема выбора правильной ожидаемой волы очень развёрнутая и тяжёлая и для пятничного обсуждения не подходит.

2. Допустим у трейдера есть какие-то ожидания по тому, как будет цена ходить в течение промежутка времени, который остался до экспирации. Трейдер использует какой-то простой метод подсчёта волатильности, и для него она всегда известна и считается по историческим данным. Далее приводится грубая модель подсчёта цен опционов на экспирацию

Это первая грубая альфа-версия моего ПО для подсчёта цен на опционы :) В первой колонке историческое распределение за все года по индексу РТС, во второй выставляется ожидаемое распределение, если трейдер хочет внести какие-то свои поправки. Кстати, тут ещё есть вариант сразу вставить колонку с вероятностями, ожидаемыми по таблице опционов. Дальше средний ATR за 6 месяцев, тут можно поставить любые варианты, которые душе угодно, хоть сигму, хоть любой из других вариантов подсчета исторической волы.Дальше цена закрытия на экспирацию, ну и дальше возможные исходы.

Цена на опцион считается как сумма мат. ожиданий. То есть если вероятность оказаться на 147 500 50% и на 145 000 50%, то цена опциона пут = (150 000-145 000)*0,5+(150 000-147 500)*0,5= 3 750. Подсчёты очень простые, самое сложное начинается чуть позже.

ATR кстати можно заменить на сигму, кому как больше нравится, я предлагаю её брать историческую за какой-то период и после этого не трогать.

Дальше начинается самое интересное, откуда взять цифры по ожидаемому распределению. Или как его спрогнозировать.

Прогнозирование распределения

1. Самый простой — посмотреть, как было за всё время исторически, взять эту идею за основу и, если распределение, полученное по улыбке, сильно отклоняется — заниматься арбитражом улыбки. То есть составить позицию из опционов, которые переоценены и недооценены и за счет хеджирования дельты забрать свою прибыль, если идея корректная.

2. Посмотреть историческое распределение по различным периодам времени, разобраться обладает ли распределение сезонностью, к примеру, что в мае левый кусок распределения будет жирнее за счет «майских коррекций». Если текущая улыбка не соответствует сезонному распределению, пытаться извлечь профит из данного предположения.

3. Тех. анализ — сделать какие-то поправки на вероятности движения цены, если цена будет пересекать значимые уровни. Для меня этот пункт больше похож на алхимию, тут либо надо быть очень талантливым прогнозистом, либо просто быть счастливчиком по жизни, либо иметь колоссальный опыт подобных занятий.

4. Я сейчас всё больше склоняюсь к варианту, который надо проверить, что распределение цен на рынке обладает свойством чередования. Если рассматривать на примере «чёрных лебедей», то последние 3 года, резких выносов вверх не было, соответственно, это является причиной относительной дешевизны коллов чуть дальше от центрального страйка. Почему мне этот вариант нравится, потому что на рынке цикличность последнее время ускоряется, особенно это видно в алготрейдинге. Эффективные системы очень быстро отживают себя и умирают. Как только на рынке появляется группа людей, которые стабильно зарабатывают на какой-то простой неэффективности, она очень быстро разрастается и затем уничтожает сама себя.

5. Ещё есть GARCH модели для предсказания, но пока я в них не разбирался, возможно, среди читателей есть те, кто их использовал. Просьба поделиться опытом.

Всех читателей приглашаю к обсуждению опционной тематики и рынка в целом. Не стесняйтесь задавать вопросы и писать конструктивную критику.

P.S. Если не хватает силы или рейтинга, чтобы проголосовать за пост, пишите в комментариях, плюсы в профиль гарантируются)

61 Комментарий

Mr_Noname01 марта 2013, 19:34Спасибо!+2

Mr_Noname01 марта 2013, 19:34Спасибо!+2 VpnS01 марта 2013, 19:39почему амеры то не падают — вот вопрос+2

VpnS01 марта 2013, 19:39почему амеры то не падают — вот вопрос+2 Antigel01 марта 2013, 20:18sam063rus, дык чтобы 155е в деньги вывести надо выше 155 прыгать0

Antigel01 марта 2013, 20:18sam063rus, дык чтобы 155е в деньги вывести надо выше 155 прыгать0

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026