Как и зачем использовать мультипликатор EBITDA при оценке компаний для инвестирования?

Что такое EBITDA

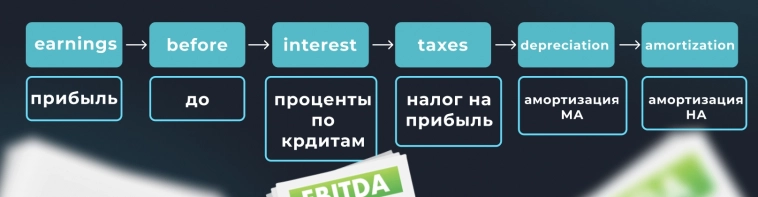

EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль (конкретная сумма денежных средств) за счет которой в дальнейшем нужно будет оплатить налоги, погасить долги, произвести амортизационные отчисления.

EBITDA:

- один из показателей эффективности компании;

- можно сравнивать компании, работающие в одной отрасли, в разных странах, с разной учетной политикой;

- разным кредитным уровнем. Например, одну российскую компанию с другой, аналогичной, зарубежной;

- показывает реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности;

- используется с 1980-х годов для анализа закредитованности компаний.

EBITDA — это доход, полученный предприятием в текущем периоде, который можно использовать для оценки доходности его основной деятельности, что важен для потенциальных инвесторов.

EBITDA — показывает, способна ли компания обслуживать свой долг.

EBITDA — показывает способность компании нести капитальные затраты: расходы на внеоборотные активы со сроком действия более года:

▪Это покупка материальных активов:

- оборудование,

- транспорт,

- объектов недвижимости.

▪Это затраты на приобретение нематериальных активов:

- лицензии,

- патенты,

- торговые марки и пр.

Аналитики смотрят на этот показатель для анализа кредитоспособности предприятия, есть ли у нее средства, чтобы выплачивать проценты:

Перед тем как считать EBITDA...

▪Единого метода расчета EBITDA на сегодняшний день нет, поэтому в разных источниках можно найти разные данные.

▪Расчет показателя EBITDA всегда основывается на данных финансовой отчетности компании.

▪Расчет EBITDA затруднен:

- из-за разных подходов к учету расходов и доходов,

- из-за сложности получения информации об амортизации.

Так для сопоставления объемов EBITDA при сравнении разных компаний исключаются:

- налоги;

- проценты по кредитам;

- амортизация.

Тем самым “отсекаем» из анализа разницу:

- в налогообложении,

- действительную закредитованность компаний,

- расхождения их учетной политики.

Теперь мы можем сравнить данные, так как они сопоставимы.

Но для более объективного анализа с показателем EBITDA, используем другие показателей. Как минимум значения чистой прибыли двух компаний.

Показатель EBITDA можно рассчитывать за любой период:

- месяц,

- квартал

- год.

Банки и инвесторы, как правило, смотрят на годовые показатели.

Как рассчитать EBITDA

Способов расчета EBITDA много.

Разберем вариант, наиболее подходящий для большинства компаний:

где (вспоминаем)

- Чистая прибыль — прибыль после вычета всех расходов, процентов по кредитам, налога на прибыль и амортизации. Она показывает, сколько чистых денег принёс бизнес за период.

- Процентные расходы — размер процентов за период, на который рассчитывают показатель EBITDA. Например, проценты по кредиту за месяц или сумма процентов по кредиту за год.

- Налоги с прибыли компании — размер налога на прибыль.

- Амортизация — постепенный перенос стоимости основных средств и нематериальных активов по мере их износа на себестоимость продуктов и услуг компании. Например, чтобы посчитать расходы на амортизацию транспорта, нужно разделить его стоимость на срок эксплуатации.

Данные для расчета EBITDA берут из разных форм отчетности компании:

- из бухгалтерского учета (самый удобный способ);

- из собственных финансовых отчетов для внутреннего пользования.

В чём разница между показателями EBITDA и EBIT

Существует похожий по структуре на EBITDA показатель — EBIT. Их различие в том, что в первый показатель включена амортизация, а во второй не включена.

Пример: давайте разберёмся, как рассчитать и использовать EBITDA на практике.

Что означает EBITDA?

У двух компаний одинаковая чистая прибыль, но при этом EBITDA у Компании «Инвест+++» больше. Какие выводы можно сделать?

При прочих равных условиях считается, что более успешно развивается та компания, у которой выше EBITDA. В нашем примере это Компании «Инвест+++».

EBITDA представляет собой доход от основной деятельности бизнеса, не зависящий от различных факторов, на которые бизнес не может влиять.

К таким факторам относятся:

- процентные ставки по кредитам,

- налоговые ставки,

- рыночные цены на недвижимость и оборудование.

Все эти факторы создают внешние условия, в которых бизнес должен существовать и работать. Аналитики используют EBITDA для определения реального состояния дел в бизнесе, так как она более точно отражает его эффективность по сравнению с другими показателями прибыли.

Кому нужен показатель

- Оценка кредитоспособности компании: банки, так как EBITDA показывает, достаточно ли у компании остаётся денег, чтобы выплачивать проценты по кредитам и основные долги.

- Оценка инвестиционной привлекательности компании: инвесторы, когда принимают решение о том, в какую компанию лучше вложить деньги.

- Оценка финансового положения компании: собственников и руководителей компаний, поскольку позволяет сравнить в свой бизнес с конкурентами.

Основные плюсы и минусы EBITDA

Плюсы:

- наглядна для инвесторов;

- позволяет сравнивать компании из одной отрасли, но с разными политиками учета, величинами налоговых отчислений, структурами капитала;

- помогает повысить точность определения размера финансового потока для компенсации долгов за счет учета амортизации;

- позволяет делать расчет ряда коэффициентов, отражающих финансовую эффективность компаний.

Минусы :

- можно считать по-разному, так как нет единого стандарта. Разные организации учитывают разные значения чистой прибыли при расчете показателя, что оставляет компаниям возможность корректировать показатель в свою пользу. Из-за того что компании считают EBITDA по-разному, может быть сложно сравнивать их между собой.

- нельзя использовать отдельно от других показателей при сравнении компаний.

Где найти готовую информацию

EBITDA показывают в своих финансовых отчетах все публичные компании, которые ищут инвесторов, а также крупные организации.

- Найти такие данные можно на официальных сайтах предприятий, где они открыто публикуются для обзора вместе с картой расчета.

- Нужную информацию можно найти и на биржевых фондах (ETF). Такие ресурсы собирают в портфель данные о компаниях с фондового рынка, прогнозируют их производственные и финансовые перспективы, проводят оценку соответствия предприятий с точки зрения выгодного инвестирования.

Надеюсь информация была полезна и понятна. Задавайте свои вопросы в комментариях и я обязательно постараюсь на них ответить.

_____________________

Я веду канал, в котором пишу про основы инвестиций, фундаментальный, технологический и свечной анализы. Буду всем рада в t.me/investarters_ru