18 июня 2024, 08:59

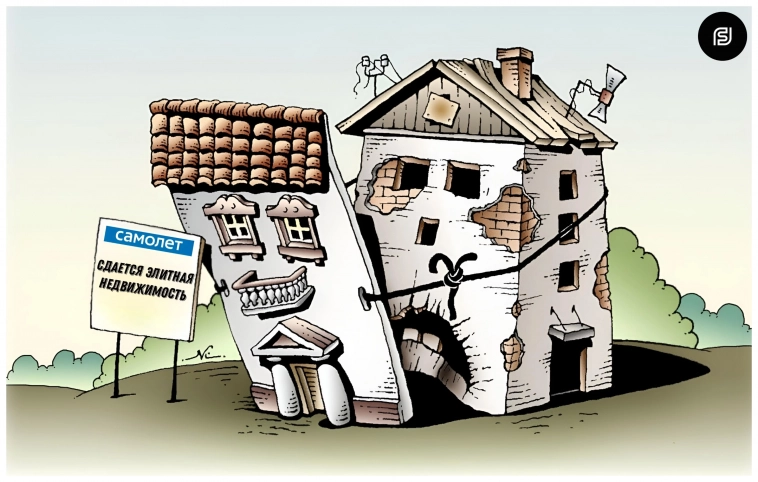

🏠"Самолет" взлетает, а инвесторы спят: Рынок упускает хорошую возможность? Или же нет?

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»

☕#41. За чашкой чая

Сделал для вас разбор санкций, а также разобрал "что делать сейчас на фондовом рынке". Также вышел пост "какие акции брать на коррекции"! Если интересно заходи!

Компания демонстрирующая впечатляющие результаты, показывая уверенный рост и прибыльность, но ее акции, вопреки всякой логике, падают в цене.

Почему? И есть ли этому объяснение?

🔹Взлет «Самолета»: Парадокс Инвесторов

За первые пять месяцев 2024 года компания продемонстрировала действительно хорошие результаты:

- ✈️ Объем продаж первичной недвижимости возрос на 66%, достигнув очень высоких 132,5 млрд рублей.

- ✈️ Количество заключенных контрактов увеличилось на 38%, взлетев до 17,8 тысяч.

- ✈️ Средняя цена за квадратный метр выросла на 24% в годовом исчислении, достигнув 218,2 тысячи рублей.

Почему и как?

🔹Ипотечный Психоз: Рациональность против Страха

Сейчас Инвесторов достаточно сильно беспокоит грядущая отмена льготной ипотечной программы, которая, по их опасениям, может нанести серьезный удар по спросу на недвижимость.

Но если посмотреть спокойно и без какой-либо паники

Во-первых, стоит отметить, что доля ипотечных сделок в продажах «Самолета» снизилась с 91% до 75%. Более того, значительная часть этих сделок приходится на семейную ипотеку, которая, к счастью, продолжит действовать.

Во-вторых, рынок, кажется, упустил из виду ряд важных факторов, которые могут значительно укрепить позиции «Самолета» в будущем:

- ✔️ В конце 2023 года компания приобрела девелоперскую группу МИЦ, что должно существенно увеличить ее результаты в 2024 году.

- ✔️ Программа обратного выкупа акций была продлена до конца 2024 года, что свидетельствует о «вере менеджмента» в перспективы роста.

- ✔️ Успешное IPO дочерней компании «Самолет Плюс» открывает новые возможности для развития бизнеса.

- ✔️ «Самолет» активно расширяет свое присутствие в регионах и готовится выйти на рынок Арктики, что означает новые источники роста выручки.

Ну для начало фундамент. Если мы посмотрим следующие мультипликаторы, то увидим:

▶️ fwd P/S — 0,4 (то есть, за 0,4 выручки)▶️ fwd EV/EBITDA — 2 (за 2 EBITDA)

Хороший цифры? Более чем. Даже в самом пессимистичном сценарии, когда доходы компании снизятся вдвое, ее акции все равно будут недооценены рынком.

Что есть в противовес?

- 🔻Опасения по поводу роста влияния отмены льготной ипотеки на спрос

- 🔻Вопросы к качеству отчетности. Есть опасения, что менеджмент может манипулировать финансовыми показателями, чтобы «держать планку» для инвесторов.

- 🔻Изменение рыночных условий. Рынок недвижимости перенасыщен предложением, девелоперский цикл растягивается, а реализация объектов задерживается из-за снижения кредитования и доходов населения.

- 🔻Высокая чувствительность бизнес-модели к стоимости кредитов и уровню доходов населения.

- 🔻Потенциальное влияние дефицита рабочей силы из-за СВО на сроки строительства и сдачи объектов.

Лично у меня, есть небольшая позиция в $SMLT

Следует ли инвестировать в данном случае или воздержаться — решать каждому самостоятельно.

Как вы считаете, как поведут себя акции «Самолёта» в ближайшее время?

Если понравилось ставь — ♥, и подпишись, чтобы не упустить от меня что-то интересное!

На канале мы полностью разобрали Тинькофф, Совкомбанк, ВТБ и дали точки входа и докупа!Если интересно заходи👇

t.me/+7nEaRXY91DM1NmEy

Читайте на SMART-LAB:

Как я шортил нефтянку и индекс на фоне войны в Иране и сколько на этом потерял: работа над ошибками

💥 Как я шортил нефтянку и индекс на фоне войны в Иране и сколько на этом потерял: работа над ошибками

Бывает, находишь схему, с которой уверенно зарабатываешь на рынке. Но потом...

17:30

что сие значит ???

там в ходу иглу и чумы.

со школы помню)

тогда уже пора и на Антарктиду планы строить)

Но это капля в море — у них задолженность что то в районе 60 ярдов

Рынок прекрасно это знает потому и акции катятся вниз

Очень удивлюсь если эта компания доживет без банкротства до конца года

1) Самолёт уже 2 года не выполняет свою же дивидендную политику. Сначала обещает дивиденды, потом переносит, потом отменяет. Это вполне осознанное виляние хвостом от управляющих, очень дурная практика.

2) ГК МИЦ куплена почти полностью в кредит. Кредиты у нас КС+3% примерно, то есть ГК МИЦ куплен под безумные 19% годовых, кроме того сам ГК МИЦ имел долги, всё это выплачивать будет Самолёт, вклад в прибыль в ближайшие годы будет сомнительным.

3) Во 2 полугодии 2023 года долги компании увеличились в 2 раза (см. отчёт МСФО за 2023 год). Кратное увеличение долговой нагрузки при высоких ставках — это очень опасная игра, надо очень сильно верить в то, что продажи жилья не упадут и не будет «кассового разрыва».

4) У Самолёта есть доля собственников и держатели неконтролирующих долей. Так, общая прибыль за 2023 по МСФО порядка 26 млрд, но на акционеров приходится 16 млрд, ещё 9 млрд приходится на держателей неконтролирующих долей. Такая петрушка со всеми остальными показателями Самолёта, это нужно держать в уме.

5) Операционные показатели за 1-2 кварталы не должны склонять к покупке акций Самолёта, потому что сейчас люди пытаются «запрыгнуть в последний вагон» льготной ипотеки.

6) Слова про наращивание присутствия в регионах говорятся уже давно, но это абсолютно неважные слова, покуда стоимость кредитования огромна и льготные ипотеки урезают. Более того, основной зоной Самолёта является Московская область, попытка «Строить в Арктике» говорит о том, что в МО спрос заканчивается, а в Москву «не пускают».