01 июня 2024, 19:18

ТМК MOEX: TRMK - еще одно SPO

Обзор от 31.05.2024

Основным акционером Компании МК ООО «ТМК СТИЛ ХОЛДИНГ» (далее «Акционер») будут предложены к приобретению принадлежащие ему акции Компании в размере около 2% от общего

числа обыкновенных акций.

ТМК последовательно реализует стратегию по повышению инвестиционной привлекательности своих акций, ключевыми направлениями которой является увеличение ликвидности акций Компании, а также расширение базы акционеров за счет попадания в более широкий круг биржевых индексов.

Размещение акций позволит укрепить позиции ТМК на публичном рынке капитала за счет притока новых инвесторов в структуру акционеров, дальнейшего увеличения доли акций в свободном обращении (далее – free-float), а также роста ликвидности акций Компании. Проведение SPO в июне 2024 года станет новым важным шагом на пути к последовательной реализации долгосрочной цели ТМК по увеличению free-float.

Ожидается, что акции будут зачислены на счета инвесторов, принявших участие в SPO, 4 июня 2024 года. Таким образом, покупатели акций ТМК в ходе SPO получат дивиденды по результатам 2023 года в размере 9,51 рубля на одну акцию.

Предварительные параметры Предложения:

• В рамках SPO Акционер, МК ООО «ТМК СТИЛ ХОЛДИНГ» (владеет 89,1% акциями ТМК), предложит пакет обыкновенных акций ТМК в размере около 2%

от общего количества акций Компании.

• Цена в рамках SPO будет установлена после формирования книги заявок. В процессе формирования книги заявок ценовые индикации будут уточнены.

Итоговая цена одной акции в рамках SPO будет установлена не позднее 4 июня 2024 года.

• Сбор заявок на участие в SPO продлится с 30 мая по 3 июня 2024 года включительно, но может быть завершен досрочно по решению Акционера.

• Схема проведения SPO аналогична схеме, реализованной при размещении осенью 2023 года.

• Акционер и его аффилированные лица приняли на себя стандартные обязательства не продавать акции Компании в течение 180 дней с даты завершения SPO за исключением действий в рамках планируемой дополнительной эмиссии.

ВАЖНО - Предполагается, что после завершения SPO ТМК проведет дополнительную эмиссию акций по закрытой подписке в пользу основного акционера МК ООО «ТМК СТИЛ ХОЛДИНГ» по цене SPO. Денежные средства, привлеченные Акционером от SPO за вычетом расходов на организацию Предложения, будут направлены в Компанию на снижение долговой нагрузки Компании, а также на иные общекорпоративные цели.

В целом, этот год будет по большинству показателей сопоставим с 2023 годом по продукции.

Объем реализации трубной продукции в 2023 г. составил 4193 тыс. тонн (2082 тыс. тонн в 1 полугодии, сезонности у бизнеса нет), из которых объем реализации бесшовных труб составил 3431 тыс. тонн, а сварных труб – 762 тыс. тонн. Объем реализации можем сравнить только с 1 полугодием 2022 года, падение на 15%. С 2021 годом объемы примерно схожи, тогда реализовали 4260 тыс. тонн.

Выручка за 12 месяцев 2023 г. сократилась на 13% г/г на фоне выделения части активов АО «ВТЗ» и АО «ЧТПЗ» по производству труб большого диаметра («ТБД») в форме реорганизации с одновременным присоединением к ООО «ТМК Трубопроводные решения» (ТМК ТР), а также продажи Европейского дивизиона в 2022 г. (18-22 млрд EBITDA — эффект от сделки в ТМК)

Основные направления ждут на уровне 2023 год, мб транспортные трубы — чуть ниже 22 года будет:

Доля продаж на Европу была за счет промышленного назначения труб, поставок из России была ничтожно мала: 200-250 тыс тонн.

Там рынок обслуживался производством как раз за периметром РФ. (помните — у них был завод как раз, что уходил с молотка).

Компания ожидает решения по проектам крупных перспективных газопроводов и поставляет свою продукцию на строящиеся объекты нефтедобычи — это широкий ряд сортамента от нефтяного до строительного и для других целей.

2) Рынок +10%, ваши продажи -15%. Доля рынка снижается?

Трубы большого диаметра выделены, в цифре, о которой говорите — посчитано без них.

Исторический максимум в 2023 год вышел по бесшовным трубам, а там основная рентабельность.

3) Что с конкуренцией - На 12 млн тонн потребления внутри РФ есть 20 млн тонн мощности.

Органический рост рынка поможет поглотить конкурентов

У нас продукция известна давно, и сертификаты есть и сложность высокая. Многие продукты остаются за нами и наша ниша защищена.

Читаем как «можем позволить себе иметь меньший % доли рынка, но наша поляна в абсолютных цифрах и продуктах остается за нами. Не все продукты одинаковы.»

4) Налог на прибыль с ростом к 25% как затрагивает вас? В целом, вопрос про налоги.

Пока ответить не можем, еще дискуссия идет.

5) Ваш краткосрочный кредит сейчас 150 млрд. Каков ориентир по обслуживанию долга? (SPO же будет для долива денег внутрь компании и на снижение долговой нагрузки)

Работаем с короткими линиями. Чтоб не фиксировать дорогие ставки. Ждем снижения ставок.

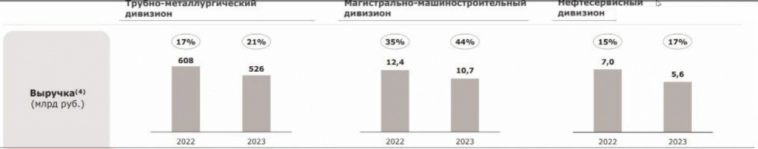

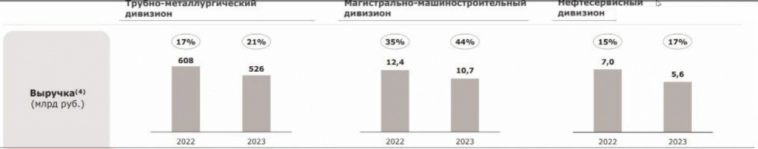

Диаграмма из нашего разбора отчета за 2 ПГ 2023

Средневзвешенный процент стоимости долга был около 8% в сентябре 2023 и сейчас стал около 13.8%. Доля фиксированных ставок в долге - половина, ну и плавающих — тоже половина.

Кредиты с плавающими ставками, среди них на 10% объема обсуждаемы условия. Можно выпросить послабление у банков.

Компания сохраняет фокус на снижении долговой нагрузки: соотношение чистого долга к EBITDA находилось на комфортном для ТМК уровне 1,9х. В 2024 году Компания продолжит последовательную реализацию Стратегии до 2027 года. Стратегия 2027 предполагает цифровую трансформацию производства, которая должна обеспечить существенное повышение эффективности и качества функционирования производственных систем на предприятиях ТМК.

Ранее в разборе мы писали:

Оценить перспективы бизнеса на 2024 год сложно, мы не знаем какие будут цены на стальной прокат и, соответственно, себестоимость, зато точно понимаем, что административные расходы продолжат рост на фоне высокой инфляции. У компании крупные процентные расходы, но сокращать долг явно не в приоритете мажоритария, все идет на дивиденды.

Но теперь ситуация чуть меняется. Высокие ставки явно пробудут с нами дольше, чем этого ждала компания, и надо немного поработать с долгом.

Так что переоценки на фоне делевериджа в ближайшее время не ждем. Производство у компании тоже ± стабильное, вышли на многолетние максимумы, здесь также нет точки роста на ближайшее время. Купленный ЧТПЗ заместил выбывающее производство IPSCO, которую ТМК продало ранее, но в целом по группе производство на полке.

Напомним, что ТМК интересна щедрой дивидендной политикой – в 2023 году компания направила на выплату дивидендов около 14 млрд рублей или 13,45 рублей на акцию за 1П23 и объявила о выплате 10 млрд или 9,51 рублей на акцию в качестве финальных дивидендов за 2023 год.

В общей сложности будет выплачено около 24 млрд рублей, а коэффициент выплат составит 61% от чистой прибыли компании по МСФО. Дивидендная политика ТМК предполагает направлять на дивиденды не менее 25% от годовой чистой прибыли по МСФО при соотношении чистый долг к скорр.EBITDA не более 5,5x, однако фактически последние 4 года ТМК выплачивала около половины чистой прибыли по МСФО ежегодно. Стоит отметить, что текущий̆ уровень отношения чистого долга к LTM cкорр. EBITDA составляет 1,9x.

По текущим можно держать акции, наши ориентиры по цели, озвученные в «Стратегия 2024» сохраняем, но для покупок акций хочется увидеть цены ниже. На горизонте более года, возможно, запуск нового завода станет триггером для переоценки в 2025 году. Остается надеяться только на сохранение повышенного спроса и подрастание цен реализации продукции, что может снова вернуть рентабельность на высокие значения и в моменте обеспечит высокую дивидендную отдачу, и может привести к росту акций. Других драйверов на 2024 год вроде и нет, а цены реализации предсказать не представляем возможными.

ДИАПАЗОН ЦЕНЫ РАЗМЕЩЕНИЯ В РАМКАХ SPO ТМК 180-190 РУБ./АКЦ — акция уже стоит на серединке между этими цифрами.

Мы частично снизили цель по бумаге пропорционально эффекту прироста налога на прибыль. До официальных прояснений от компании мы продолжим считать так:

https://nztrusfond.com/category/obzory/tmk-moex-trmk-1-pg-2023/

Компания объявила о проведении SPO:

https://www.tmk-group.ru/storage/news/4798/20240530-tmk-obyavlyaet-spo.pdfОсновным акционером Компании МК ООО «ТМК СТИЛ ХОЛДИНГ» (далее «Акционер») будут предложены к приобретению принадлежащие ему акции Компании в размере около 2% от общего

числа обыкновенных акций.

ТМК последовательно реализует стратегию по повышению инвестиционной привлекательности своих акций, ключевыми направлениями которой является увеличение ликвидности акций Компании, а также расширение базы акционеров за счет попадания в более широкий круг биржевых индексов.

Размещение акций позволит укрепить позиции ТМК на публичном рынке капитала за счет притока новых инвесторов в структуру акционеров, дальнейшего увеличения доли акций в свободном обращении (далее – free-float), а также роста ликвидности акций Компании. Проведение SPO в июне 2024 года станет новым важным шагом на пути к последовательной реализации долгосрочной цели ТМК по увеличению free-float.

Ожидается, что акции будут зачислены на счета инвесторов, принявших участие в SPO, 4 июня 2024 года. Таким образом, покупатели акций ТМК в ходе SPO получат дивиденды по результатам 2023 года в размере 9,51 рубля на одну акцию.

Предварительные параметры Предложения:

• В рамках SPO Акционер, МК ООО «ТМК СТИЛ ХОЛДИНГ» (владеет 89,1% акциями ТМК), предложит пакет обыкновенных акций ТМК в размере около 2%

от общего количества акций Компании.

• Цена в рамках SPO будет установлена после формирования книги заявок. В процессе формирования книги заявок ценовые индикации будут уточнены.

Итоговая цена одной акции в рамках SPO будет установлена не позднее 4 июня 2024 года.

• Сбор заявок на участие в SPO продлится с 30 мая по 3 июня 2024 года включительно, но может быть завершен досрочно по решению Акционера.

• Схема проведения SPO аналогична схеме, реализованной при размещении осенью 2023 года.

• Акционер и его аффилированные лица приняли на себя стандартные обязательства не продавать акции Компании в течение 180 дней с даты завершения SPO за исключением действий в рамках планируемой дополнительной эмиссии.

ВАЖНО - Предполагается, что после завершения SPO ТМК проведет дополнительную эмиссию акций по закрытой подписке в пользу основного акционера МК ООО «ТМК СТИЛ ХОЛДИНГ» по цене SPO. Денежные средства, привлеченные Акционером от SPO за вычетом расходов на организацию Предложения, будут направлены в Компанию на снижение долговой нагрузки Компании, а также на иные общекорпоративные цели.

Мы пообщались с компанией, задав ей ряд вопросов:

1) Что ожидают от 2024 года, какие планы по продуктам?В целом, этот год будет по большинству показателей сопоставим с 2023 годом по продукции.

Объем реализации трубной продукции в 2023 г. составил 4193 тыс. тонн (2082 тыс. тонн в 1 полугодии, сезонности у бизнеса нет), из которых объем реализации бесшовных труб составил 3431 тыс. тонн, а сварных труб – 762 тыс. тонн. Объем реализации можем сравнить только с 1 полугодием 2022 года, падение на 15%. С 2021 годом объемы примерно схожи, тогда реализовали 4260 тыс. тонн.

Выручка за 12 месяцев 2023 г. сократилась на 13% г/г на фоне выделения части активов АО «ВТЗ» и АО «ЧТПЗ» по производству труб большого диаметра («ТБД») в форме реорганизации с одновременным присоединением к ООО «ТМК Трубопроводные решения» (ТМК ТР), а также продажи Европейского дивизиона в 2022 г. (18-22 млрд EBITDA — эффект от сделки в ТМК)

Основные направления ждут на уровне 2023 год, мб транспортные трубы — чуть ниже 22 года будет:

Доля продаж на Европу была за счет промышленного назначения труб, поставок из России была ничтожно мала: 200-250 тыс тонн.

Там рынок обслуживался производством как раз за периметром РФ. (помните — у них был завод как раз, что уходил с молотка).

Компания ожидает решения по проектам крупных перспективных газопроводов и поставляет свою продукцию на строящиеся объекты нефтедобычи — это широкий ряд сортамента от нефтяного до строительного и для других целей.

2) Рынок +10%, ваши продажи -15%. Доля рынка снижается?

Трубы большого диаметра выделены, в цифре, о которой говорите — посчитано без них.

Исторический максимум в 2023 год вышел по бесшовным трубам, а там основная рентабельность.

3) Что с конкуренцией - На 12 млн тонн потребления внутри РФ есть 20 млн тонн мощности.

Органический рост рынка поможет поглотить конкурентов

У нас продукция известна давно, и сертификаты есть и сложность высокая. Многие продукты остаются за нами и наша ниша защищена.

Читаем как «можем позволить себе иметь меньший % доли рынка, но наша поляна в абсолютных цифрах и продуктах остается за нами. Не все продукты одинаковы.»

4) Налог на прибыль с ростом к 25% как затрагивает вас? В целом, вопрос про налоги.

Пока ответить не можем, еще дискуссия идет.

5) Ваш краткосрочный кредит сейчас 150 млрд. Каков ориентир по обслуживанию долга? (SPO же будет для долива денег внутрь компании и на снижение долговой нагрузки)

Работаем с короткими линиями. Чтоб не фиксировать дорогие ставки. Ждем снижения ставок.

Диаграмма из нашего разбора отчета за 2 ПГ 2023

Средневзвешенный процент стоимости долга был около 8% в сентябре 2023 и сейчас стал около 13.8%. Доля фиксированных ставок в долге - половина, ну и плавающих — тоже половина.

Кредиты с плавающими ставками, среди них на 10% объема обсуждаемы условия. Можно выпросить послабление у банков.

Компания сохраняет фокус на снижении долговой нагрузки: соотношение чистого долга к EBITDA находилось на комфортном для ТМК уровне 1,9х. В 2024 году Компания продолжит последовательную реализацию Стратегии до 2027 года. Стратегия 2027 предполагает цифровую трансформацию производства, которая должна обеспечить существенное повышение эффективности и качества функционирования производственных систем на предприятиях ТМК.

Ранее в разборе мы писали:

Оценить перспективы бизнеса на 2024 год сложно, мы не знаем какие будут цены на стальной прокат и, соответственно, себестоимость, зато точно понимаем, что административные расходы продолжат рост на фоне высокой инфляции. У компании крупные процентные расходы, но сокращать долг явно не в приоритете мажоритария, все идет на дивиденды.

Но теперь ситуация чуть меняется. Высокие ставки явно пробудут с нами дольше, чем этого ждала компания, и надо немного поработать с долгом.

Так что переоценки на фоне делевериджа в ближайшее время не ждем. Производство у компании тоже ± стабильное, вышли на многолетние максимумы, здесь также нет точки роста на ближайшее время. Купленный ЧТПЗ заместил выбывающее производство IPSCO, которую ТМК продало ранее, но в целом по группе производство на полке.

Напомним, что ТМК интересна щедрой дивидендной политикой – в 2023 году компания направила на выплату дивидендов около 14 млрд рублей или 13,45 рублей на акцию за 1П23 и объявила о выплате 10 млрд или 9,51 рублей на акцию в качестве финальных дивидендов за 2023 год.

В общей сложности будет выплачено около 24 млрд рублей, а коэффициент выплат составит 61% от чистой прибыли компании по МСФО. Дивидендная политика ТМК предполагает направлять на дивиденды не менее 25% от годовой чистой прибыли по МСФО при соотношении чистый долг к скорр.EBITDA не более 5,5x, однако фактически последние 4 года ТМК выплачивала около половины чистой прибыли по МСФО ежегодно. Стоит отметить, что текущий̆ уровень отношения чистого долга к LTM cкорр. EBITDA составляет 1,9x.

Итого:

P/E 5,2, EV/EBITDA 3,5. В целом по прибыли оценены адекватно, EV/EBITDA ниже исторических значений, но и ситуация изменилась, есть дисконт за риск.По текущим можно держать акции, наши ориентиры по цели, озвученные в «Стратегия 2024» сохраняем, но для покупок акций хочется увидеть цены ниже. На горизонте более года, возможно, запуск нового завода станет триггером для переоценки в 2025 году. Остается надеяться только на сохранение повышенного спроса и подрастание цен реализации продукции, что может снова вернуть рентабельность на высокие значения и в моменте обеспечит высокую дивидендную отдачу, и может привести к росту акций. Других драйверов на 2024 год вроде и нет, а цены реализации предсказать не представляем возможными.

ДИАПАЗОН ЦЕНЫ РАЗМЕЩЕНИЯ В РАМКАХ SPO ТМК 180-190 РУБ./АКЦ — акция уже стоит на серединке между этими цифрами.

Мы частично снизили цель по бумаге пропорционально эффекту прироста налога на прибыль. До официальных прояснений от компании мы продолжим считать так:

Прошлые обзоры:

https://nztrusfond.com/category/obzory/tmk-moex-trmk-otchet-msfo-2-polugodie-2023/https://nztrusfond.com/category/obzory/tmk-moex-trmk-1-pg-2023/

0 Комментариев

Читайте на SMART-LAB:

🚀 Динамика рынка

Индекс Мосбиржи растет на 0,4% с начала торгов. 🔥 Общий фон: все думают о Гренландии Главной темой стало обострение отношений между ЕС и США из-за Гренландии. Дональд Трамп...

17:27

Авиастроение. Есть ли точки роста для инвесторов?

Авиастроение — одна из наиболее поддерживаемых правительством отраслей экономики России. Но акции компаний, работающих в этом секторе, малоликвидны и не популярны среди инвесторов. Разбираемся,...

17:07