6,5% в золотых долларах. Свежие облигации: Полюс USD на размещении

Раньше Полюс выпускал золотые облигации с привязкой к золоту, но оно так стремительно растёт, что рациональность этого выбора стала сомнительной. Но Новатэк задал новый тренд на стодолларовые облигации с расчётами в рублях, Полюс его подхватил, а вскоре могут перенять и другие. Посмотрим, почему этот выпуск один из лучших.

Если говорить про стодолларовые облигации, сейчас есть свежий пятилетний выпуск Новатэка. Также есть юаневые облигации, вот тут топ-10 юанек. Там есть: Русала, ГМК Норникель, Уральской Стали и Славянск ЭКО и другие. Я отвожу до 10% в портфеле под валютные облигации, так что интересно смотреть все новые выпуски в валюте. Ну и думаю, что скоро ещё что-то появится, не пропустите.

Объём выпуска — 150 млн долларов США. 5 лет. Ориентир купона: 6–6,5% (YTM до 6,8%). Без оферты, без амортизации. Купоны ежемесячные. Рейтинг AAA от Эксперт РА (сентябрь 2023) и НКР (март 2024).

Полюс — один из пяти крупнейших золотодобывающих компаний мира. Действующие активы Компании включают в себя шесть месторождений, которые располагаются в Красноярском крае, Иркутской и Магаданской областях, а также в Якутии. Первое место по запасам золота в мире и в пятёрке мировых лидеров по объёму его производства.

- Выпуск: Полюс БПО-04

- Объём: 150 млн долларов США

- Начало размещения: 4 июня (сбор заявок до 31 мая)

- Срок: 5 лет

- Купонная доходность: 6–6,5%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: нет

Почему Полюс? Золото блестит?

Ещё как блестит, не зря же Полюс является первым в мире по запасам блестящего золота в мире. Кроме того, Полюс в 2027 году планирует начать добычу в Сухом Логе Иркутской области. Нужно больше золота! У Полюса есть облигации не только с привязкой к грамму золота, но и юаневые, и рублёвые. Диверсифицирует долги по максимуму.

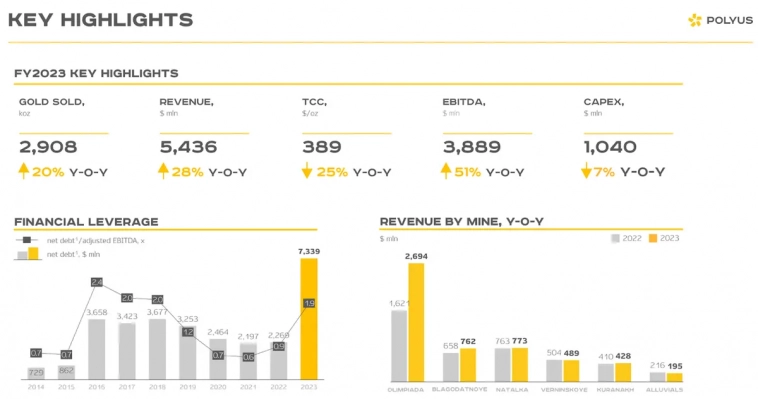

Если одним глазом взглянуть на результаты 2023 года, можно ослепнуть от того блеска, что таят в себе цифры. Если вторым глазом посмотреть, как растут цены на золото, то можно и в дурку угодить с золотой лихорадкой. Был бы третий глаз, можно было бы посмотреть на то, что у Полюса самая низкая себестоимость добычи золота. Короче говоря, компания супер, даже если золото будет дешеветь, очень даже переживёт. Но пока растёт.

Сначала посчитаем рубли. Рост выручки в 2023 году по сравнению с 2022 годом на 60% до 470 млрд рублей. Рост Чистой прибыли на 35% до 151 млрд рублей. Но смотреть на рубли не совсем корректно, ведь золото ценится в первую очередь в долларах.

Смотрим на доллары. Скорр. EBITDA компании выросла на 51%, до 3,89 млрд долларов. Выручка в 2023 году выросла на 28% до 5,44 млрд долларов. Рост показателей затащило увеличение объёмов производства, а также рост цен на золотишко.

На самом деле этот робот не существует. Это графика для календаря Полюса.

На самом деле этот робот не существует. Это графика для календаря Полюса.Общие денежные затраты (TCC) по итогам 2023 года сократились на 25% к уровню 2022 года. CAPEX снизился до 1,04 млрд долларов против 1,12 млрд долларов в 2022 году. Но на 2024 год CAPEX планируется в диапазоне 1,55–1,7 млрд долларов. Отношение Чистого долга к скорр. EBITDA выросло до 1,9 с 0,9. Это произошло на фоне увеличения чистого долга компании. Чистый долг увеличился на фоне выкупа 30% своих акций.

Фанатам золота хорошо. Они могут купить акции Полюса, золотые облигации Полюса, рублёвые облигации Полюса, юаневые облигации золота, а теперь ещё и долларовые облигации Полюса. Я не фанат золота (хоть иногда и жалею об этом), но пятилетние долларовые облигации с расчётом в рублях и ежемесячным купоном пропустить не могу. Покупать буду на вторичке, так как в Альфе размещения нет. Вообще, мне нравится тенденция на стодолларовые облигации. Намного доступнее по номиналу, чем замещайки, молодцы эмитенты. По купону, полагаю, будет чуть ниже 6,5%.

Подписывайтесь на мой телеграм-канал ↗ про инвестиции в облигации и дивидендные акции, финансы и недвижимость.

dividends, yeah!29 мая 2024, 12:56экскаватор на оптимус прайма похож)+1

dividends, yeah!29 мая 2024, 12:56экскаватор на оптимус прайма похож)+1 Якут Якутяшка29 мая 2024, 16:54Да ты Ганс христиан.андерсон.😂😂😂😂😂😂😂0

Якут Якутяшка29 мая 2024, 16:54Да ты Ганс христиан.андерсон.😂😂😂😂😂😂😂0 Vsevolod Voronin30 мая 2024, 04:23однако в ВТБ заявка на размещение по курсу 97р к баксу+1

Vsevolod Voronin30 мая 2024, 04:23однако в ВТБ заявка на размещение по курсу 97р к баксу+1