Ставка 16% может задержаться до конца 2024 г. - Росбанк

По данным Росстата, в апреле ИПЦ вырос на 0.5% м/м, подтолкнув годовую инфляцию к 7.8% г/г. Пик годовой оценки все еще может остаться в пределах 8.0% г/г и быть пройден во 2к’24, а оценка дек/дек удержаться в границах нашего прогноза 5.2% г/г.

Тем не менее, детали отчета вновь дали повод насторожиться относительно сбалансированной траектории инфляции. В перспективе это может привести к более долгому удержанию ключевой ставки на 16.0% в сопровождении роста рисков для ее повышения.

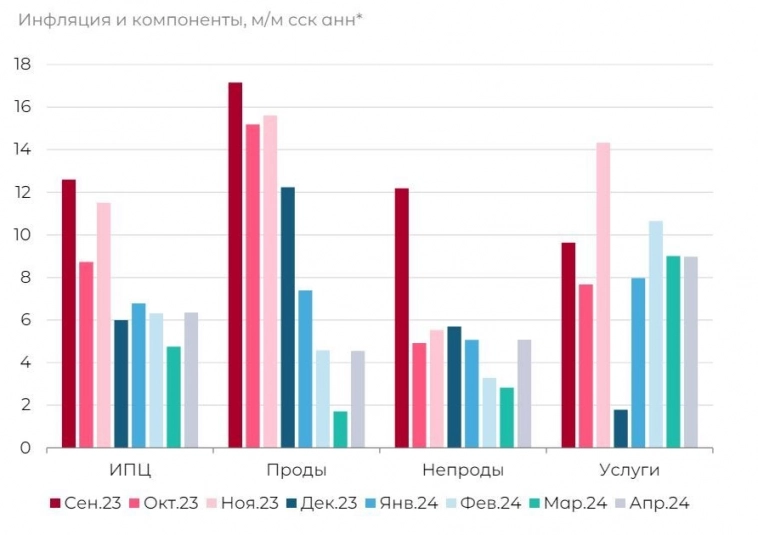

Несмотря на возврат темпов роста ИПЦ в продах и непродах на тренд января-февраля на уровне 4.5% и 5.1% (здесь и далее м/м сск анн), соответственно, нас насторожила устойчивая инфляция в сфере услуг (9.0%) при ускорении роста нерегулируемых услуг до 16.9% (против 14.2-14.6% в январе-марте).

Опережающая динамика цен в услугах должна повысить консерватизм регулятора в базовом сценарии и усилить альтернативный. Изменение структуры потребления может снизить чувствительность к процентной ставке, поэтому 16% могут задержаться до конца 2024 г.

Как может выглядеть траектория ключевой ставки?

Полагаем, регулятор сохранит разграничение базового и альтернативного (повышение ставки) сценариев, однако в базовом воспользуется наиболее консервативной траекторией на фоне структурных рисков в сопровождении устойчивых темпов потребления и инфляции. При таком подходе момент для разворота ДКП появится не ранее февраля 2025 года.

Экономика не сбавляет оборотов. Первая оценка ВВП за 1к’24 (5.4% г/г) говорит о сохранении высоких темпов последовательного роста – 1.2% кв/кв с учетом поправки на сезонность. В текущих условиях повод говорить, что разрыв выпуска положителен и высок.

3к’24 может быть полон сюрпризов. Очередная индексация тарифов ЖКХ, несмотря их отставание от общей инфляции в период с 2020 по 2023 гг, может усилить вторичные эффекты в сфере услуг посредством влияния на ожидания.

Переход к снижению ставки не ранее фев’25. Гипотеза о росте потенциала экономики выглядит все более вероятной, что требует «высокой ставки надолго». Полагаем при этом, что нейтральная ставка на 26-27 гг сместилась с 6.0-7.0% на уровень 9.0-10.0% годовых.

Цены услуг закрывают отставание. Опережающая динамика цен на услуги – следствие перестройки относительных цен после шоков 2020 и 2022 гг. Мы наблюдаем почти полное закрытие отставания от продов и непродов, но опасаемся дальнейшего роста и влияния на инфляционные ожидания на фоне роста доходов населения.

Зона риска: урожай, топливо и импорт. Несмотря на то, что риски для урожая и импорта товаров пока умеренны, эти факторы могут препятствовать охлаждению инфляционных ожиданий в течение 3к-4к’24. Снижение значимости топливного демпфера – также риск для волатильности внутренних цен.

Почему не стоит повысить ставку «завтра и сразу на 200-300 бп»? Трансмиссия ставки может быть замедлена мягкостью фискальной политики. Однако переход к адресному субсидированию ипотеки, ужесточение требований к кредитованию и переход к прогрессии в НДФЛ могут сдержать инфляцию.