Макро-сентимент в графиках | ChartPack #120 (01.05.2024)

Макро

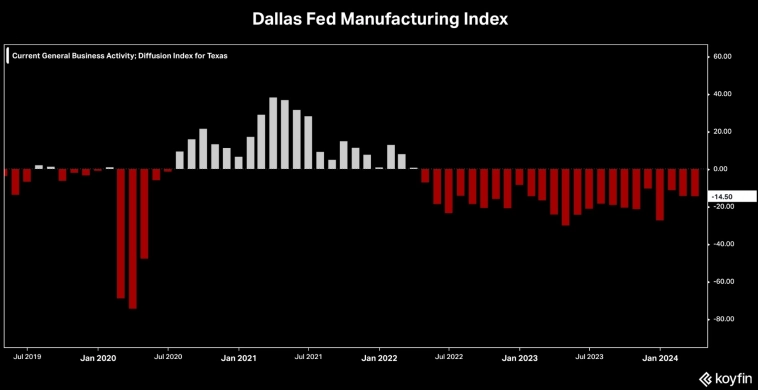

Индекс деловой активности в производственном секторе ФРС Далласа в апреле снизился до -14,5 с -14,4, что стало 24-м месячным снижением подряд:

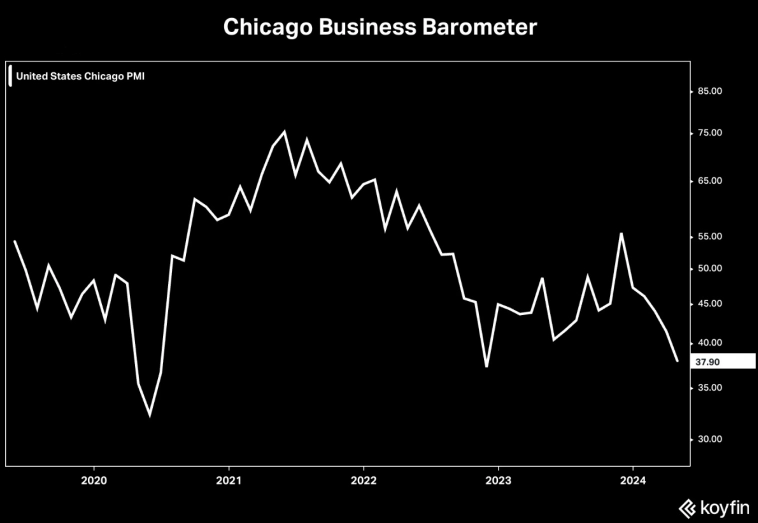

Барометр деловой активности ФРС Чикаго упал до 37,9 в апреле (консенсус 45, 41,4 ранее), что стало пятым подряд месяцем сокращения и самым сильным падением с ноября 2022 года:

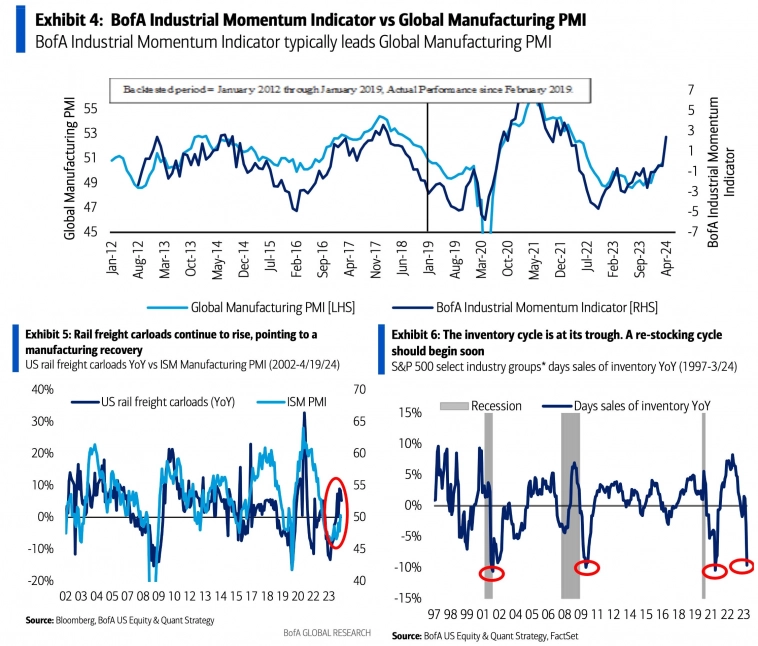

Опережающие индикаторы Bank of America указывают на ожидаемый подъем в обрабатывающей промышленности:

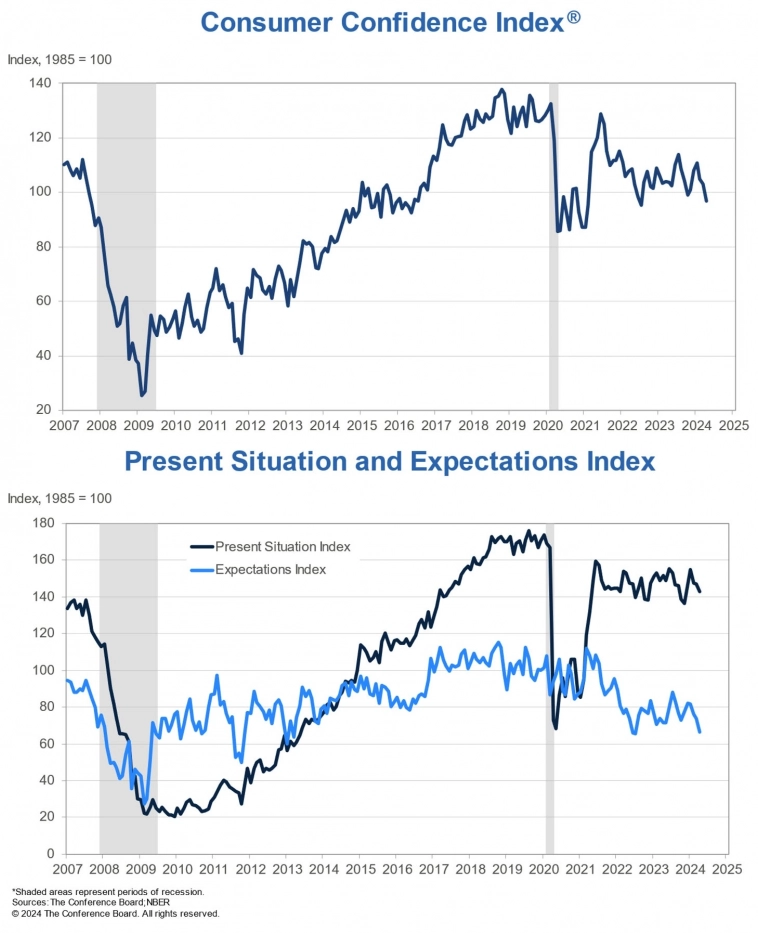

В апреле уверенность потребителей ещё больше снизилась, достигнув самого низкого уровня с июля 2022 года, поскольку потребители стали менее позитивно оценивать текущую ситуацию на рынке труда и больше беспокоиться о будущих условиях ведения бизнеса, наличии работы и доходах:

Что делают другие?

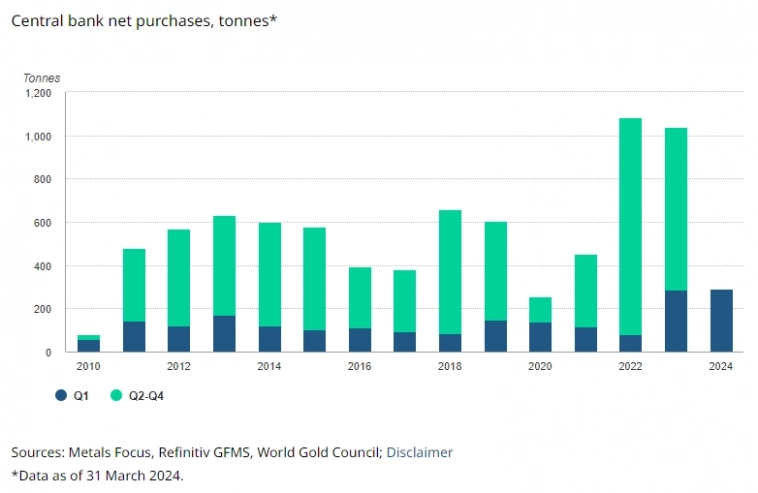

Центральные банки удвоили спрос на золото, установив новый рекорд первого квартала — 290 тонн. Такое сильное начало года укрепляет мнение о том, что спрос со стороны центральных банков останется высоким в 2024 году:

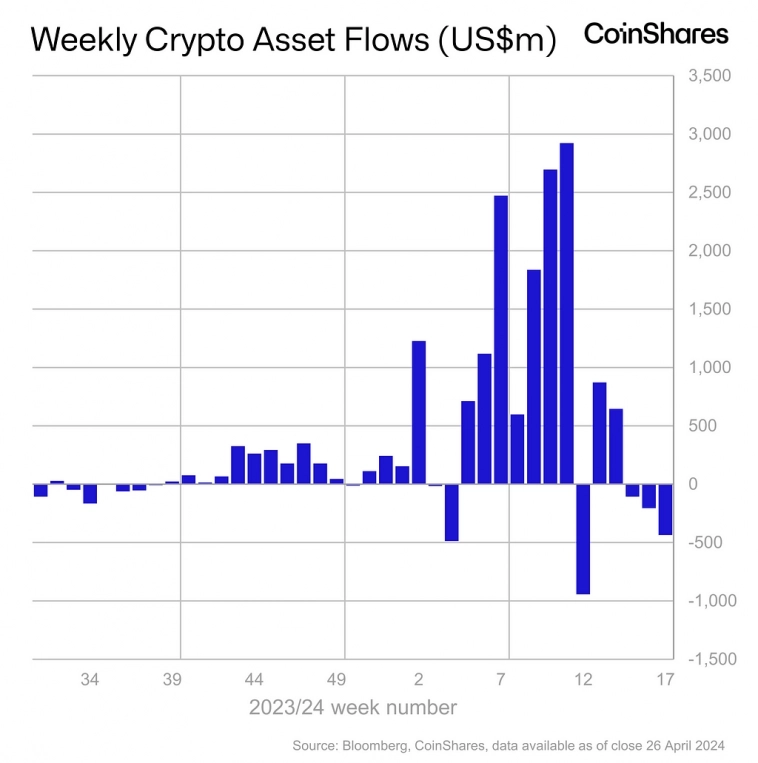

Отток средств из криптовалют наблюдается третью неделю подряд и составляет -$435 млн, что стало крупнейшим оттоком с марта этого года:

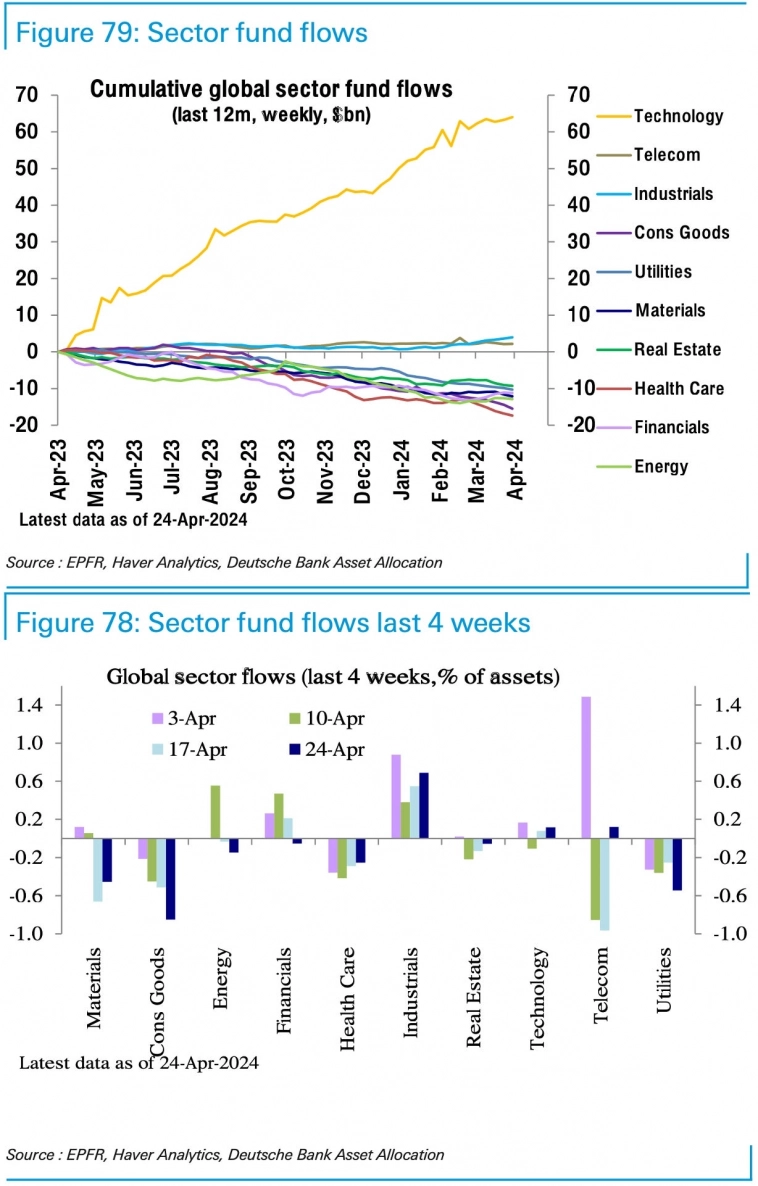

Приток средств в акции технологического сектора наблюдается вторую неделю подряд (+$0,7 млрд), а в акции сектора промышленности (+$0,4 млрд) приток средств наблюдался в каждую неделю за последние 2 месяца:

Институциональные инвесторы

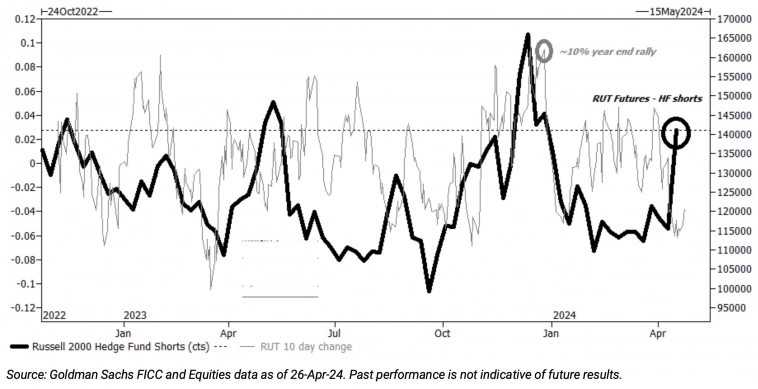

Хедж-фонды наращивают короткие позиции по индексу Russell 2000 — позиционирование приближается к уровням, предшествовавшим резкому покрытию коротких позиций, которое мы наблюдали в конце прошлого года:

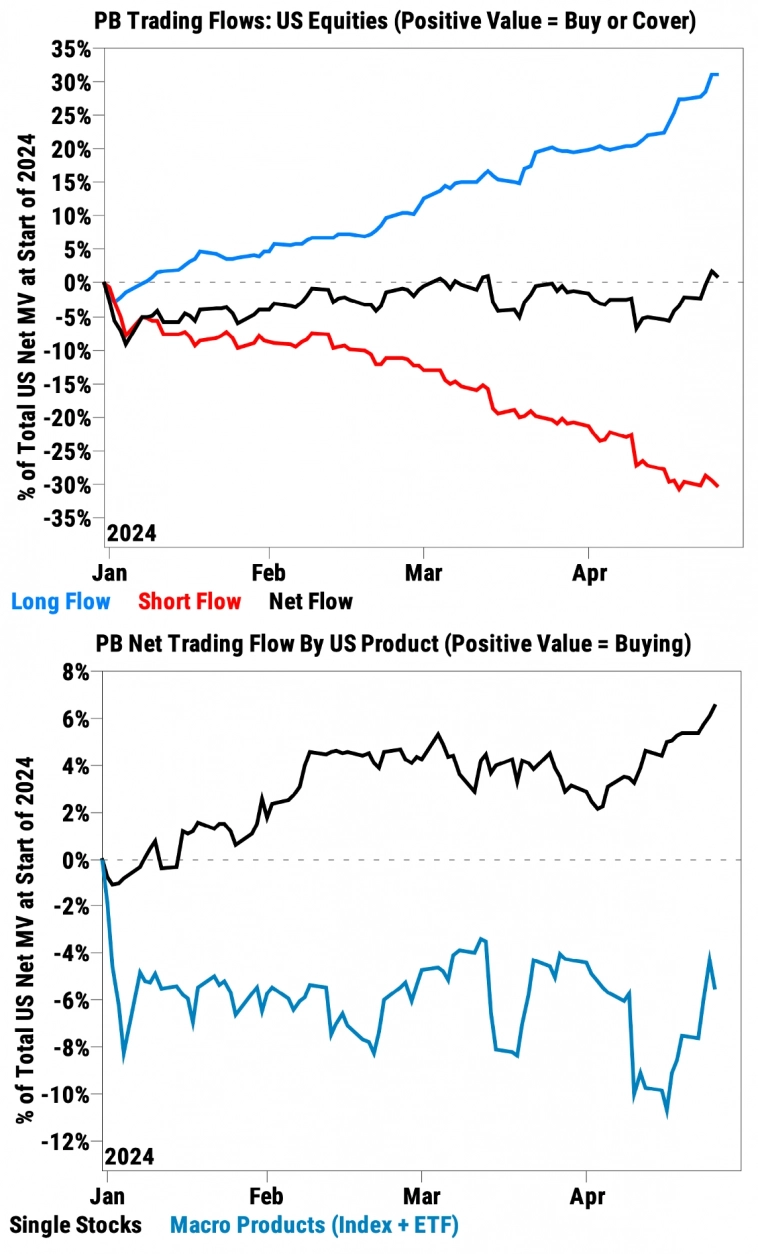

Хедж-фонды покупали американские акции вторую неделю подряд и самыми быстрыми темпами за ~5 месяцев. Совокупный поток коротких позиций сократился впервые за 11 недель:

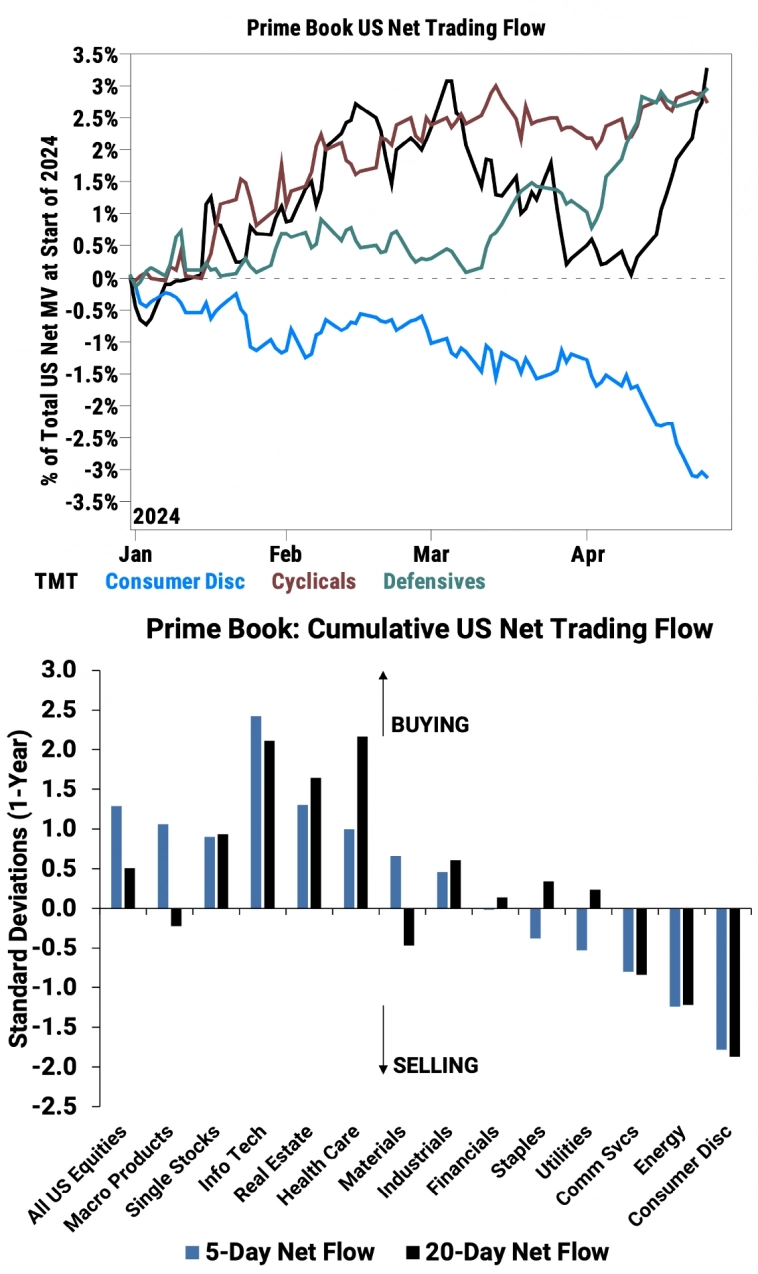

Хедж-фонды покупают акции американских технологических компаний уже 11 торговых сессий и 4 недели подряд:

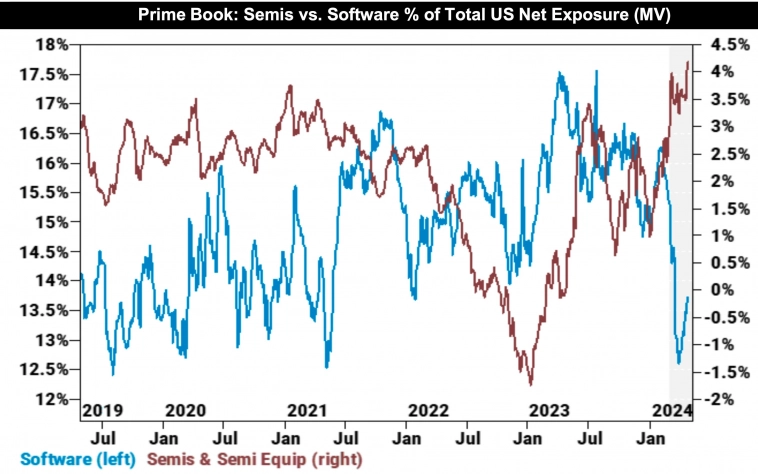

Если углубиться в позиционирование хедж-фондов в технологический сектор, то отрасль полупроводников занимает самую большую долю в портфелях за последние 5 лет, в то время как доля акций отрасли программного обеспечения близка к минимумам:

Ритейл

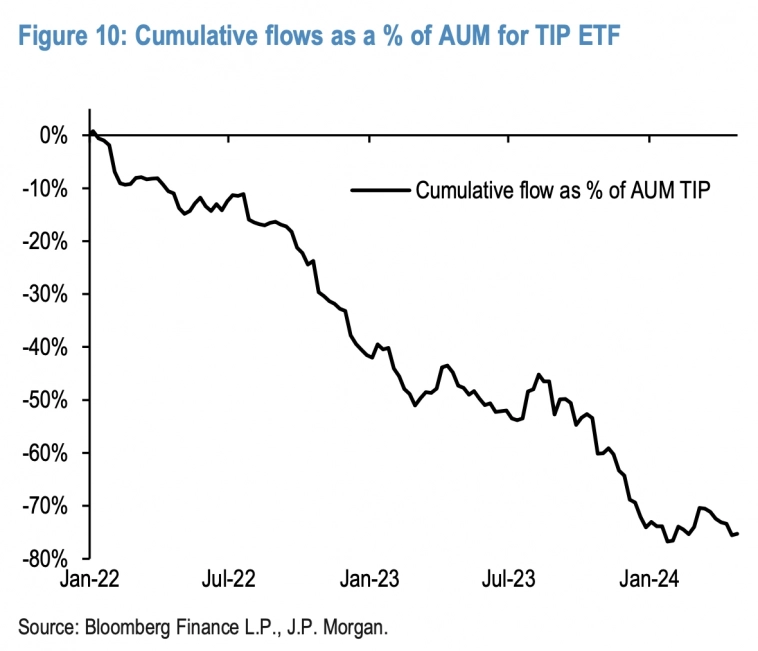

Ритейл инвесторы по-прежнему не проявляют особого аппетита к защите от инфляции с помощью фондов облигаций: в марте-апреле возобновился отток средств из TIP, крупнейшего американского TIPS ETF:

Индексы

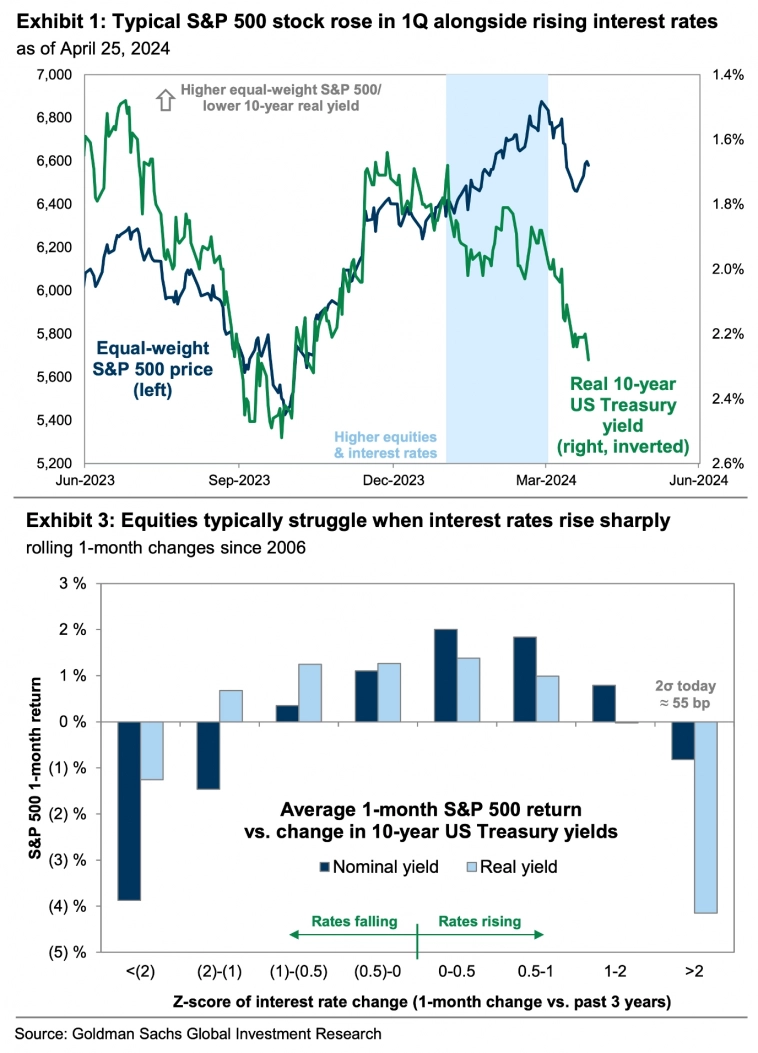

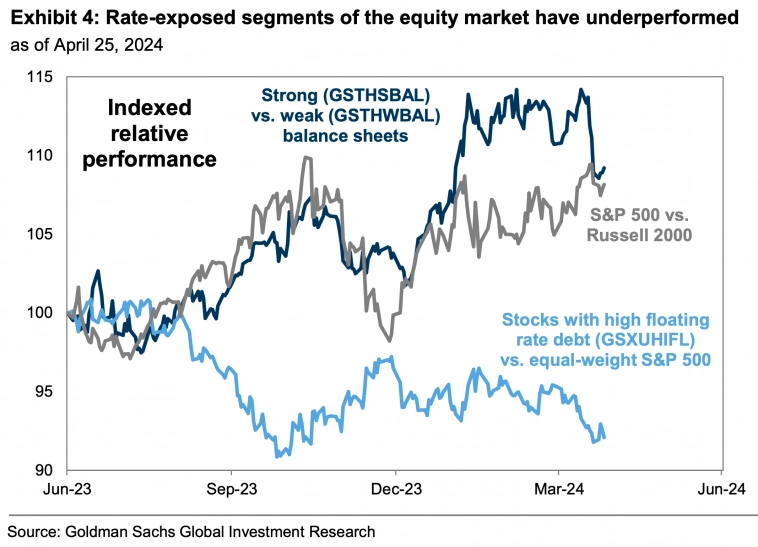

Даже в условиях растущих доходностей облигаций, индекс S&P 500 в этом году вырос на 6% и находится всего на 4% ниже своего исторического максимума 5254. Аналитики Goldman Sachs считают, что высокие доходности необязательно являются непреодолимым препятствием для акций, некоторые части рынка акций, скорее всего, будут отставать, если доходности продолжат расти. В первую очередь это касается акций со слабым балансом:

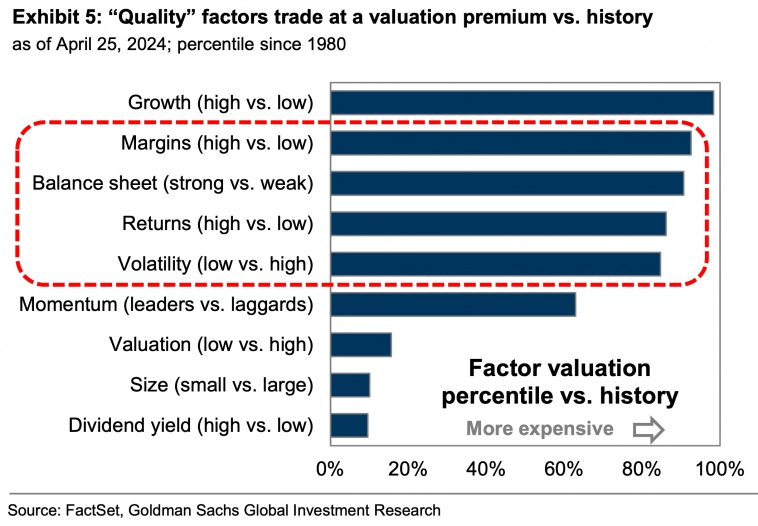

Хотя «качественные» акции, о которых шла речь выше, опережают остальные факторы акций на фоне роста доходностей, в настоящее время инвесторы назначают необычно большую премию за оценку «качественных» акций:

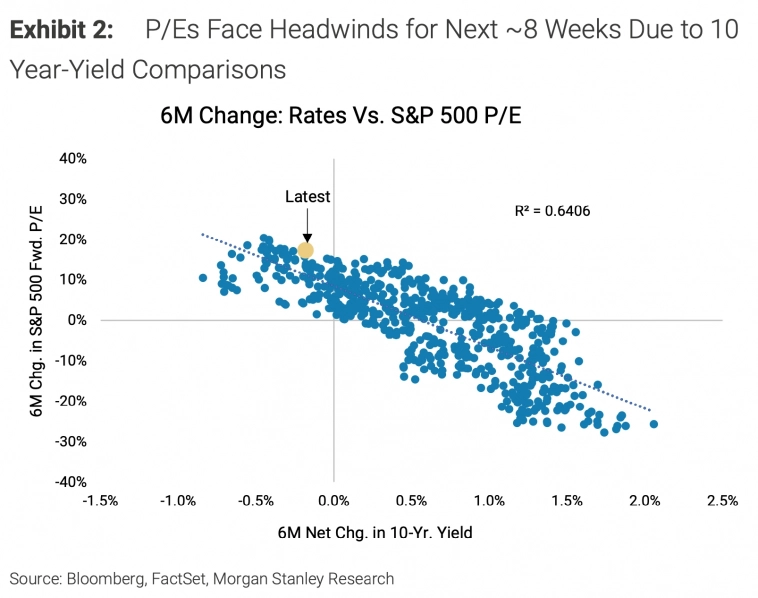

Модель Morgan Stanley показывает, что если доходности останутся на текущем уровне, можно ожидать снижения мультипликаторов P/E на ~7% в течение следующих 8 недель при прочих равных условиях. Линейный рост 10-летней доходности до 5% к середине июля означал бы снижение мультипликаторов на ~11% в течение этого периода при прочих равных условиях:

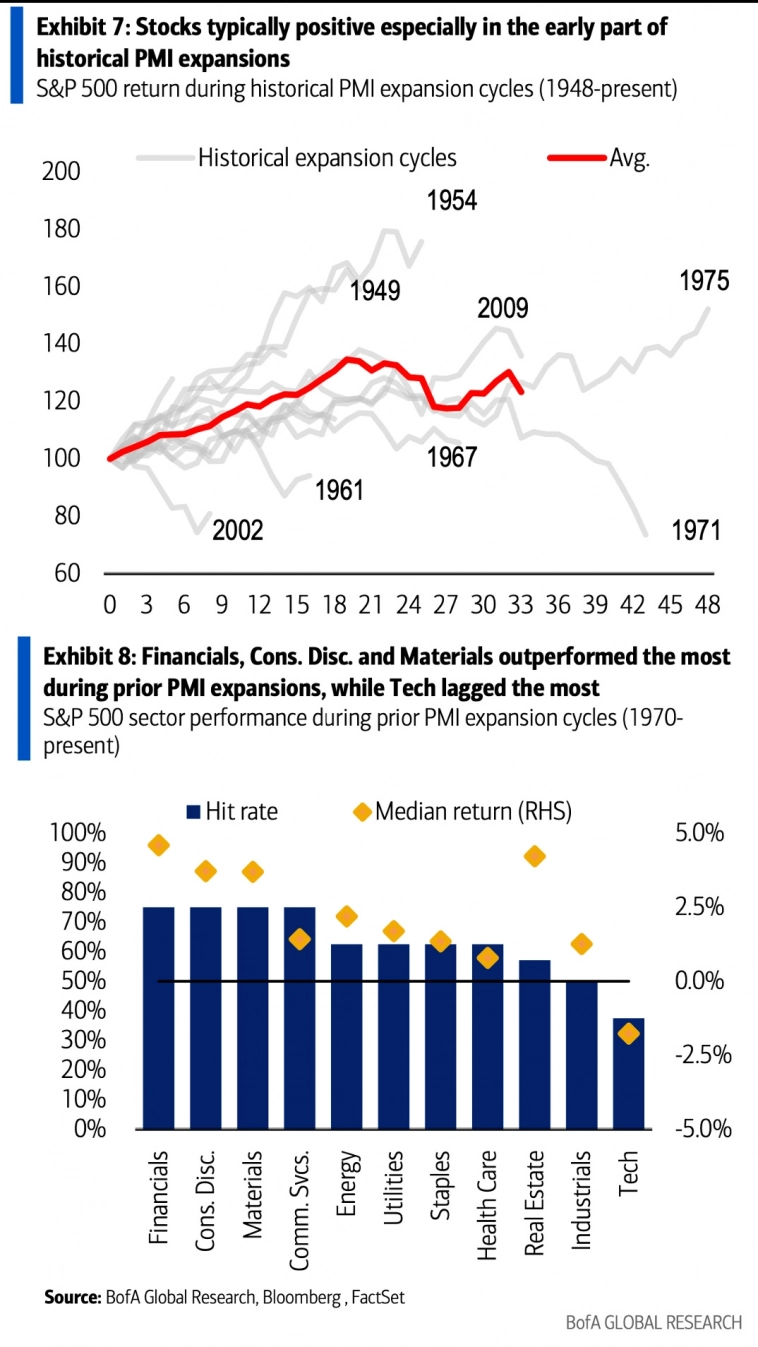

Акции, как правило, растут в периоды увеличения индекса PMI, во главе с акциями секторов финансов, товаров длительного пользования и материалов. Технический сектор исторически был самым отстающим:

EPS

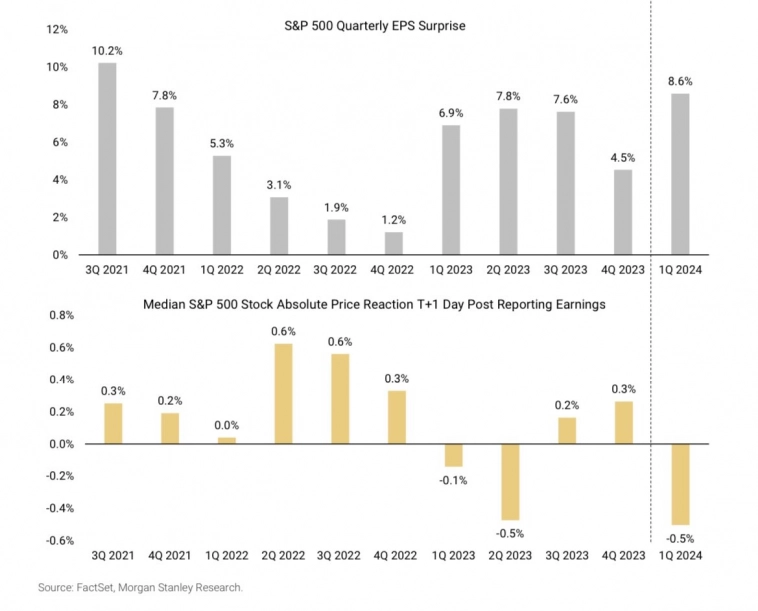

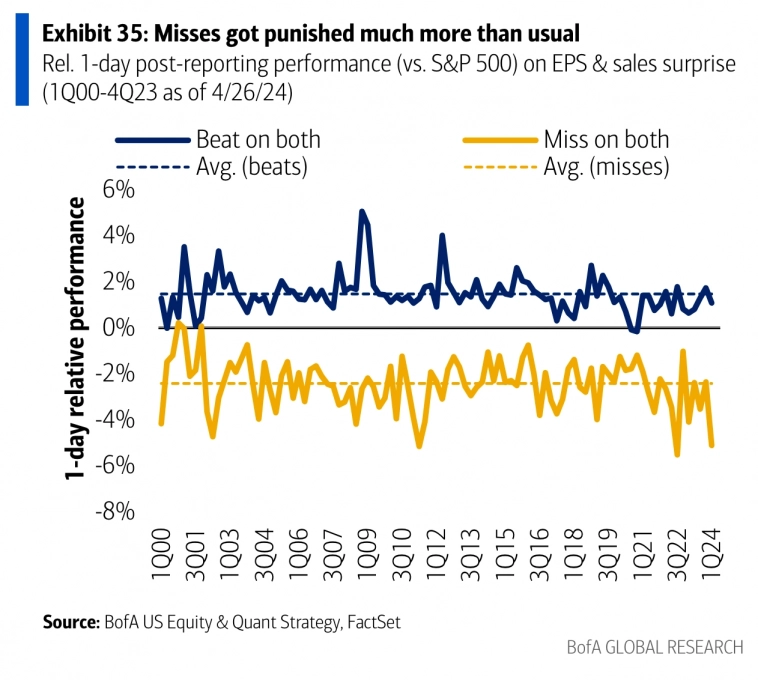

В этом сезоне отчетности наблюдалось большое количество сюрпризов относительно EPS компаний (9% для S&P 500; самый высокий показатель с 2021 года). Реакция цен была более сдержанной, так, превосходство над прогнозными значениями приводило к меньшему росту, чем в среднем по истории, а отставание от прогнозных значений приводило к большему падению, чем обычно:

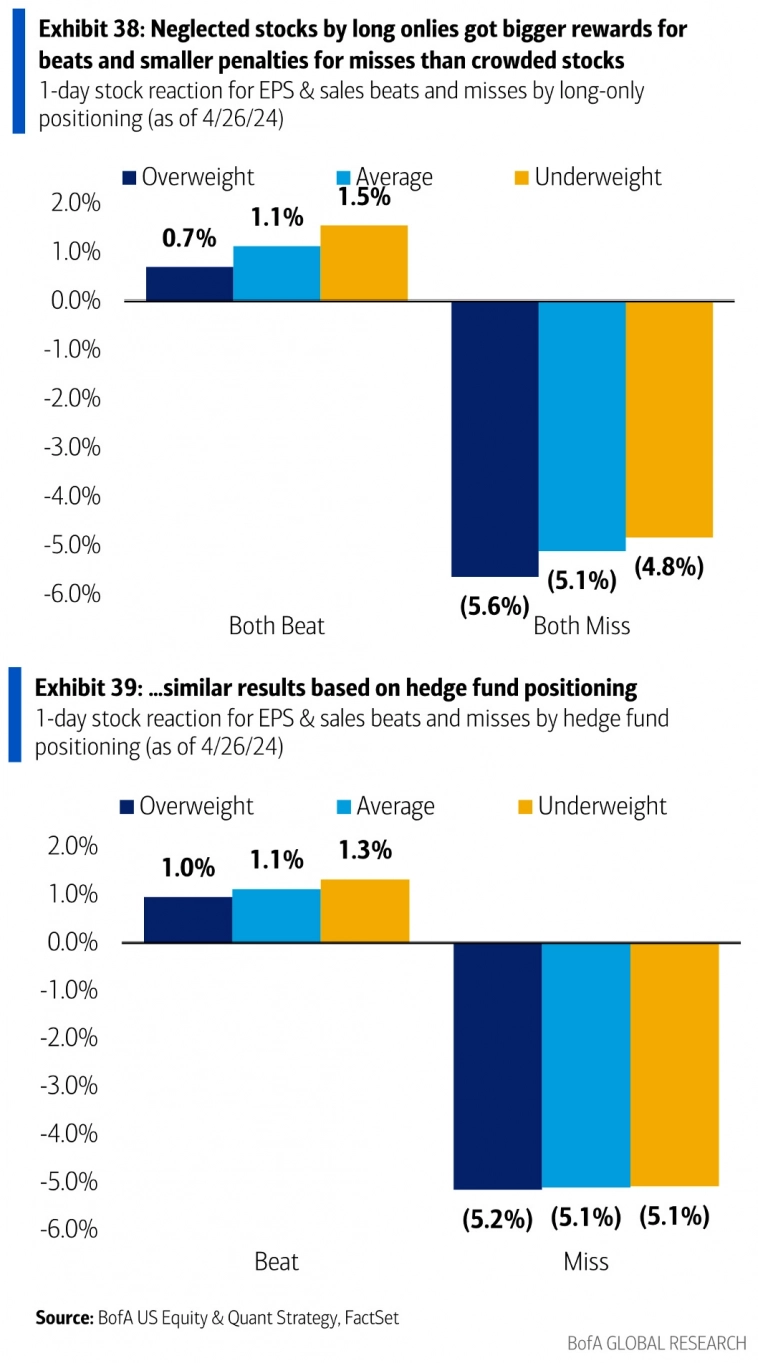

Акции, не получившие общего внимания инвесторов, растут больше при превышении прогнозных значений и меньше падают при отставании от прогнозных значений. Противоположная ситуация наблюдается с переполненными акциями:

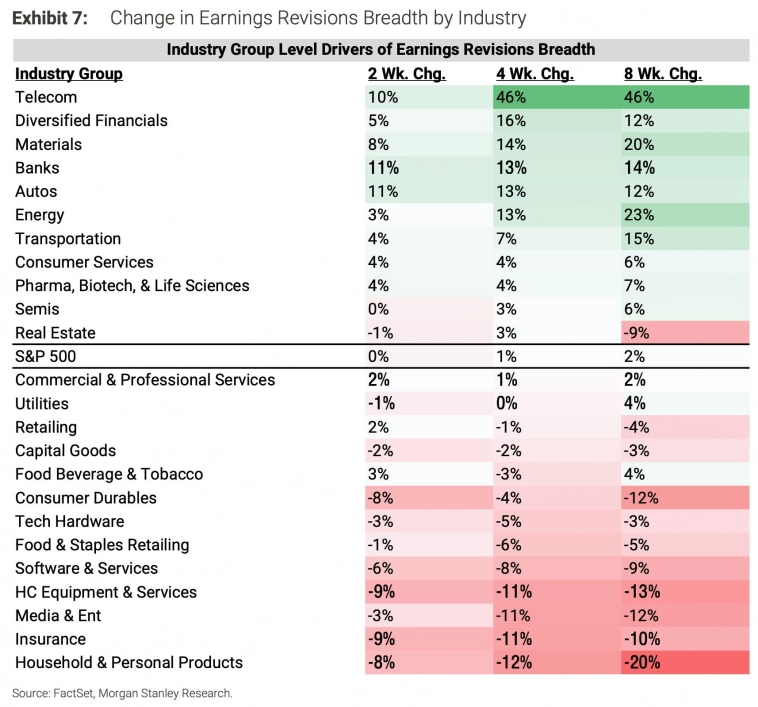

За последние 4 недели наиболее значимые пересмотры в прогнозной прибыли компаний были отмечены в секторах телекоммуникаций, финансов, материалов, энергетики и подсекторах банков и автомобилей:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers