Дезинфляция продолжается, ключевая ставка снова 16%. Что будет с кредитами, курсом рубля, акциями и облигациями?

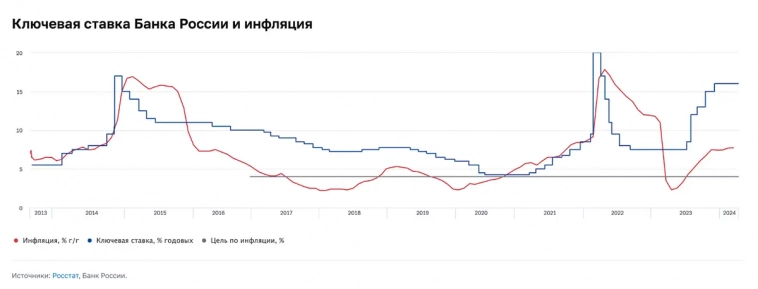

26 апреля Эльвира Набиуллина осталась на тёмной стороне, оставив ставку на уровне 16%. Ориентир средней ставки за год — 15–16%, то есть, рассматривается вариант, что она не будет меняться в этом году вообще. Ожидаемая инфляция за 2024 год на уровне 6,2–6,4%. Скоро не останется тех, кто помнит дешёвые деньги. Кредиты от 17–20%, вклады до 16–17%. Как и на ком это всё отразится?

Песня продолжается старая, даже слова местами не меняются:

«Мы пока не видим экономических тенденций, как правило, характерных для устойчивой дезинфляции. Рост спроса по-прежнему опережает возможности предложения. Это значимый источник инфляционного давления».

Инфляция

Инфляция снова разгоняется, 7,2%. ЦБ её ставкой пытается прибить, как таракана тапком, но не получается, да и не может получиться в нынешних условиях. А теперь поразмышляем, что означает сохранение ставки для инвесторов и как это отразится на акциях, облигациях, рубле и недвижимости, а также на гражданах.

Облигации

Бизнес продолжает набирать дорогие долги. 16% — это много. Рефинансировать старые и брать новые долги дорого. Лайфхаки с лесенками, офертами и амортизацией будут продолжаться. Кроме того, может появиться больше коротких выпусков до 2 лет. 3 года — долго. Ну и классика — флоатеры. Эмитенты их выпускают в надежде на разворот ДКП, а не тут-то было. Посмотрим, в общем, как поменяются тренды.

Доходность облигаций особо не отреагировала на старую новую КС, консенсус был 16%. Хорошей практикой в подобной ситуации считается снижение уровня своего риск-профиля. С ОФЗ или с каким-нибудь выпуском РЖД будет порядок, но вот с ВДО уже стоит быть осторожнее. Особенно с эмитентами с низким рейтингом и высокой долговой нагрузкой. Остаются в почёте флоатеры — с плавающей ставкой, привязанной к RUONIA или КС.

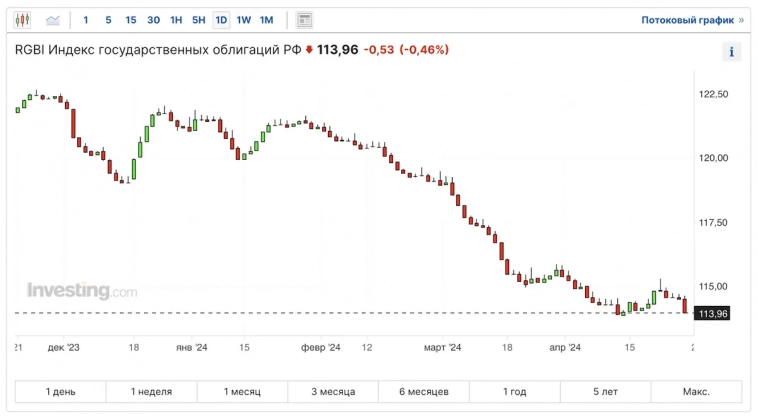

Индекс гособлигаций RGBI дошёл до минимума в 113 пунктов. Тут стоит понимать, что ОФЗ с постоянным купоном не дают сейчас кайфовых доходностей, депозиты выгоднее. В ОФЗ уже сидят те, кто планирует заработать на их росте при снижении ключа, а в ОФЗ-флоатерах сидят те, кто ожидает повышения ставок, получая купоны 16%+.

Ниже стоимость облигаций — выше доходность, тут всё предельно очевидно. Но в разных выпусках разных эшелонов коррекция может протекать по-своему. Риски у сильно закредитованных эмитентов остаются высокими, да и в целом хорошей практикой будет понижение своего аппетита к рискам. Если раньше бодны с рейтингом BB+ казались ок, теперь-то даже в BBB+ риски выросли.

Акции

Это самое интересное. Несмотря на высокую ставку, акции растут. Наш рынок изолирован, физлица делают 70%+ объёмов, ждут дивиденды и собираются их реинвестировать. И плевать все хотели на ключевую ставку. Дивдоходность, конечно, меньше, чем ставки по вкладам, но это кратно компенсируется ростом котировок.

Бычий тренд может продолжаться ровно столько, на сколько хватит вашей фантазии. А если рубль начнёт валиться, то это лишь добавит роста акциям благодаря валютной переоценке.

Рубль, доллар

Чем выше ставка, тем недоступнее становится национальная валюта, что ведёт к её удорожанию. Но это же рубль, поэтому с ним что угодно может случиться. Курсу рубля по барабану ставка ЦБ. Ну и помним, что цель — снижение инфляции, на курс рубля влияют другие вещи. Например, продажа валютной выручки экспортёрами.

Иметь валютные активы — это здравая идея. Необязательно именно доллары или юани, лично я предпочитаю замещающие и юаневые облигации. Опять же, нужно понимать, что это, как они работают, а также верить в ослабление рубля на дистанции.

Курс у нас регулируемый, он будет ходить в определённом коридоре, но также он сильно зависит от стоимости нефти. Если говорить про коридор, то кажется, что 90–92 — это ближе к нижней его границе. Верхняя — посмотрим, пока что 95–100.

Короче говоря, курс ограничен только фантазией каждого отдельного гражданина. Будет подарок в виде укрепления рубля — нужно пользоваться. Не будет — радоваться тому, что есть.

Депозиты, кредиты

Тут всё максимально прозрачно, но не до конца. Ставки высокие и по вкладам, и по кредитам. Любители жить в кредит будут беднеть, любители сберегать будут богатеть. В цифрах, так-то все будут беднеть из-за инфляции. Спасибопожалуйста, никаких секретов от вас у меня нет.

Если говорить про депозиты, то можно смело смотреть на надёжные банки и ставки 15–16% на устраивающие сроки. Если говорить про кредиты, то инвестирование в долги, которые любит население, сейчас обойдутся в 25–35% (с учётом страховок). От 17%, а то и ниже — если условия не читать.

Недвижимость, ипотека

Самое неблагодарное занятие — гадать, что будет с ценами на недвижимость. Нам следует дождаться момента, когда льготные ипотеки заменят адресными. Сейчас же происходит затоваривание. Цены высокие, спрос низкий, объём нераспроданных площадей большой. Падать никто не хочет. Вторичка в худших условиях, так как там только ипотека от 17% — неподъёмно. Адресная ипотека немного повысит спрос, но какие там будут реальные объёмы и по каким городам — вопрос. Что точно можно прогнозировать, так это то, что при развороте ДКП цены на недвижимость пойдут вверх.

Что, всё?

Эффект высокой ключевой ставки не может быть заметен сразу. Цены не пойдут вниз. Девальвация и инфляция идут рука об руку, так что рано или поздно они пересекутся. Дезинфляция будет продолжаться, пока не отыграется гэп.

Спасибо за внимание, подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.

Политика ЦБ как раз и направлена на то, чтобы вы побежали «сберегать» в рублевые облигайки или еще какой-то треш, а не выходили в золото/валюту, за контур влияния ЦБ РФ, сохраняя свой капитал. В ЦБ все прекрасно понимают, в том числе и то, что рано или поздно придется возвращаться в реальность и отражать эти триллионы в реальной экономике. И это будет, отнюдь, невесело для рядового рублевого инвестора.