Фиксируем доходность на десятилетие?

Друзья, приветствую. Короткая заметка по длинным ОФЗ.

В условиях, когда Минфин размещает огромные объемы облигаций, создается давление на котировки длинных ОФЗ, что приводит к весьма интересным уровням доходностей в бумагах со сроками погашения 10+ лет.

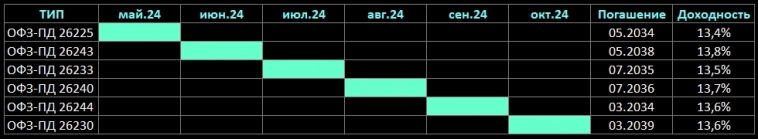

Сделал подборку из шести 10+ летних ОФЗ таким образом, чтобы можно было ежемесячно получать купоны и реинвестировать их, повышая свою доходность:

Примерная доходность за несколько дней до написания статьи, периодически она корректируется в большую или меньшую сторону

Наибольший эффект от вложений в облигации может быть достигнут с использованием ИИС 2 или 3 типов за счет освобождения купонов по облигациям от уплаты НДФЛ.

Сам я в настоящий момент владею 3-мя выпусками из списка: ОФЗ 26230, 26243 и 26244, на покупки которых направил налоговый вычет, дивиденды от Черкизово, Новатэка и фондов недвижимости.

Кстати, касательно фондов недвижимости, сейчас их стоимость находится под давлением: фонды от Сбера и ранее были мало привлекательно из-за качества управления, которое не соответствует моим критериям (на этапе многолетнего формирования фондов УК держит огромный объем депозитов и взимает за это комиссию с пайщиков), а вот фонды от Парус сталкиваются с двойным негативом в виде роста платежей по кредитам и давления на цену от дополнительного размещения паев (хотя второй фактор является негативом только для стоимости пая в моменте и напротив позитивен для долгосрочных инвесторов). Поэтому принял решение пока парковать деньги в длинных ОФЗ как альтернативу покупкам ЗПИФ недвижимости. С текущим уровнем доходности есть хорошие шансы получить приятную прибыль на горизонте 1-5 лет.

Мой канал на Дзен: Механика Капитализма

Фиксируете доходность — какую? 14% в год? На 10 лет? Ну-ну...

Много ли Вы знаете десятилетий со средней инфляцией менее 14% в год?

С 1992 по 2021 год мы жили в условиях замедляющейся инфляции (с короткими (3-6 месяцев) всплесками раз в 5-10 лет) — и последние 10 лет худо-бедно укладываются в 14% в год — и только они! Предыдущие 2 декады инфляция была, очевидно, выше, да и 1984-1994 — тоже — даже, если взять только 1992-1993 год (а в остальное время предположить инфляцию 0 (что, конечно, не так даже для 80-х — была нараставшая подавленная инфляция (в форме дефицита), её трудно оценить, но она отличалась от нуля!)), то получим среднюю инфляцию порядка 70% в год — что больше 14%!

1954-1984 — очевидно, менее 14% (при всех сложностях оценки подавленной инфляции в нерыночной экономике), но… это другое устройство экономики (рынок государственных ценных бумаг не предполагавшее :-) )

Дальше пойдём?

1944-1954 — сложно сказать, ввиду сложности оценки инфляции в подавленной форме в нерыночной экономике — очевидно, что в 1944-1947 годах она была высокой, но какой? — поэтому вполне может быть в среднем если и не больше 14% в год, то — порядка 14% в год

1934-1944 — очевидно, не менее 14% в год в среднем — при всех сложностях оценки, и 30-е не были благополучными, а военные годы — существенно больше 14% в год — средняя за 10 лет больше 14%!

1924-1934 — среднегодовая меньше 14%, но это время — время перехода от экономики с элементами рынка к полностью нерыночной — есть сложности оценки

Итого, за последние 100 лет 5 декад были с инфляцией меньше 14% в год — выглядит неплохо, но… 3 десятилетия — это качественно другая, нерыночная экономика, в рыночных условиях — только последние 10 лет, в полурыночных/переходных — такое было 100 лет назад последний (и единственный) раз

Вы, кажется, рассчитываете на протяжение тренда на снижение инфляции, но… похоже, что в 2021-2022 году тренды поменялись — и инфляция за период с весны 2024 по весну 2034 может оказаться не меньше, чем в 2014-2024 — уложится ли она в 14% в год в среднем? — Может быть, да, может быть, нет — при оптимистичном варианте развития событий, среднегодовая инфляция будет около 14%, а вот 12%, 13.5% или 15-16% — мы не знаем!

В плохом варианте — как Вы понимаете, будет хуже

Возможна ли в этом или в следующем году инфляция 100 или 200%? Вполне. Сценариев можно накидать массу и каждый будет иметь основу в происходящих сегодня событиях. Возможен ли дефолт? То же самое.

Страна в состоянии СВО. Возможна мобилизация, печатный станок, национализация, ВП, санкции по типу СК, конфликт с соседями и даже с китаем, внутренние волнения и беспорядки, смена элит, дележка власти и т.д… Это все риски.

За 10 лет наверняка в стране, чей долг вы готовы покупать, будут серьезные перемены.

Стратегия «не покупать длинные» более логична:

1. Если инфляция будет нарастать, длинные просядут ещё на одно дно. Мы не в позе, нам хорошо.

2. Если инфляция долгосрочно пойдет на спад, значит в экономике дела пошли в гору. Нам хорошо, ведь мы в других позициях, которые так же получают позитивный импульс.

По моему это более выгодная стратегия нежели сидеть в длинных на авось.