29 марта 2024, 12:21

Самая крупная скупка Уоррена Баффета еще впереди? (перевод с elliottwave com)

Оракул из Омахи владеет рекордной кучей наличности. В денежных средствах и их эквивалентах Berkshire Hathaway сформировалась волновая модель Эллиотта, которая должна заинтересовать инвесторов фондового рынка. Вот что, согласно этой модели, может быть дальше.

Уоррен Баффет известен не только тем, что чрезвычайно богат, но и тем, что является стоимостным инвестором. Конечно, это означает, что он стремится покупать хорошие компании по выгодной цене. Однако таких выгодных сделок было мало. Вот что он, как председатель совета директоров и генеральный директор Berkshire Hathaway, написал акционерам в своем ежегодном письме 24 февраля: «В этой стране осталась лишь горстка компаний, способных по-настоящему заинтересовать Berkshire, и они бесконечно перебираются как нами, так и другими». Баффетт добавил, что достойные варианты за пределами США также отсутствуют. Он подытожил инвестиционный ландшафт следующим образом: «В общем, у нас нет возможности добиться впечатляющих результатов». Поэтому «Оракул из Омахи» держит много наличных. Вот заголовок Yahoo! Finance (2 марта): «Уоррен Баффет имеет рекордную кучу наличности в 167,6 миллиарда долларов». Возможно, вам будет интересно узнать, что уровень денежных средств и их эквивалентов Berkshire Hathaway сформировал четкую волновую модель Эллиотта. Вот график и комментарий к нему из нашего мартовского Global Market Perspective:

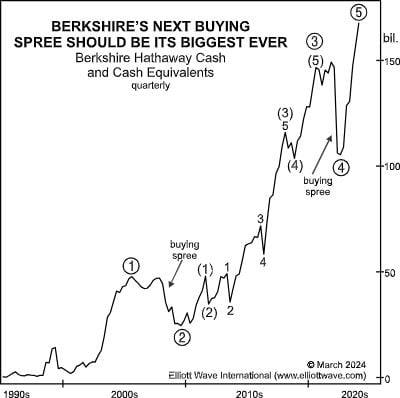

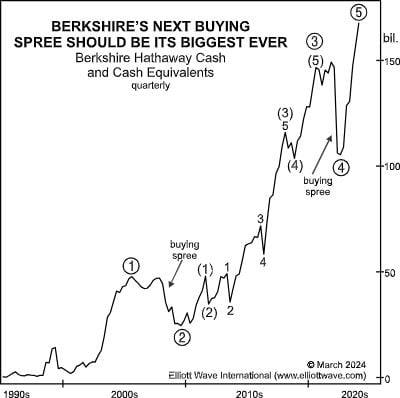

Уоррен Баффет известен не только тем, что чрезвычайно богат, но и тем, что является стоимостным инвестором. Конечно, это означает, что он стремится покупать хорошие компании по выгодной цене. Однако таких выгодных сделок было мало. Вот что он, как председатель совета директоров и генеральный директор Berkshire Hathaway, написал акционерам в своем ежегодном письме 24 февраля: «В этой стране осталась лишь горстка компаний, способных по-настоящему заинтересовать Berkshire, и они бесконечно перебираются как нами, так и другими». Баффетт добавил, что достойные варианты за пределами США также отсутствуют. Он подытожил инвестиционный ландшафт следующим образом: «В общем, у нас нет возможности добиться впечатляющих результатов». Поэтому «Оракул из Омахи» держит много наличных. Вот заголовок Yahoo! Finance (2 марта): «Уоррен Баффет имеет рекордную кучу наличности в 167,6 миллиарда долларов». Возможно, вам будет интересно узнать, что уровень денежных средств и их эквивалентов Berkshire Hathaway сформировал четкую волновую модель Эллиотта. Вот график и комментарий к нему из нашего мартовского Global Market Perspective: Пятиволновая форма роста его налчности убедительна. Она не только подтверждает неспособность Баффета найти стоимость акций в текущих условиях, но и говорит о том, что самые глубокие падения акций за всю его карьеру могут быть впереди. Например, волна (2), длившаяся с IV квартала 2005 года по II квартал 2009 года, была одной из самых глубоких просадок денежных средств Berkshire. Эта волна покупок закончилась вскоре после финансового кризиса 2008 года, когда уровень наличности упал на 48%. Волна (4), еще одна большая просадка, длилась со II квартала 2020 года по II квартал 2022 года, поскольку Berkshire скупала акции после пандемии.

Пятиволновая форма роста его налчности убедительна. Она не только подтверждает неспособность Баффета найти стоимость акций в текущих условиях, но и говорит о том, что самые глубокие падения акций за всю его карьеру могут быть впереди. Например, волна (2), длившаяся с IV квартала 2005 года по II квартал 2009 года, была одной из самых глубоких просадок денежных средств Berkshire. Эта волна покупок закончилась вскоре после финансового кризиса 2008 года, когда уровень наличности упал на 48%. Волна (4), еще одна большая просадка, длилась со II квартала 2020 года по II квартал 2022 года, поскольку Berkshire скупала акции после пандемии.

И теперь, имея рекордный запас наличности, Баффет, похоже, имеет все шансы воспользоваться следующим спадом на фондовом рынке. Конечно, никто не знает, где именно окажется дно на следующем медвежьем рынке, но кажется вероятным, что самая крупная скупка Баффета еще впереди. Возможно, вы захотите ознакомиться с нашим волновым анализом основных мировых фондовых индексов по методу Эллиота, чтобы подготовиться к тому, что мы ожидаем дальше.

перевод отсюда

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Уоррен Баффет известен не только тем, что чрезвычайно богат, но и тем, что является стоимостным инвестором. Конечно, это означает, что он стремится покупать хорошие компании по выгодной цене. Однако таких выгодных сделок было мало. Вот что он, как председатель совета директоров и генеральный директор Berkshire Hathaway, написал акционерам в своем ежегодном письме 24 февраля: «В этой стране осталась лишь горстка компаний, способных по-настоящему заинтересовать Berkshire, и они бесконечно перебираются как нами, так и другими». Баффетт добавил, что достойные варианты за пределами США также отсутствуют. Он подытожил инвестиционный ландшафт следующим образом: «В общем, у нас нет возможности добиться впечатляющих результатов». Поэтому «Оракул из Омахи» держит много наличных. Вот заголовок Yahoo! Finance (2 марта): «Уоррен Баффет имеет рекордную кучу наличности в 167,6 миллиарда долларов». Возможно, вам будет интересно узнать, что уровень денежных средств и их эквивалентов Berkshire Hathaway сформировал четкую волновую модель Эллиотта. Вот график и комментарий к нему из нашего мартовского Global Market Perspective:

Уоррен Баффет известен не только тем, что чрезвычайно богат, но и тем, что является стоимостным инвестором. Конечно, это означает, что он стремится покупать хорошие компании по выгодной цене. Однако таких выгодных сделок было мало. Вот что он, как председатель совета директоров и генеральный директор Berkshire Hathaway, написал акционерам в своем ежегодном письме 24 февраля: «В этой стране осталась лишь горстка компаний, способных по-настоящему заинтересовать Berkshire, и они бесконечно перебираются как нами, так и другими». Баффетт добавил, что достойные варианты за пределами США также отсутствуют. Он подытожил инвестиционный ландшафт следующим образом: «В общем, у нас нет возможности добиться впечатляющих результатов». Поэтому «Оракул из Омахи» держит много наличных. Вот заголовок Yahoo! Finance (2 марта): «Уоррен Баффет имеет рекордную кучу наличности в 167,6 миллиарда долларов». Возможно, вам будет интересно узнать, что уровень денежных средств и их эквивалентов Berkshire Hathaway сформировал четкую волновую модель Эллиотта. Вот график и комментарий к нему из нашего мартовского Global Market Perspective: Пятиволновая форма роста его налчности убедительна. Она не только подтверждает неспособность Баффета найти стоимость акций в текущих условиях, но и говорит о том, что самые глубокие падения акций за всю его карьеру могут быть впереди. Например, волна (2), длившаяся с IV квартала 2005 года по II квартал 2009 года, была одной из самых глубоких просадок денежных средств Berkshire. Эта волна покупок закончилась вскоре после финансового кризиса 2008 года, когда уровень наличности упал на 48%. Волна (4), еще одна большая просадка, длилась со II квартала 2020 года по II квартал 2022 года, поскольку Berkshire скупала акции после пандемии.

Пятиволновая форма роста его налчности убедительна. Она не только подтверждает неспособность Баффета найти стоимость акций в текущих условиях, но и говорит о том, что самые глубокие падения акций за всю его карьеру могут быть впереди. Например, волна (2), длившаяся с IV квартала 2005 года по II квартал 2009 года, была одной из самых глубоких просадок денежных средств Berkshire. Эта волна покупок закончилась вскоре после финансового кризиса 2008 года, когда уровень наличности упал на 48%. Волна (4), еще одна большая просадка, длилась со II квартала 2020 года по II квартал 2022 года, поскольку Berkshire скупала акции после пандемии.И теперь, имея рекордный запас наличности, Баффет, похоже, имеет все шансы воспользоваться следующим спадом на фондовом рынке. Конечно, никто не знает, где именно окажется дно на следующем медвежьем рынке, но кажется вероятным, что самая крупная скупка Баффета еще впереди. Возможно, вы захотите ознакомиться с нашим волновым анализом основных мировых фондовых индексов по методу Эллиота, чтобы подготовиться к тому, что мы ожидаем дальше.

перевод отсюда

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

RUH666, Да много исследований же было за столько лет. Люди выходят в облигации или еще хуже в кэш и сидят ждут падения в итоге доходность проходит мимо них.

Кто прав в этом споре? В недавнем исследовании Дерек Хорстмейер, профессор Университета Джорджа Мейсона, рассмотрел этот вопрос. Вместе с коллегами он использовал рыночные данные за 100 лет, чтобы сравнить доходность двух гипотетических портфелей: статичного портфеля «50% акций / 50% облигаций» и активно торгуемого портфеля, который корректировал свои активы в соответствии с рыночной оценкой.

Активно торгуемый портфель использовал то, что Хорстмейер назвал торговым правилом «20-12». В периоды, когда коэффициент CAPE составлял от 12 до 20, что означало, что рынок не был ни особенно дорогим, ни особенно дешевым, в активном портфеле было то же распределение «50% акций / 50% облигаций», что и в портфеле «купи и держи». Но когда рынок дорожал, а CAPE превышал 20, активный портфель переходил на более оборонительную позицию, на «30% акций / 70% в облигаций». А, когда рынок оказывался на выгодной территории, а CAPE был ниже 12, активный портфель становился более агрессивным, переходя к распределению «70% акций / 30% облигаций».

Что обнаружила команда Хорстмейера? Исторически складывалось так, что торговая стратегия «20-12» работала хорошо, обеспечивая опережение примерно на 0,4 процентных пункта в год. Это не так много. Но если бы это происходило в течение многих лет, это имело бы смысл. Однако есть одна проблема: Хорстмейер обнаружил, что это превосходство было кратковременным. Изначально преимущество было налицо. Но в 1950 г. результаты изменились на противоположные. В период с 1950 по 2000 год подход «купи и держи» превосходил активную стратегию примерно на 0,8 процентного пункта в год. А с 2000 года преимущество стратегии «купи и держи» еще больше возросло — до 1,9 процентных пункта в год.

Эти результаты важны. Со временем, и особенно с появлением Интернета, обычным инвесторам стало намного проще получать доступ к рыночной информации. Из-за этого профессиональным инвесторам стало намного труднее обыгрывать рынок, имея доступ к большему количеству информации. Например, есть известная история про Бенджамина Грэма. Он считается отцом современного инвестиционного анализа и был одним из первых управляющих фондами.

Эти уже антигерой какой-то, напару с Ингваром.

Достаточно одного, но на нем ведь нужно летать, путешествовать и познавать мир.

Коллекция самолетов, картин и ноли на счете за тебя это не сделают.

А не торчать в таком возрасте в офисе, изучать отчеты компаний и думать как еще заработать миллиарды.

Реально Баффет превратился в возрастного чокнутого чудика…