На фондовом рынке США слишком тесно, он может дать трещину в любой момент — JP Morgan

Главный стратег по акциям в JPMorgan Chase предупредил клиентов, что они могут «застрять не на той стороне рынка», когда ралли закончится. Он призвал их подумать о диверсификации своих активов и об управлении рисками в своих портфелях. Он также повторил предупреждение о том, что чрезмерное увлечение наиболее успешными акциями рынка повышает риск надвигающейся коррекции.

«Это может произойти в любой день. Такое уже случалось в прошлом, у нас были внезапные крахи», — сказал Лакос-Буяс на вебинаре. «Один крупный фонд начинает сворачивать позиции, второй фонд узнает об этом и пытается перестроиться, третий фонд, по сути, оказывается застигнутым врасплох, и в следующий момент мы начинаем раскручивать эту динамику».

Его замечания прозвучали в последние торговые дни первого квартала. За первые три месяца года индекс S&P 500 показал примерно 10-процентную доходность. Общий бенчмарк американских акций демонстрирует рост пятый месяц подряд. Это связано с тем, что корпоративные доходы остаются высокими, энтузиазм вокруг искусственного интеллекта продолжает расти, экономика США продолжает оставаться здоровой, а Федеральная резервная система сигнализирует о готовности снизить процентные ставки в этом году.

Однако, по мнению Лакос-Буяса, этот список уже сам по себе повод для беспокойства.

По его словам, «в цену закладывается очень многое, начиная от прибыли и ожиданий ФРС и заканчивая даже потенциальной победой бывшего президента Дональда Трампа на выборах, что, по его мнению, будет благоприятно для рынка». Кроме того, он видит мало источников неожиданного роста, помимо Nvidia Corp. и перспектив инноваций в области искусственного интеллекта. «Этот источник сюрпризов становится все более и более ограниченным, а с другой стороны, у вас есть больше рисков, которые уже маячат на заднем плане», — сказал он.

Кроме того, если проанализировать недавнюю историю, то за массовым притоком капитала в популярные импульсные акции, подобные «Великолепной семерке», обычно следует коррекция. Это происходило три раза со времен мирового финансового кризиса.

«Исторически сложилось так, что при такой высокой степени перенасыщенности рынка прошло всего несколько недель, прежде чем фактор импульса столкнулся с препятствиями», — говорит Лакос-Буяс, указывая на падение Tesla Inc. на 27% и Apple Inc. на 10% в этом году после мощного роста в 2023, как на примеры того, что должно произойти.

«Кто будет следующим — и когда», — задается вопросом эксперт.

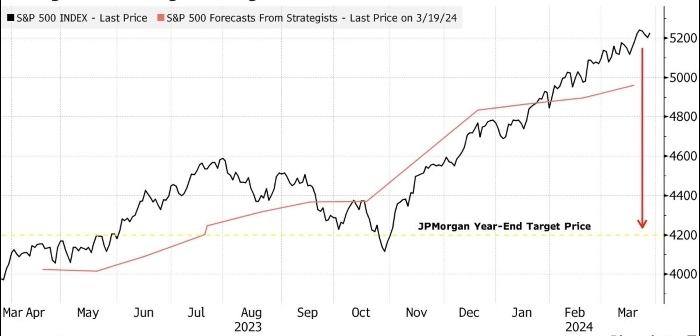

Лакос-Буяс и другие стратеги JPMorgan, включая Марко Колановича, в числе немногих аналитиков с «медвежьими» взглядами на Уолл-стрит в этом году. Пока большинство их коллег повышают прогнозы по американским акциям, а фондовый рынок постоянно устанавливает новые максимумы, они по-прежнему считают, что все это ненадолго. Среди крупных банков с Уолл-стрит у компании самый низкий прогноз по S&P 500 на конец года — 4 200, что означает падение почти на 20% по сравнению с текущими уровнями.

Взгляд банка на американские акции не оправдывается уже два года подряд: Лакос-Буяс и Коланович оставались «быками» на протяжении большей части 2022 года, а затем занимали «медвежью» позицию во время прошлогоднего 24-процентного ралли S&P 500.

www.bloomberg.com/news/articles/2024-03-27/jpmorgan-says-crowded-stocks-sow-risk-of-out-of-the-blue-shock

Видимо у шортистов, как показывает время, шорты дали трещину…