Аналитики Газпромбанка предполагают, что ВТБ может стать рекордсменом по дивидендной доходности за 2020-2024 гг.

Низкая рыночная оценка и ожидаемый рост прибыли с низов 2020 г. могут сделать акции ВТБ рекордсменом

по дивидендной доходности. Тем не менее ограниченный размер капитала представляет серьезную угрозу

для стабильности коэффициента дивидендных выплат (их целевым уровнем остается 50% чистой прибыли),

не говоря уже о волатильности чистой прибыли (этот показатель у ВТБ по-прежнему выше, чем у

конкурентов). Так или иначе, в 2020-2024 гг. дивиденды банка могут показать среднегодовой рост на 48%.

www.finam.ru/analysis/marketnews/naibolee-stabilnyx-dividendov-mozhno-ozhidat-ot-sektorov-energetiki-telekommunikacii-roznichnoiy-torgovli-i-nedvizhimosti-20210223-16000/

Alex666, может ГПбанк претендент на выкуп пакета акций ВТБ у Траста?… :)

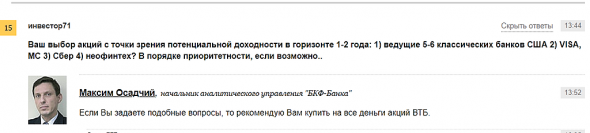

Ремора, многие аналитики последнее время стали говорить о ВТБ. Максим Осадчий на конференции Финама тоже вон рекомендует не задавать вопросов, а брать ВТБ аж на все деньги.)

www.finam.ru/analysis/conf00001/tradicionnye-banki-neobanki-platezhnye-sistemy-investidei-nastoyashego-i-budushego-20210219-13000/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций