Юнипро, дивиденды тронулись...

Вышел отчет компании за 1 кв. 2021 года и появились новые вводные по дивидендам, давайте разбираться.

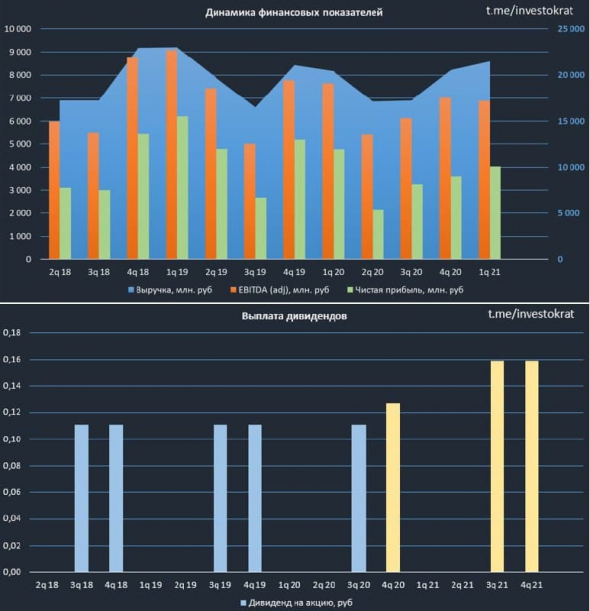

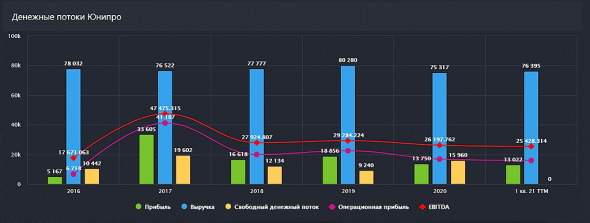

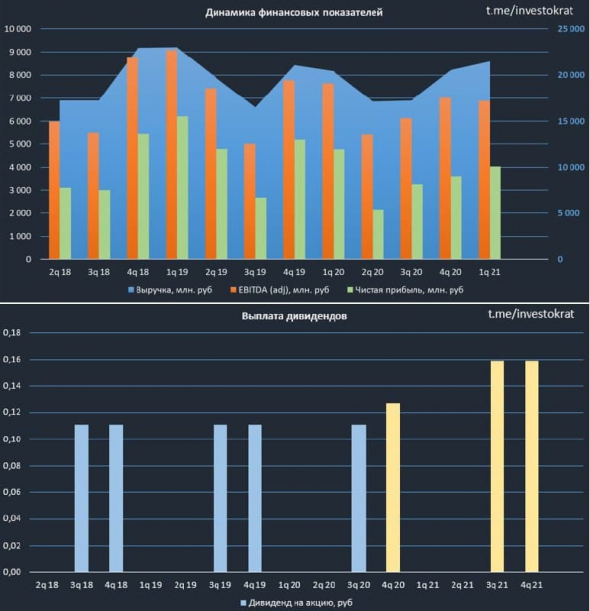

Выручка выросла на 5,3% г/г до 21,5 млрд. руб.

EBITDA снизилась на (10,1% г/г) до 6,9 млрд. руб.

Чистая прибыль снизилась на (18,1% г/г) до 4,1 млрд. руб.

Рост выручки связан в первую очередь с ростом выработки и реализации э/э, а также с ростом тарифов. Снижение EBITDA и чистой прибыли связано с окончание программы ДПМ по двум объектам (энергоблокам Шатурской и Яйвийской ГРЭС). Все идет так, как мы и планировали.

3й Энергоблок БГРЭС наконец-то вернулся на рынок и с 1 мая начал генерировать электроэнергию и продавать мощность по программе ДПМ. Таким образом, повышенные платежи начнут поступать уже с мая и продолжатся до октября 2024 года. Платежи за мощность в рамках ДПМ могут составить до 60 млрд. руб. за этот период.

Также вышла новость о том, что Юнипро планирует принять участие в проектах ВИЭ (возобновляемые источники энергии), пока не совсем понятно где и в каком формате, ждем новостей. Мы как раз на примере Энел разбирали, что это такое и почему интересно в эту сферу сейчас инвестировать компаниям.

Авто-репост. Читать в блоге >>>

Георгий Аведиков, Георгий, спасибо за обзор.

Как Вы относитесь к Гипотезе эффективного рынка Юджина Фама ?

В частности, по применении данной замечательной гипотезы к ЮНИПРО(с её ДПМ, БГРЭС, дивами).Не кажется, что инвестидея в ЮНИПРО настолько примитивна, а компания настолько ни эффективна, что ждать её роста, вряд ли стоит?.. Ленка преф по любому в разы лучше(правда сети, а не генерация), если хочется энергетики со стабильными дивами.Она, по крайней мере фундаментально растёт...

А по Газпрому, я с Вами полностью согласен. Одна из лучших долгосрочных идей на рынке.

Спасибо.

4Give, а я вот на счет Ленки не уверен, растут цены на медь, алюминий, дорожает основа проводов и трансформаторов, а тарифы здесь регулируются государством, начнет расти себестоимость и прочее. Писал про это большой пост недавно. Пока практика показывает, что на рынке РФ часто валяются интересные идеи, которые никому не нужны, а потом за пару дней выстреливают. Пока думаю, что Юнька относится к ним, но посмотрим.

Георгий Аведиков, Георгий, а после 24 года у этой бумаги остаются какие-либо драйверы роста?

4Give, Они будут активно инвестировать в ВИЭ после 2024 года, там посмотрим, на сколько эффиктивны будут вложения в этот сектор.

Георгий Аведиков,

Георгий, спасибо за интересный диалог!

Так, как инвест-стратегия в Юнипро весьма примитивна(тупо ожидание дивидендов 11% за счет ДПМ от БГРЭС ), давайте прикинем, что мы получим с нашей инвестицией к 24 году:

1.Если в ближайшей перспективе дивы составят 11%,-курсовая стоимость акции несколько вырастет.

2.Кроме, как за счёт 2-3%(пока форвардной)ДД к рынку у бумаги НА СЕГОДНЯ никаких импульсов роста нет!

3.ВИЭ-это пока от лукавого-это не палатку с шаурмой открыть-поживём увидем.Надо построить, надо начать продавать, надо начать получать АДЕКВАТНУЮ прибыль. Опять же получим капексы и потеряем часть дивидендов-святая святых нашей инвест-стратеги в Юнипро.

4.В 23 году надо начинать подумывать, как наше богатство продать, т.к.ДПМ сворачивается и форвардную курсовую стоимость можно увидеть на графике=2500/2600, прочертив уровень поддержки на недельном графике(я противник техники, но anyway).

5.Результат нашего инвестшоу: В течении 3-х лет получаем ДД на 3-4% выше чем у Сбера и радуемся небольшой БУМАЖНОЙ курсовой прибыли, которая через 3 года превратиться в тыкву.За 3 года получаем курсовой рост=0.Имеется вероятная девальвация нацвалюты.(Может лучше эти деньги вбухать в Сбер?, мы же в акции инвестируем в этой ветке…)

5.Георгий, это лишь моё мнение, но давайте вернёмся к нашей с Вами Гипотезе эффективного рынка Юджина Фама, и ответим себе на вопрос: Почему РЫНОК игнорирует новости с БГРЭС …

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций