Оценка качества капитала «Тинькофф Банка» в апреле

Как я отмечал ранее, за показателями качества капитала нужно смотреть в динамике и, в зависимости от направления движения коэффициентов, делать выводы.

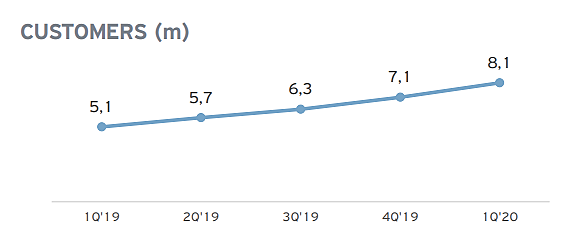

В кризисное для экономики время банки получают удар одними из первых, фиксируя просрочки и дефолты заемщиков. Надо сказать, судя по актуальному отчету TCS, конкретно «Тинькофф Банк» держится достойно.

Хотя сама отчетность показывает цифры по итогам первого квартала, как и нормативы, рассчитанные к началу апреля. Интереснее всего, что там будет по итогам второго квартала, ведь именно сейчас и творится самый звиздец. А что дальше будет?

Руки как чесались месяц назад, так и продолжают чесаться, но акции TCS и банковского сектора в целом не покупаю. Хотя сам держу порядочно так денег в этом банке, включая брокерку.

За март месяц объем активов, имеющих нулевой коэффициент риска, сократился почти в два раза, тогда как общее число активов возросло. Это привело к ухудшению показателя оценки качества капитала на с 14.9 до 13.8, что все еще является комфортным уровнем, запас прочности приличный.

Авто-репост. Читать в блоге >>>

Pasinvestor, а вы точно инвестор-трейдер? вы торгуете или просто анализируете цифры и размышляете о судьбах родины и активов? раз руки чесались — надо было купить! и если вы этого не делаете, то зачем вообще все эти рассуждения?

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций