TCS GROUP УТВЕРЛИЛА НОВУЮ ДИВИДЕНДНУЮ ПОЛИТИКУ, БУДЕТ НАПРАВЛЯТЬ 50% ОТ ПРИБЫЛИ ЗА КВАРТАЛ — ГРУППА

TCS GROUP ПРОГНОЗИРУЕТ ЧИСТУЮ ПРИБЫЛЬ ЗА 2017Г НЕ МЕНЕЕ 14 МЛРД РУБЛЕЙ

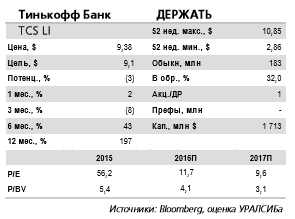

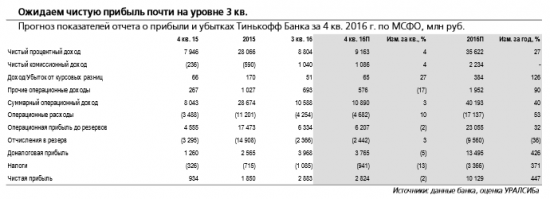

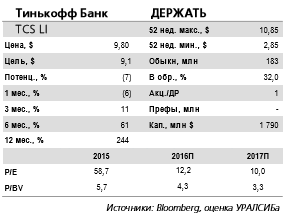

TCS Group (головная компания Тинькофф банка и «Тинькофф страхования») в четвертом квартале 2016 года увеличила чистую прибыль по МСФО в 4 раза — до 3,7 млрд рублей по сравнению с 0,9 млрд рублей чистой прибыли за четвертый квартал 2015 года, говорится в сообщении группы.

Чистая прибыль TCS Group за 2016 год увеличилась в 5,8 раза и составила 11 млрд рублей по сравнению с 1,9 млрд рублей прибыли за 2015 год.

Аналитики, опрошенные агентством «Интерфакс-АФИ», ожидали, что чистая прибыль группы в четвертом квартале 2016 года вырастет в 3,1 раза — до 2,8 млрд рублей, за 2016 год — в 5,3 раза, до 10,1 млрд рублей.

Группа ожидала чистую прибыль в 2016 году на уровне 9-10 млрд рублей.

TCS Group Holding (головная компания Тинькофф банка и «Тинькофф страхования») объявила о запуске новой дивидендной политики, планирует направлять на выплату дивидендов 50% чистой прибыли за предшествующий решению о дивидендах квартал, говорится в сообщении группы.

Новая дивидендная политика вступает в силу 14 марта 2017 года и заменяет собой политику, применявшуюся со 2 марта 2016 года.

Группа будет распределять избыточные денежные средства между акционерами ежеквартально по решению совета директоров.

«При этом целевой уровень дивидендных выплат для каждого квартала каждого финансового года составляет 50% чистой прибыли, полученной за предыдущий финансовый квартал согласно финансовой отчетности по МСФО за соответствующий период, при условии исполнения группой действующих в тот или иной момент времени финансовых обязательств (ковенант), требований в отношении минимального уровня нормативного капитала, прочих действующих требований органов пруденциального надзора и обязательств по обеспечению платежеспособности», — отмечается в сообщении TCS Group.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций