Игорь,

Когда то же это должно закончится, сейчас идеальный момент. Розница владеет диким объёмом, расписки куплены по этим ценам, туда и по...

homaka,

Да это манипуляционные. Они же зашли, они же вышли

| Число акций ао | 268 млн |

| Номинал ао | 3.639384 руб |

| Тикер ао |

|

| Капит-я | 938,5 млрд |

| Опер.доход | 707,0 млрд |

| Прибыль | 154,6 млрд |

| Дивиденд ао | 104 |

| P/E | 6,1 |

| P/B | 1,5 |

| ЧПМ | 10,7% |

| Див.доход ао | 3,0% |

| Т-Технологии | Тинькофф | ТКС Календарь Акционеров | |

| 10/03 ВОСА по сплиту акций в соотношении 1:10 | |

| 05/06 ВОСА по допэмиссии для консолидации 100% АО Точка | |

| Прошедшие события Добавить событие | |

Markitant, посмотрим, но не забываем, что ЧП у Росбанка за 2023 год увеличилась на 600 %

Sloikin, вы прямо как тот сосед-эксперт с лестничной клетки. Без негатива.

Размер допки определяет максимальную цену сделки. При этом возмо...

Тиньков покупает Росбанк, слияние и поглощение, укрупнение и перспективы, тонны аналитических выкладок… Позитив или негатив...

Никто, ничего...

Олег Дубинский, спасибо, как обычно неверно и мимо. Куплю.

Игорь,

Когда то же это должно закончится, сейчас идеальный момент. Розница владеет диким объёмом, расписки куплены по этим ценам, туда и по...

homaka, а чего до этого на 1500 не ходили мультики исправлять? Тинькофф всю дорогу по мультикам X2 дорогой.

ТКС: параметры доп.эмиссии (на покупку Росбанка). Почему не куплю.Совет директоров «ТКС Холдинга» определил цену размещения и объем допэмисс...

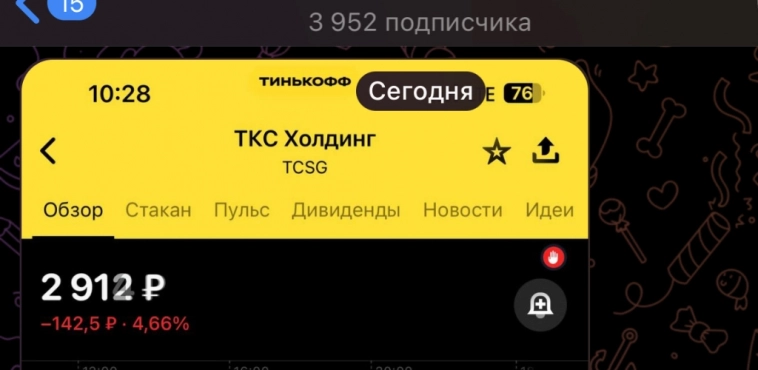

Первая цель 3000

Аналитики Сбера считают, что негативный эффект преувеличен

www.kommersant.ru/doc/6581233

Приветствую на канале, посвященном инвестициям! 14.03.24 вышел отчёт за 2023 г. компании ТКС (TCSG). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

МКПАО «ТКС Холдинг»— ведущий онлайн-провайдер розничных финансовых и нефинансовых (lifestyle) услуг. Группа включает в себя полный комплекс технологических решений и услуг в таких сферах, как интернет-банкинг, брокерские услуги, торговый эквайринг и другие сервисы для продавцов, страхование.

Основные дочерние компании Группы: АО «Тинькофф Банк» (Банк), ООО «Микрофинансовая компания «Т-Финанс», ООО «Феникс», АО «Тинькофф Страхование» и другие.

Банк включен в список 13 системно значимых кредитных организаций РФ. У компании нет клиентских офисов, все услуги осуществляются онлайн, что позволяет сильно снизить расходы. Группа активно развивает свою экосистему, при этом развивая свои собственные IT технологии мирового уровня в актуальных областях, в частности искусственный интеллект.

Vycheslav Popov, полагаю, что эти нюансы уже просчитаны. Делать из финтеха сберкассу не интересно никому.

Олег Дубинский, ткс — это физики, росбанк — это корпораты. У ткс нет того, что есть у росбанка, а у росбанка нет того, что есть у ткс. Но ро...

Игорь, не надо ничего продавать. Наоборот нужно покупать. Цена допки "....3423,62 рублей на акцию....", сейчас цена 3140 плюс минус.

Сергей К,

конечно.

Но ТКС + Росбанк — это уже не совсем финтех, там от Росбанка будет много классических клиентов.