| Число акций ао | 22 516 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 317,5 млрд |

| Опер.доход | 313,6 млрд |

| Прибыль | 53,3 млрд |

| Дивиденд ао | 0,35 |

| P/E | 6,0 |

| P/B | 0,8 |

| ЧПМ | 5,0% |

| Див.доход ао | 2,5% |

| Совкомбанк Календарь Акционеров | |

| 13/03 Отчет по МСФО за 2025 год | |

| Прошедшие события Добавить событие | |

Совкомбанк акции

-

СОВКОМБАНК УСТАНОВИЛ ЦЕНУ РАЗМЕЩЕНИЯ АКЦИЙ ДОПЭМИССИИ В 11,5 РУБ., СООТВЕТСТВУЕТ ВЕРХНЕЙ ГРАНИЦЕ ДИАПАЗОНА IPO

СОВКОМБАНК УСТАНОВИЛ ЦЕНУ РАЗМЕЩЕНИЯ АКЦИЙ ДОПЭМИССИИ В 11,5 РУБ., СООТВЕТСТВУЕТ ВЕРХНЕЙ ГРАНИЦЕ ДИАПАЗОНА IPO

СОВКОМБАНК УСТАНОВИЛ ЦЕНУ РАЗМЕЩЕНИЯ АКЦИЙ ДОПЭМИССИИ В 11,5 РУБ., СООТВЕТСТВУЕТ ВЕРХНЕЙ ГРАНИЦЕ ДИАПАЗОНА IPO

Авто-репост. Читать в блоге >>> В Открытии уже дают на 15% меньше от предварительной заявки, в квике стали заявки отображаться

В Открытии уже дают на 15% меньше от предварительной заявки, в квике стали заявки отображаться

Valentina, брокер сообщает что около 15:00 завтра начнутся торги

Bulls and Bears,

Определено следующее время проведения торгов Акциями в Режиме торгов «Размещение: Адресные заявки»:

период сбора адресных заявок с 1 декабря 2023 года по 13 декабря 2023 года: 10:00 — 19:00 мск;

период сбора адресных заявок 14 декабря 2023 года: 10:00 — 15:00 мск;

период удовлетворения адресных заявок 15 декабря 2023 года: 09:50 — 16:00 мск.

Соответственно 16-00 крайний срок до которого разольют по счетам бумаги, раньше 16 часов не начнут. Скорее всего в 16 или 16-15 и будет старт.

В какое время завтра начнутся торги акциями?

Valentina, брокер сообщает что около 15:00 завтра начнутся торги

С одной стороны совкомбанк информирует, что желающих купить в 6 раз больше

А с другой стороны рассказывает о падении акции после ipo

Что -то...

Степан Грозный, Вчера на конец дня была 7Х уже переподписка, сегодня может уже и 8-9Х стало, многие до последнего тянут, чтобы зайти.

Все компании, выходящие на IPO говорили что выделяют стаб.фонд на случай падения, это обычная практика, по факту воспользовался им только Евротранс, но там даже книгу заявок не закрыли, очевидно было.

Тут ситуация будет как в Астре. С одной стороны совкомбанк информирует, что желающих купить в 6 раз больше

С одной стороны совкомбанк информирует, что желающих купить в 6 раз больше

А с другой стороны рассказывает о падении акции после ipo

Что -то подозрительное

рекомендую в 2023 году не покупать акции)

очень странный банк, до сих пор работает, в чем секрет

за 10 лет закрылось сотни банков, а совкомбанк не собирается закрываться)

Степан Грозный, странный вопрос. Если бы Совкомбанк закрылся, а какой-нибудь Ноунейм банк возвысился, ты бы то же самое говорил про Ноунейм банк.

А не сегодня торги начнутся? Я бы прикупила, без IPO.

очень странный банк, до сих пор работает, в чем секрет

за 10 лет закрылось сотни банков, а совкомбанк не собирается закрываться)

Bulls and Bears, какому, нах, еще Совкомфлоту

flextrader, Очепятка, поправил. Просто держу ещё и Совкомфлот и всё смешалось

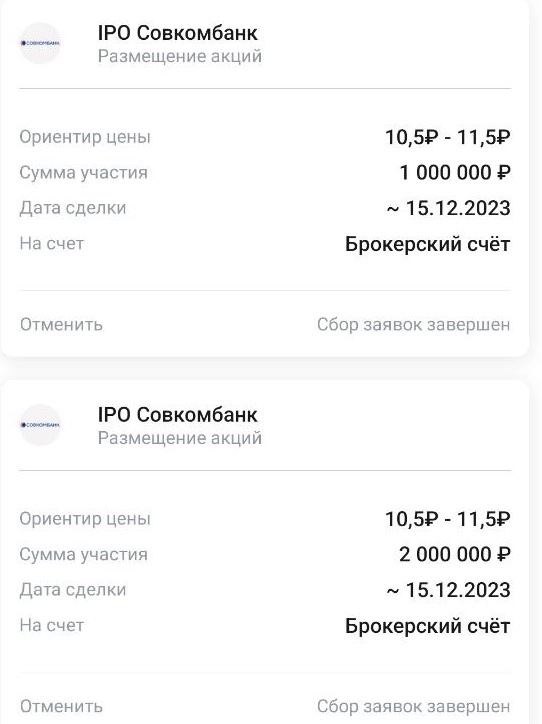

Совкомбанк. Заявка на 3 миллиона. Ставки сделаны, ставок больше нет.Итак, завершен сбор заявок на первичное размещение акций Совкомбанка.

Э...

Bulls and Bears, какому, нах, еще Совкомфлоту Совкомбанк. Заявка на 3 миллиона. Ставки сделаны, ставок больше нет.

Совкомбанк. Заявка на 3 миллиона. Ставки сделаны, ставок больше нет.

Итак, завершен сбор заявок на первичное размещение акций Совкомбанка.

Это третье IPO в котором я участвую в этом году, до этого были Astra и Henderson..

По Астре, заявка была в районе 350К-400К, мне насыпали что-то около 6% от заявки (182 шт.) по цене 333р. Вышел по 573 в первый день, зафиксировав почти 44К или 72% прибыли.

По Henderson заявка была символическая, так сказать, поддержать отечественного производителя и для истории = ) вышел в первый день в +3%

По Совкомфлоту. Подал 2 заявки — первую, на 2 миллиона, несколько дней назад. И ещё одну, вчера, после просмотра видео встречи Тимофея с учредителями Совкомфлота. Своих денег в заявке 560 000, остальное плечо брокера. За плечо придётся начать платить только по истечении пятницы, когда станет понятно какой % акций нальют.

Так как, чудес не жду, поэтому ожидаю что нальют 300К (most likely) или макс. 500К (best case). Таким образом, хватит и своей ликвидности, чтобы не платить за плечо брокеру на выходных.

Выходить или докупать ещё буду в зависимости от того сколько нальют. Учитывая вводные, думаю есть хороший шанс на +30% в первый день торгов. Не удивлюсь если уйдем гораздо выше. Докупать будут многие из тех кто не дополучил акций при размещении.

Авто-репост. Читать в блоге >>> Опрос для тех кто подал заявки на участие в IPO Совкомбанка, какие у вас цели?

Опрос для тех кто подал заявки на участие в IPO Совкомбанка, какие у вас цели?

🚀📈📉Собственно сабж: те, кто подавал заявки, какие у вас цели: поймать спекулятивную ракету и слить или держать вдолгую?

Авто-репост. Читать в блоге >>> Тонкие моменты, которые обсудили вчера с Сергеем Хотимским (Совкомбанк)

Тонкие моменты, которые обсудили вчера с Сергеем Хотимским (Совкомбанк)

Какие-то основные тезисы вчера сразу после интервью опубликовал, а сейчас хотел бы рассказать какие-то тонкие моменты из интервью. Кто не видел — рекомендую, в комментариях очень хвалят.

Сергей с партнерами купил банк когда ему было 23 года за $300к. Почему в Костроме? Просто потому что там было дешевле в 3 раза чем в Москве. Сейчас Сергей с братом являются основными акционерами, владельцами примерно 1/3 акций.

Институционалов примерно 1/3 спроса. Это и фонды прямых инвестиций и частные «фэмили офисы» и ПИФы. НПФы не могут покупать на IPO.

Решение об аллокации (кому сколько) будет приниматься в последний момент, решение трудное, так как не хотят никого обидеть, но объем акций с высокой вероятностью увеличивать не будут, потому что остальные акционеры не хотят продавать много акций так дешево. Сергей также сказал, что даже пре-IPO цены выше были, чем на IPO.

При переподписке в 6 раз получается что суммарный спрос на этом IPO составляет > 60 млрд руб, и это рекордный спрос для российского IPO.

Только в понедельник на падающем рынке спрос увеличился на 1 книгу, во вторник еще +1 книга всего за день. Таким образом, на падении российского рынка инвесторы не только не отзывали заявки, а наоборот активно их подавали.

Авто-репост. Читать в блоге >>> Совкомбанк раскрыл новые подробности IPO!

Совкомбанк раскрыл новые подробности IPO!🖥 Обзор интервью с менеджментом Совкомбанка

Тимофей Мартынов вчера провел большое интервью с менеджментом Совкомбанка. На вопросы отвечали Сергей Хотимский, совладелец и 1-й зампред правления Совкомбанка, и Андрей Оснос, IR-директор, 1,5 часовое интервью можно в канале Тимофея на ютуб:

Тимофей, спасибо за интервью, это было очень полезно.

Друзья, если у вас нет 1,5 часов — для вас моя короткая справка из самого интересного с комментариями и расчетами. конечно, на мой взгляд.Про параметры IPO:

• Заявок на 12 декабря было подано в 6 раз больше, чем объем предложения; то есть 60 млрд руб., о чем я писал ранее; Сергей Хотимский в ответ на вопрос Тимофея, снимали ли инвесторы заявки в момент падения рынка, сказал, что в один из дней наибольшего падения рынка (понедельник) Совкомбанк собрал еще одну отдельную полную книгу заявок; 1/3 заявок от институциональных инвесторов, в Hederson институционалы практически не участвовали.

• Сергей Хотимск

Авто-репост. Читать в блоге >>> Совкомбанк разводильщик выпускает акции? И прочее?

Совкомбанк разводильщик выпускает акции? И прочее?

кому они нахрен нужны?

приглашали пару раз за кредитом, да пургу несли про какую-то перекредитацию их же кредита их ним же банком?

а щас и так уже тут инфа, что их дочерняя шарашка скупит акции после ИПО по дешевке

обычно никто не палится, и так все знают что после ипо акции обвалятся? )))

вообще забил кредиты брать

в ВТБ какие-то взыскания, куда-то аресты переводят. В ВТБ арест вообще на брокерский счет повешали и сняли.

Перечислили денег на счет в втб, сразу перевели на какой-то счет спрятали хрен знает где

Только в Райф была каша и перевели случайно эти аресты в УФК и каждый день присылают извинения, что пока не разобрались...

Костин по телеящегу великого кораблестроителя изображает типа Петра 1, даже ездил на Звездочку где атомные подлодки

делают...

как Вы тут живете? Куда «Красивая Россия» делась? Почему индекс проваливается? Почему нефть никому зимой не нужна?

тут сейчас вообще можно каждый день 5 сольдо заработать или 5 копеек? да на свечи не хватит.

Мартынов там опять букварь читает как снова капитал накопить. Тихий Хомяк из деревни забил на сахар и сдал все деньги в шарашкин банк с надеждами на хлеб с икрой из мойвы… )

Авто-репост. Читать в блоге >>>

Дочка Совкомбанка выкупит после IPO акции банка на 1,5 млрд рублей в случае их падения

Дочка Совкомбанка выкупит после IPO акции банка на 1,5 млрд рублей в случае их паденияЕсли, допустим в маловероятном сценарии, стоимость акций пойдет вниз, то у нас аллокировано еще 1,5 млрд рублей примерно — 15% [от объема размещения] на то, чтобы наша «дочка» — «Совкомбанк страхование» откупала с рынка упавшие в цене акции

Он также уточнил, что кредитная организация не собирается поднимать цену размещения выше объявленной, добавив, что банк также не планирует увеличивать объем размещения «с вероятностью в 99%». По словам Хотимского, сотрудники кредитной организации выставили заявки примерно на 1 млрд рублей, а нынешние акционеры — примерно на 3 млрд рублей.

Накануне первый заместитель председателя правления Совкомбанка Сергей Хотимский в эфире Telegram-канала «Мои инвестиции» заявил, что книга заявок в рамках IPO уже переподписана в шесть раз.

tass.ru/ekonomika/19529415

Авто-репост. Читать в блоге >>> Переподписка по IPO Совкомбанка составляет уже более 6 раз, банк направит до 1,5 млрд на поддержку акций на вторичном рынке

Переподписка по IPO Совкомбанка составляет уже более 6 раз, банк направит до 1,5 млрд на поддержку акций на вторичном рынке

Завершили прямой эфир с совладельцем Совкомбанка Сергеем Хотимским и ir-директором Андреем Осмосом. В ходе диалога было заявлено:

👉На данный момент переподписка составляет уже более 6 раз

👉В понедельник, когда рынок падал, за день было подано заявок на 1 книгу

👉Во вторник еще на одну книгу

👉Институциональных инвесторов среди заявок примерно 1/3

👉Решения по аллокации будут приниматься в последний момент

👉99% уверенность, что объем размещения увеличен не будет

👉На стабилизацию цен после IPO будет направлено 1,5 млрд руб, выкупом займется дочерняя компания.

👉Целевой ориентир ROE на следующий год составляет 30%

Авто-репост. Читать в блоге >>> 📌 IPO Совкомбанка - риски и подводные камни

📌 IPO Совкомбанка - риски и подводные камни

Завтра состоится последний день приема заявок на IPO Совкомбанка. Последние недели вокруг данного размещения крайне много восторженных отзывов, которые в первую очередь касаются потенциала роста банка, его недорогой оценки, а также финансовых показателей за 9 месяцев 2023 года. В этом небольшом посте постараюсь кратко осветить риски и подводные камни данного размещения, так как у компании не все так прекрасно, как это представляется в презентационных материалах.👉 Основной риск участия в IPO заключается в том, что компания зарегистрировала дополнительную эмиссию в размере 5 млрд акций, что при цене 11,5 руб. за шт. объем размещения в денежном выражении составляет 57,5 млрд руб. дополнительно привлеченного капитала. Это кол-во акций также составляет 25% УК, тем не менее, по заявлениям компании они собираются привлечь на рынке только 10 млрд руб., то есть 1/6 от одобренной доп. эмиссии. Учитывая переподписку, которая на сегодня уже превысила первоначальное кол-во планируемых к размещению акций в несколько раз, компания может после сбора заявок объявить, что увеличивает планируемое кол-во акций к размещению. Повторюсь, в рынок может пойти до 25% УК.

Авто-репост. Читать в блоге >>>

Совкомбанк - факторы роста и падения акций

- Совкомбанк может стать основным бенефициаром разворота ДКП от ЦБ РФ (10.02.2025)

- Кредитный портфель банка вырос на 40% в 2024 году и будет приносить хороший доход в 2024-м (17.03.2025)

- Портфель ценных бумаг слишком сильно влияет на прибыль банка, отрицательная переоценка портфеля облигаций составила 36 млрд в 2024 году (17.03.2025)

Совкомбанк - описание компании

СовкомбанкСовкомбанк вышел на биржу 15.12.23. Цена акции составила 11,5 руб.

Капитализация при размещении составала 226 млрд рублей.

Общее число акций = 19694 млн

IPO вошло в историю как российское с самым значительным совокупным спросом.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций