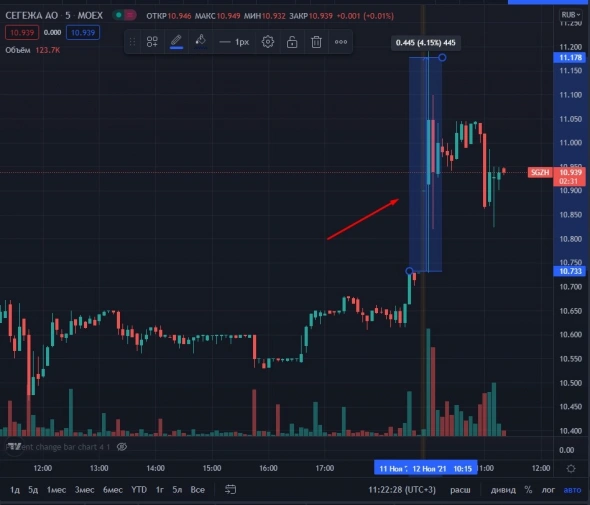

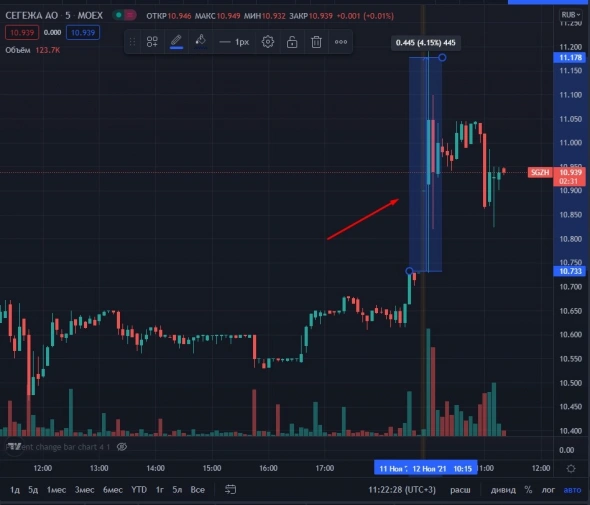

📈Сегежа Групп +2.4% Индексный провайдер MSCI объявил результаты ноябрьской ребалансировки. Сегежа групп будет включена в индекс MSCI Russia Small Cap, аналитики BCS Global Markets ожидают притока в $4 млн.

Авто-репост. Читать в блоге >>>

| Число акций ао | 15 690 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 19,2 млрд |

| Выручка | 94,2 млрд |

| EBITDA | 2,3 млрд |

| Прибыль | -39,5 млрд |

| Дивиденд ао | – |

| P/E | -0,5 |

| P/S | 0,2 |

| P/BV | 0,4 |

| EV/EBITDA | 35,5 |

| Див.доход ао | 0,0% |

| Сегежа Групп Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Коллеги, по поводу сегодняшнего собрания вопрос. Если я правильно понял, то согласно Вопроса № 1 собрания, там будут утверждать крупную сделку. Это какая-то новая покупка или какое-то отчуждение? Кто-то в курсе, что нам сулит утверждение первого вопроса?

Александр Иванов, это Интер Форест Рус.

Вадим Рахаев, эта новость еще в октябре мусолилась, там еще про подписания соглашения говорилось. Теперь получается решили согласовать с акционерами. А деньги от куда возьмут? От выпуска облигаций?

Александр Иванов, не могут менеджеры ПАО просто пойти и купить конкурента, если его стоимость является значительной согласно документам компании. В этом случае менеджмент оценивает, договаривается, определяет стратегию финансирования и объявляет о договорённости. Далее СД утверждает или не утверждает сделку в интересах акционеров. Также проводится независимая оценка для объявления цены выкупа акций у несогласных со сделкой акционеров.

То, что сейчас происходит — часть процедуры поглощения ИФР, о которой Вы знаете с октября. Финансирование своими деньгами (примерно 10 млрд ещё остатка с IPO и 25 млрд от облигационных займов (два займа)). Закрыть ранее планировали в январе. Сейчас хотят успеть до конца декабря, чтобы успеть консолидировать ИФР уже в первый квартал 2022г.

Вадим Рахаев, если сделку закроют до конца декабря, тогда она должна попасть в отчетность за 2021 г. А операционные результаты появятся в 1 квартале 2022г., верно?

Коллеги, по поводу сегодняшнего собрания вопрос. Если я правильно понял, то согласно Вопроса № 1 собрания, там будут утверждать крупную сделку. Это какая-то новая покупка или какое-то отчуждение? Кто-то в курсе, что нам сулит утверждение первого вопроса?

Александр Иванов, это Интер Форест Рус.

Вадим Рахаев, эта новость еще в октябре мусолилась, там еще про подписания соглашения говорилось. Теперь получается решили согласовать с акционерами. А деньги от куда возьмут? От выпуска облигаций?

Александр Иванов, не могут менеджеры ПАО просто пойти и купить конкурента, если его стоимость является значительной согласно документам компании. В этом случае менеджмент оценивает, договаривается, определяет стратегию финансирования и объявляет о договорённости. Далее СД утверждает или не утверждает сделку в интересах акционеров. Также проводится независимая оценка для объявления цены выкупа акций у несогласных со сделкой акционеров.

То, что сейчас происходит — часть процедуры поглощения ИФР, о которой Вы знаете с октября. Финансирование своими деньгами (примерно 10 млрд ещё остатка с IPO и 25 млрд от облигационных займов (два займа)). Закрыть ранее планировали в январе. Сейчас хотят успеть до конца декабря, чтобы успеть консолидировать ИФР уже в первый квартал 2022г.

Коллеги, по поводу сегодняшнего собрания вопрос. Если я правильно понял, то согласно Вопроса № 1 собрания, там будут утверждать крупную сделку. Это какая-то новая покупка или какое-то отчуждение? Кто-то в курсе, что нам сулит утверждение первого вопроса?

Александр Иванов, это Интер Форест Рус.

Вадим Рахаев, эта новость еще в октябре мусолилась, там еще про подписания соглашения говорилось. Теперь получается решили согласовать с акционерами. А деньги от куда возьмут? От выпуска облигаций?

Сегежа Групп: о ценах на пиломатериалы, о ценах, о маржинальности (конспект)

Вчера интересно пообщались с членом правления Сегежа Групп Ровшаном Алиевым. Привожу небольшой конспект тезисов.

👉Рост цен на пиломатериалы продиктован в равной степени 2 факторами: инфляция (рост себестоимости) и дисбаланс спроса и предложения.

👉Бизнес Сегежи имеет сезонный провал в 4 квартале, что связано со снижением строительной активности, поэтому в 4 квартале рынок сбалансируется по спросу и предложению.

👉Ровшан Алиев уверен, что цены скорректируются, но сильного падения ждать не стоит: с каждым годом лесного сырья становится все меньше и меньше, кроме того постоянно растет себестоимость лесного сырья

👉Цены на пиломатериалы в условиях сбалансированного рынка устанавливаются так: себестоимость + маржа 15-20% (средняя по миру).

👉50% себестоимости это древ.сырье, 20-25% это труд, и остальное это прочие расходы включая электричество.

👉Сроки заключения контрактов следующие:

✅ Фанера — 1 квартал вперед

✅ Пиломатериалы — 1 квартал вперед

✅ Домостроение — 6-9 мес вперед

✅ Упаковка — 1 год

👉Прямых ценовых бенчмарков для оценки будущих продаж Сегежи нет. Lumber Futures на CME — это сугубо американский рынок, европейский более плавный, не такой волатильный.

👉Бизнес Сегежи на 60-65% зависит от строительного сектора, поэтому если хотите спрогнозировать, смотрите на состояние рынка недвижимости и строительства.

👉Сегежа самый маржинальный производитель на этом рынке с маржой до 60%. Цена сильно не упадет, потому что у европейских конкурентов даже при таких ценах маржа 20-30%, а им тоже надо жить.

👉Средняя маржинальность EBITDA на которую ориентируется компания составляет 33-35%. (c 2016 по 2020 она была 15-25% https://smart-lab.ru/q/SGZH/f/y/MSFO/ebitda_margin/)

Авто-репост. Читать в блоге >>>

Тимофей Мартынов, Отличное интервью. Это второе видео, которое просмотрел полностью. Первым было про МТС :) Тимофей, нельзя ли при подготовке подобных интервью, производить предварительный сбор вопросов от пользователей Смарт-лаба?

Коллеги, по поводу сегодняшнего собрания вопрос. Если я правильно понял, то согласно Вопроса № 1 собрания, там будут утверждать крупную сделку. Это какая-то новая покупка или какое-то отчуждение? Кто-то в курсе, что нам сулит утверждение первого вопроса?

Сегежа Групп: о ценах на пиломатериалы, о ценах, о маржинальности (конспект)

Вчера интересно пообщались с членом правления Сегежа Групп Ровшаном Алиевым. Привожу небольшой конспект тезисов.

👉Рост цен на пиломатериалы продиктован в равной степени 2 факторами: инфляция (рост себестоимости) и дисбаланс спроса и предложения.

👉Бизнес Сегежи имеет сезонный провал в 4 квартале, что связано со снижением строительной активности, поэтому в 4 квартале рынок сбалансируется по спросу и предложению.

👉Ровшан Алиев уверен, что цены скорректируются, но сильного падения ждать не стоит: с каждым годом лесного сырья становится все меньше и меньше, кроме того постоянно растет себестоимость лесного сырья

👉Цены на пиломатериалы в условиях сбалансированного рынка устанавливаются так: себестоимость + маржа 15-20% (средняя по миру).

👉50% себестоимости это древ.сырье, 20-25% это труд, и остальное это прочие расходы включая электричество.

👉Сроки заключения контрактов следующие:

✅ Фанера — 1 квартал вперед

✅ Пиломатериалы — 1 квартал вперед

✅ Домостроение — 6-9 мес вперед

✅ Упаковка — 1 год

👉Прямых ценовых бенчмарков для оценки будущих продаж Сегежи нет. Lumber Futures на CME — это сугубо американский рынок, европейский более плавный, не такой волатильный.

👉Бизнес Сегежи на 60-65% зависит от строительного сектора, поэтому если хотите спрогнозировать, смотрите на состояние рынка недвижимости и строительства.

👉Сегежа самый маржинальный производитель на этом рынке с маржой до 60%. Цена сильно не упадет, потому что у европейских конкурентов даже при таких ценах маржа 20-30%, а им тоже надо жить.

👉Средняя маржинальность EBITDA на которую ориентируется компания составляет 33-35%. (c 2016 по 2020 она была 15-25% https://smart-lab.ru/q/SGZH/f/y/MSFO/ebitda_margin/)

Авто-репост. Читать в блоге >>>

А что на счет новой пошлины 15% от ЕС?

Segezha Group – один из крупнейших российских вертикально-интегрированных лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. В состав холдинга входят российские и европейские предприятия лесной, деревообрабатывающей и целлюлозно-бумажной промышленности. Сегежа занимает 1-е место в России по производству бумаги для многослойных мешков, выпуску промышленных бумажных мешков и пиломатериалов; 2-е место в мире по производству бумаги для многослойных мешков и выпуску промышленных бумажных мешков; а также 5-е место в мире по производству большеформатной березовой фанеры.

Компания на 72% принадлежит холдингу АФК «Система».

➡️ Судя по графику, в середине октября закончился мощный первый импульс некого более крупного движения. Я размечал потенциальный треугольник в волне (iv) в сентябре, но, к сожалению, пропустил такое резкое начало движения. Впоследствии бумага прибавила примерно 30% за 2 недели, после чего ушла в коррекцию от максимальной отметки

Сегежа Групп: о ценах на пиломатериалы, о ценах, о маржинальности (конспект)

Вчера интересно пообщались с членом правления Сегежа Групп Ровшаном Алиевым. Привожу небольшой конспект тезисов.

👉Рост цен на пиломатериалы продиктован в равной степени 2 факторами: инфляция (рост себестоимости) и дисбаланс спроса и предложения.

👉Бизнес Сегежи имеет сезонный провал в 4 квартале, что связано со снижением строительной активности, поэтому в 4 квартале рынок сбалансируется по спросу и предложению.

👉Ровшан Алиев уверен, что цены скорректируются, но сильного падения ждать не стоит: с каждым годом лесного сырья становится все меньше и меньше, кроме того постоянно растет себестоимость лесного сырья

👉Цены на пиломатериалы в условиях сбалансированного рынка устанавливаются так: себестоимость + маржа 15-20% (средняя по миру).

👉50% себестоимости это древ.сырье, 20-25% это труд, и остальное это прочие расходы включая электричество.

👉Сроки заключения контрактов следующие:

✅ Фанера — 1 квартал вперед

✅ Пиломатериалы — 1 квартал вперед

✅ Домостроение — 6-9 мес вперед

✅ Упаковка — 1 год

👉Прямых ценовых бенчмарков для оценки будущих продаж Сегежи нет. Lumber Futures на CME — это сугубо американский рынок, европейский более плавный, не такой волатильный.

👉Бизнес Сегежи на 60-65% зависит от строительного сектора, поэтому если хотите спрогнозировать, смотрите на состояние рынка недвижимости и строительства.

👉Сегежа самый маржинальный производитель на этом рынке с маржой до 60%. Цена сильно не упадет, потому что у европейских конкурентов даже при таких ценах маржа 20-30%, а им тоже надо жить.

👉Средняя маржинальность EBITDA на которую ориентируется компания составляет 33-35%. (c 2016 по 2020 она была 15-25% https://smart-lab.ru/q/SGZH/f/y/MSFO/ebitda_margin/)

Авто-репост. Читать в блоге >>>

Провели ударный эфир с Сегежа Групп (SGZH) Отлично!

Было очень интересно, главный инсайт для меня: бизнес компании на 60-55% зависит от строительного сектора, средняя целевая маржинальность EBITDA=30-35%. Очень подробно разобрали тему ценообразования на пиломатериалы на мировом рынке.

Приятного просмотра. Аудиозапись есть тут: https://t.me/martynovtim

00:00 Вступление

01:00 С чем связан резкий рост прибыли в 2021 году?

02:40 Зависимость бизнеса от цен

05:50 Опустятся ли цены на лес после недавнего сильного роста?

07:50 Корреляция цен на сырье с фьючерсом Lumber на CME?

12:20 Сроки контрактов

14:40 Доля строительного сектора в выручке Сегежи

16:00 Индикаторы ценовой конъюнктуры

19:30 Из чего складывается себестоимость

20:10 Сколько длится ценовой цикл по пиломатериалам?

21:40 Когда цены на пиломатериалы скорректируются?

22:30 Текущие высокие цены подрывают спрос?

23:50 География продаж Сегежа Групп

26:50 Доля логистики в структуре затрат

28:00 Маржинальность сегментов

32:50 Антидемпинговые пошлины и вывоз фанеры из России

35:30 Покупка Интер Форест Рус

39:30 Цены закупок лесозаготовок

40:40 Аудит активов Интер Форест Рус

42:40 Причины низкой производительности труда

44:40 Восстановление древсырья

46:20 Вывод проектов на полную мощность

48:20 Влияние кризиса застройщиков в Китае

49:50 Снижение объемов продаж

51:40 Кто главные конкуренты Сегежи?

55:30 Самые маржинальные продукты

57:50 Перспективы SLT панелей

59:00 Презентация на Русском языке

Что касается влияния на экономику Segezha Group — эффект нулевой, поскольку часть объема будет перераспределена на другие рынки, а на оставшуюся часть цены будут подняты ровно на размер пошлины— президент Segezha Михаил Шамолин

С экономической точки зрения решение не имеет смысла, поскольку помогает заработать небольшому количеству производителей фанеры в Европе, одновременно создавая убытки несравнимо большему количеству потребителей

Еврокомиссия вводит постоянные антидемпинговые пошлины на ввоз фанеры из России

Еврокомиссия ввела окончательные антидемпинговые пошлины на ввоз березовой фанеры из России. До этого действовала временная пошлина, которую ЕК ввела в июне 2021 года.Также ЕК пересмотрела размер пошлин для конкретных производителей. Так, для Вятского фанерного комбината Segezha Group ставка пошлины составит 14,85% против действовавшей временно в размере 15,7%.

Такой же размер антидемпинговой пошлины установлен для ряда других производителей, включая российское предприятие финской UPM-Kymmene (завод в Чудово Новгородской области).

Пошлина для предприятий группы «Свеза» составит 14,4% (ранее — 15,9%).

www.interfax.ru/business/802021

Авто-репост. Читать в блоге >>>