| Число акций ао | 1 030 млн |

| Число акций ап | – |

| Номинал ао | 1 руб |

| Номинал ап | — |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 44,0 млрд |

| Выручка | 78,1 млрд |

| EBITDA | 31,0 млрд |

| Прибыль | 9,1 млрд |

| Дивиденд ао | 0 |

| Дивиденд ап | – |

| P/E | 4,8 |

| P/S | 0,6 |

| P/BV | 3,3 |

| EV/EBITDA | 5,6 |

| Див.доход ао | 0,0% |

| Див.доход ап | – |

| Селигдар Календарь Акционеров | |

| Прошедшие события Добавить событие | |

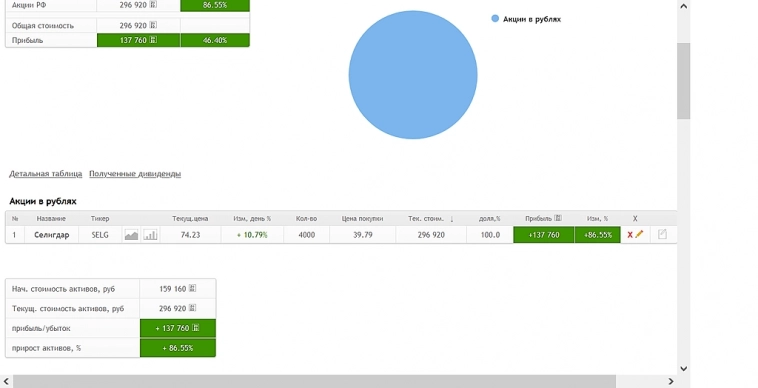

Селигдар акции

-

✔️ Селигдар. Первая цель взята.

✔️ Селигдар. Первая цель взята.В сервисе Инвестиционный советник сидим в активе с начала июля.

В настоящий момент забираем около 42% роста стоимости, а вторая цель принесет +60.20%

Внимательно смотрите на формацию, которая предшествовала росту. Знаете, где еще сформирована такая? Пишите свои идеи в комментах. Будет активность = покажу такой же актив, который еще не стрельнул.

Авто-репост. Читать в блоге >>>

"Селигдар" Проведение заседания совета директоров и его повестка дня

"Селигдар" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия Председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 24....

Авто-репост. Читать в блоге >>>

продал и доволен)))

jaśnie wielmożny pan Szczur, а сейчас как, на 25,07,23 я тоже доволен

📈Селигдар подарил акционерам по итогам дня 7% прибыли - котировки превысили отметку в 65 рублей за бумагу

📈Селигдар подарил акционерам по итогам дня 7% прибыли - котировки превысили отметку в 65 рублей за бумагу

Котировки золотодобытчика Селигдар с открытия прибавляют более 7% превысив отметку в 65 рублей за акцию. Видимо инвесторы за выходные тщательнейшим образом ознакомились с производственно-финансовыми показателями компании, которые она представила в четверг (https://smart-lab.ru/blog/news/923627.php), в пятницу закинули остатки свободного кэша на биржу и сегодня с утра начали скупку.

Аналитики многих брокерских компаний и аналитических агентств сохраняют рекомендацию «держать» по бумагам компании smart-lab.ru/search/topics/?blog=news&q=селигдар

Авто-репост. Читать в блоге >>> Рост цен на золото как на защитный актив сейчас выглядит вполне логичным - Промсвязьбанк

Рост цен на золото как на защитный актив сейчас выглядит вполне логичным - Промсвязьбанк

Рынки закладывают почти 100% вероятность того, что ФРС на предстоящем заседании 26 июля повысит ставку на 25 б.п., после чего последует пауза.

На этом фоне индекс DXY недавно опустился к 100 пунктам. Также стоит обратить внимание на доходность американских гособлигаций. Разница между короткими и длинными бумагами находится вблизи максимумов, что сигнализирует о высоких опасениях инвесторов касательно будущего экономики США. Таким образом, рост цен на золото как на защитный актив выглядит вполне логичным.

По нашим оценкам, стоимость золота будет двигаться в диапазоне 1950-2000 долл./унц. Ввиду большого спрэда между и покупкой, и продажей слитков мы отдаем предпочтение финансовым инструментам с привязкой к золоту. Например, стоит обратить внимание на новый вечный фьючерс на золото в рублях, который в конце июня запустила МосБиржа, или облигации «Селигдара», выплаты по которым привязаны к мировым ценам на золото.

Головинов Алексей

«Промсвязьбанк»

Авто-репост. Читать в блоге >>> Инвесторы могут покупать акции Селигдара в надежде на дивиденды за 2023 год - Freedom Finance Global

Инвесторы могут покупать акции Селигдара в надежде на дивиденды за 2023 год - Freedom Finance Global

Сегодня рост фондового рынка значительно обогнали акции золотодобытчика «Селигдар», подорожавшие на 7,3% до 64,65 руб.

Возможно, что главной причиной роста акций стал как сегодняшний рост цен на золото, так и публикация в конце прошлой неделе операционных результатов компании за 1 полугодие 2023 года. Результаты оказались сильными: производство золото компанией выросло в годовом выражении на 8% до 2 692 кг, реализация золота выросла год-к-году на 47% до 2 328 кг. Производство олова компанией увеличилось на 14% до 1 425 т, а производство меди – на 28% до 569 т. Кроме того, компания продала ещё 1 322 кг золота, приобретённого у сторонних поставщиков по цене «выше рынка».

Скорее всего, рынок ожидает от компании сильных финансовых результатов за 1 полугодие 2023 года. Напомним, что за 2022 год дивиденды золотодобытчик не выплачивал, но и его результаты были намного слабее результатов 1 полугодие 2023 года.

Руководство компании ранее не исключало, что по итогам 2023 года компания может вернуться к выплатам дивидендов, и возможно, что инвесторы приобретают эти акции на длительный срок, чтобы дождаться будущих дивидендов по итогам года.Наша целевая цена акции Селигдара составляет 68 руб., рекомендуем «держать» эти бумаги.

Мильчакова Наталья

Авто-репост. Читать в блоге >>> Селигдар.

Селигдар.

😡Ну Селигдар конечно раздухарился! Газует и газует!!!

❤️Я конечно рад за тех, кто в позиции, молодцы, поздравляю!!! Но он паразит не даëт шанса войти и поехать с вами!( Если только на удачу, на авось, но вы же знаете, что Хомяк так не торгует!)

❓Какой-то стабилизации, слома, коррекционного движения до хая ждать что ли и надеяться на него? Не хотелось бы, далековато ещё!!!

💡Друзья, надежда ещё теплится). Объëмы сегодня не шибко больше предыдущих, а бумага ракетит, это не нормально. Будем считать это финальным выносом. А ещё если обратиться к истории этой бумаги, то достаточно случаев, когда после аномальной свечи начиналось снижение различной силы. Так что шанс не потерять бумагу, как Дюрсо есть, жду завтра!!!

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>>

Селигдар может выполнить производственный план на год - Синара

Селигдар может выполнить производственный план на год - Синара

Селигдар объявил вчера операционные результаты за 1П23 по данным оперативного учета.

Объем производства золота предприятиями группы достиг 2692 кг (+8% г/г), производство олова в концентрате увеличилось на 14% до 1425 т, меди — на 28% до 569 т. Суммарная выручка от реализации металлов выросла на 87% г/г, составив 20,2 млрд руб.

Обратим внимание, что выручка от реализации только золота достигла 17,7 млрд руб., увеличившись к 1П22 на 155%. В то же время 65% этой суммы Селигдар получил от продажи золота, произведенного собственными силами, 35% — за счет перепродажи покупного золота.

По нашему мнению, компания выполнит производственный план на год (7,5 т золота), а ее выручка достигнет нашего прогноза (49 млрд руб.). По акциям эмитента подтверждаем рейтинг «Держать».

Смолин Дмитрий

ИБ «Синара»

Авто-репост. Читать в блоге >>> "Селигдар" Решения совета директоров

"Селигдар" Решения совета директоров

2. Содержание сообщения

2.1. Сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента и результатах голосования по вопросам о принятии решений, предусмотренных пунктом 15.1. Положения Банка России от 27.03.2020 № 714-П «О раскрытии информации эмитентами эмиссионных ценных бумаг»:

В заседании приняли участие 12 (двенадцать) из 12 (двенадцати) избранных членов Совета директоров Общества....

Авто-репост. Читать в блоге >>> Селигдар: крутой старт года

Селигдар: крутой старт года

На Конфе Смартлаба я говорил, что очень позитивно смотрю на рыночные перспективы Селигдара. К слову, через некоторое время даже несколько увеличил долю. Сегодня компания выпустила операционный отчет за первое полугодие.

Напомню, что Селигдар — это полиметаллический холдинг с высокомаржинальным производством золота (даёт 4/5 выручки), а также оловянным сегментом (ну и еще чуток вольфрама с медью). Приэтом, 2/3 золота сейчас производится методом кучного выщелачивания, а значит, производство крайне сезонно. В частности, компания даже не публикует финансовый отчет за 1й квартал. Компания активно развивается, в том числе планирует увеличить долю фабричного производства золота, так и долю продаж среди неблагородных металлов.

Перейдем к собственно результатам и посмотрим что можно выжать из этих данных.

Производство лигатурного золота компаниями Холдинга достигло 2 692 кг, увеличившись на 8% год-к-году. Производство олова в концентрате выросло на 14% – до 1 425 т, меди на 28% – до 569 т. По итогам первого полугодия суммарная выручка от продажи металлов компаниями Холдинга увеличилась на 87% и составила 20,2 млрд рублей.

Авто-репост. Читать в блоге >>>

Селигдар объявил операционные результаты за 1-е полугодие 2023г: выручка 20,2 млрд (+87% г/г), объем реализации золота вырос до 3650 кг (+130% г/г)

Селигдар объявил операционные результаты за 1-е полугодие 2023г: выручка 20,2 млрд (+87% г/г), объем реализации золота вырос до 3650 кг (+130% г/г)

ПАО «Селигдар» (MOEX: SELG) (далее – «Холдинг» или «Селигдар»), российский производитель золота и олова, объявляет производственные результаты 1 полугодия 2023 года по данным оперативного учета. Производство лигатурного золота компаниями Холдинга достигло 2 692 кг, увеличившись на 8% год-к-году. Производство олова в концентрате выросло на 14% – до 1 425 т, меди на 28% – до 569 т. По итогам первого полугодия суммарная выручка от продажи металлов компаниями Холдинга увеличилась на 87% и составила 20,2 млрд рублей.

Объем реализации произведенного золота составил 2 328 кг, увеличившись на 47% по сравнению с аналогичным периодом прошлого года. Помимо этого, была произведена покупка и последующая продажа по более высокой цене 1 322 кг золота. Таким образом,общий объем реализации золота в 1 полугодии 2023 года вырос на 130% до 3 650 кг. Без учета золота, произведенного по договорам подряда, реализация которого не отражается в консолидированной выручке по МСФО ПАО «Селигдар», объем реализации составил 3 606 кг.

Авто-репост. Читать в блоге >>> "Селигдар" Приобретение лицом акций эмитента

"Селигдар" Приобретение лицом акций эмитента

2. Содержание сообщения

2.1. полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации), место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) юридического лица или фамилия, имя, отчество (последнее при наличии) физического лица, которое приобрело право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента: Акционерное общество «Трежери Инвест», Российская Федерация, г....

Авто-репост. Читать в блоге >>> Селигдар- Сделка Инсайдера: покупка 18.07.2023

Селигдар- Сделка Инсайдера: покупка 18.07.2023

Сделки инсайдеров Селигдар:

18.07.2023 - Акционерное общество «Трежери Инвест» купил акции Селигдар

Доля до сущ. факта: 4,473%

Доля после сущ....

Авто-репост. Читать в блоге >>> Компании которые нужно купить уже сегодня!

Компании которые нужно купить уже сегодня!

Селигдар отлично защищает от девальвации рубля, также ее можно считать компанией роста, так как уже в 2025 году компания рассчитывает увеличить добычу на 32%, а с началом производства на Кючусе увеличить производство еще на 100% к 2030 году. Тем не менее в 2023-2024 гг компания сохранит объём добычи золота. Также в ближайшие годы стоит ожидать существенные затраты на запуск новых мощностей, поэтому в среднесрочной перспективе 1-2 года я бы не рассчитывала на нормальные дивиденды или рост котировок.

У United Medical бизнес-модель деноминирована в евро, компания растет активными темпами и ее уровень проникновения в регионах достаточно низкий, поэтому ожидать окончание долгосрочного роста не стоит, также выручка компаний хорошо диверсифицирована. Я считаю, что EMC выглядит более привлекательно для покупки, чем конкуренты. Единственный риск в данных компаниях – это их заграничная регистрация, кто принимает данный риск, для того есть возможность диверсифицировать свой российских портфель, выделив 5-10% на сегмент медицинских услуг в России.

Авто-репост. Читать в блоге >>> Селигдар: интересен ли с точки зрения покупки?

Селигдар: интересен ли с точки зрения покупки?Недавно у «Селигдара» был День инвестора, на основании которого мы актуализировали нашу модель. В целом мы негативно смотрим на компанию на горизонте года. В этой статье рассмотрим причины такой позиции.

Слабая операционная деятельность

Компания обозначила траекторию операционной деятельности до 2025 г. Прогнозы роста производства золота до 10 т (за 2023 г. ожидания по производству на уровне 7.6 т) и оловянного концентрата до 6 тыс. т (за 2023 г. ожидания по производству на уровне 3250 тыс. т) сдвигаются с 2024-го на 2025 год. Второй важный этап роста состоится ближе к 2030 году (золото — 20 т, оловянный концентрат — 14-16 тыс. т). Ранее мы ожидали более стремительных темпов до 2024 года, чем сейчас. Вероятно, производство золота будет стагнировать до 2025 года, а производство оловянного концентрата будет расти в пределах 15-20% г/г.

Высокая доля золотого долга в общем долге компании

Золотые займы компании составляют 40-50% от всего долга. Таким образом, из-за переоценки долга компания в меньшей мере выигрывает от высоких цен на золото и высокого курса доллара к рублю, чем другие золотодобытчики.

Авто-репост. Читать в блоге >>>

Основной вывод

Мы не считаем акции компании Селигдар интересными к покупке на горизонте года из-за слабого денежного потока, слабого роста ...

Palmer_smartlabru, какая-то фантастически хреновая у них аналитика. сениор аналист, а даже из презенташки компании не может правильно циферку взять по структуре долга

Основной вывод

Мы не считаем акции компании Селигдар интересными к покупке на горизонте года из-за слабого денежного потока, слабого роста операционных показателей до 2025 г. (ранее мы ожидали более высоких темпов роста, чем сейчас), высокой доли хеджирования цен на золото.

t.me/InvestHeroes/4525 "Селигдар" Проведение заседания совета директоров и его повестка дня

"Селигдар" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия Председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 18....

Авто-репост. Читать в блоге >>>

Селигдар - факторы роста и падения акций

- Менеджмент явно заинтересован в росте капитализации (21.07.2020)

- Резкий рост капзатрат в 2022 году (08.05.2023)

- В 22 году сильно выросла себестоимость вслед за ростом материалов и большого роста расходов на оплату труда, при этом выручка не выросла (08.05.2023)

- Низкое содержание золота в руде, очень высокая cash cost себестоимость добычи унции, Оценочные полные издержки добычи (AISC) – $1367 за унцию (2П22). Признаки ещё большего уменьшения содержания золота в перерабатываемой руде в последнее время. (12.05.2023)

- Стремительно наращивают долг (ND/EBITDA=3). (28.01.2025)

Селигдар - описание компании

Холдинг «Селигдар» создан в 2008 г. на базе активов Артели старателей «Селигдар» и других золотодобывающих предприятий. Холдинг включает в себя следующие компании. ПАО «Селигдар» зарегистрировано по адресу: Республика Саха (Якутия), г. Алдан, улус Алданский, 26 Пикет, 12.Группа осуществляет свою деятельность на территории Российской Федерации. Производственные мощности Группы по добыче расположены в Республике Саха (Якутия), Республике Бурятия, Алтайском крае, Оренбургской области, Хабаровском крае и Чукотском автономном округе.

Золотой кластер

- ПАО «Селигдар»

- ОАО «Золото Селигдара»

- ООО «Рябиновое»

- АО «Лунное»

- ООО «А/С «Поиск»

- ООО «А/С «Сининда-1»

- ООО «Оренбургская Горная Компания"

- ООО «Евроарт»

Оловянный кластер

- ПАО «Русолово»

- ОАО «Оловянная рудная компания»

- ООО «Правоурмийское»

- ООО «АлданВзрывПром»

- ООО «Теплосервис»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций