| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 7 042,3 млрд |

| Опер.доход | 4 240,0 млрд |

| Прибыль | 1 707,0 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 4,1 |

| P/B | 0,8 |

| ЧПМ | 6,2% |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Сбербанк Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Сбербанк акции

ао: 311.79₽ -0.57%ап: 311.67₽ -0.63%

-

в 13.38 импульс в торпеду на 275 и на обед биржа во флет

ShtrenD, что-то не выходит «каменный цветок»)

Арсений Нестеров, если бы ты написал на две минуты позже то я бы тебе поверил, а ты в процесс внедрился, выскочка !!

ShtrenD,

То что я в воскресение тут излагал, то и получается

Это и есть ТА

Только один понедельник в пролёте, протоптались. Но это ещё больше укрепило понимание, что взлетят на этой неделе.

Но осторожность лучше эйфории

Хорошего по немногу

Любой профит могут в прах развеять за пару дней

Дмитрий, я и не спорю, токо точности не хватает!

Парни, вы лучше подскажите с какого уровня можно пробовать докупать? Откат какой-то следует ожидать, а то вверх и вверх.

Александр, фиксируй лонги и на забор, какие докупы, окстись!!!

ShtrenD, Я процентов на 80 зафиксил уже. Вот думаю держать остальное или тоже в кэш и ожидать откат.

Александр, у меня цель 180, как ты думаешь, стоит тебе держать?

в 13.38 импульс в торпеду на 275 и на обед биржа во флет

ShtrenD, что-то не выходит «каменный цветок»)

Арсений Нестеров, если бы ты написал на две минуты позже то я бы тебе поверил, а ты в процесс внедрился, выскочка !!

ShtrenD,

То что я в воскресение тут излагал, то и получается

Это и есть ТА

Только один понедельник в пролёте, протоптались. Но это ещё больше укрепило понимание, что взлетят на этой неделе.

Но осторожность лучше эйфории

Хорошего по немногу

Любой профит могут в прах развеять за пару дней

в 13.38 импульс в торпеду на 275 и на обед биржа во флет

ShtrenD, что-то не выходит «каменный цветок»)

Парни, вы лучше подскажите с какого уровня можно пробовать докупать? Откат какой-то следует ожидать, а то вверх и вверх.

Александр, фиксируй лонги и на забор, какие докупы, окстись!!!

ShtrenD, Я процентов на 80 зафиксил уже. Вот думаю держать остальное или тоже в кэш и ожидать откат.

Дурачек какой то пугалку на 30к коней возле 276 ставит и убирает в покупку. Чую ща раздача начнется

Andrey,

Дмитрий, у тебя феолетовая облоко на графике, это что?

ShtrenD,

Линия сопротивления. Это уровень выставленных на продажу бумаг

Дмитрий, эта линия со стаканом у тебя работает и отображается как фиолет на графике или ты её включаешь как дополнение?

ShtrenD,

Это индикатор. Он меняется, в зависимости, не стаьичен

Смиотри, пробили уровень сопротивления на Н12

Дп

Далее в боковик могут у тянуть на пол дня

Дмитрий, он у тебя показвает 277.27, а я жду 277.72

ShtrenD,

Значит. Все как в аптеке

😆🤳

След цель на D

Все кто в лонг там и останутся

Дурачек какой то пугалку на 30к коней возле 276 ставит и убирает в покупку. Чую ща раздача начнется

Andrey,

Дмитрий, у тебя феолетовая облоко на графике, это что?

ShtrenD,

Линия сопротивления. Это уровень выставленных на продажу бумаг

Дмитрий, эта линия со стаканом у тебя работает и отображается как фиолет на графике или ты её включаешь как дополнение?

ShtrenD,

Это индикатор. Он меняется, в зависимости, не стаьичен

Смиотри, пробили уровень сопротивления на Н12

Дп

Далее в боковик могут у тянуть на пол дня

Дмитрий, он у тебя показвает 277.27, а я жду 277.72

Дурачек какой то пугалку на 30к коней возле 276 ставит и убирает в покупку. Чую ща раздача начнется

Andrey,

Дмитрий, у тебя феолетовая облоко на графике, это что?

ShtrenD,

Линия сопротивления. Это уровень выставленных на продажу бумаг

Дмитрий, эта линия со стаканом у тебя работает и отображается как фиолет на графике или ты её включаешь как дополнение?

ShtrenD,

Это индикатор. Он меняется, в в зависимости от дня, не стаьичен

Смотри, пробили уровень сопротивления на Н12

Далее в боковик могут у тянуть на пол дня

Если геп снизу не закроют, лучше пока воздержаться от покупок

Рано или поздно, но закроют

Есть случаи, когда через 2 года бумага незакрытый геп закрыла. И ещё ниже улетела

Мы с рынком слились в экстазе (блог 38)

Мы с рынком слились в экстазе (блог 38)

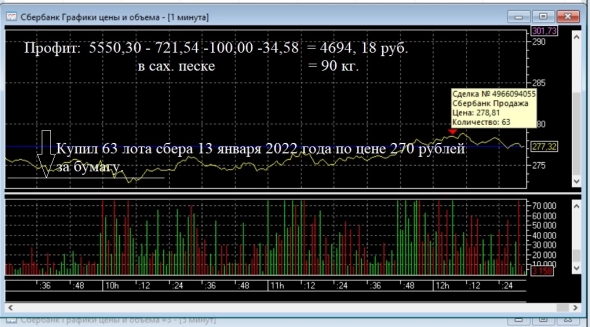

1. Да, пацаны да. Сегодня рынок не хочет меня отпускать без подарков. Не успел я написать предыдущий пост, как снова задудела труба. Это локальное оповещение по сделке. Сами смотрите скрин:

Еще раз от рынка получил деньги в размере 4694,18 рублей чистыми от продажи сбера. Или в сах. песке это 90 кг. Это хорошая добавка к пенсии пенсионеру.

2. Несмотря ни на что, постим котиков:

Авто-репост. Читать в блоге >>>

Дурачек какой то пугалку на 30к коней возле 276 ставит и убирает в покупку. Чую ща раздача начнется

Andrey,

Дмитрий, у тебя феолетовая облоко на графике, это что?

ShtrenD,

Линия сопротивления. Это уровень выставленных на продажу бумаг

Дмитрий, эта линия со стаканом у тебя работает и отображается как фиолет на графике или ты её включаешь как дополнение?

Подскажите какая разница должна быть между покупкой и продажей акций сбера с учетом комиссий брокера, что бы можно было выйти без потерь

Смирнов Николай, По сберу если плюс 1 руб сделка даёт, считается такая сделка практически не рентабельная, но все расходы по комиссиям перекроет с лихвой.

Gorik, Комиссии меньше рубля? Однако…

Рибонуклеаза, Первый раз попробовал продал заемные акции по 277 вот и думаю насколько они должны откатится что бы хотя бы не убыток

Смирнов Николай, По шорту совсем другой расклад и плюс к основным комиссиям, минусуют комиссию за каждый день по шорту, так же везде разный процент, примерно 14% годовых с суммы шорта до его закрытия.

Gorik, Благодарю!

Подскажите какая разница должна быть между покупкой и продажей акций сбера с учетом комиссий брокера, что бы можно было выйти без потерь

Смирнов Николай, По сберу если плюс 1 руб сделка даёт, считается такая сделка практически не рентабельная, но все расходы по комиссиям перекроет с лихвой.

Gorik, Комиссии меньше рубля? Однако…

Рибонуклеаза, Первый раз попробовал продал заемные акции по 277 вот и думаю насколько они должны откатится что бы хотя бы не убыток

Смирнов Николай, По шорту совсем другой расклад и плюс к основным комиссиям, минусуют комиссию за каждый день по шорту, так же везде разный процент, примерно 14% годовых с суммы шорта до его закрытия. Если шортил в течении одного дня, то-есть закроешь шорт в день его открытия, дополнительной комиссии не будет.

Подскажите какая разница должна быть между покупкой и продажей акций сбера с учетом комиссий брокера, что бы можно было выйти без потерь

Смирнов Николай, По сберу если плюс 1 руб сделка даёт, считается такая сделка практически не рентабельная, но все расходы по комиссиям перекроет с лихвой.

Gorik, Комиссии меньше рубля? Однако…

Рибонуклеаза, Не тормози, видимо не верно трактуешь, имею в виду 1 рубль по графику, а не общей прибыли.

Подскажите какая разница должна быть между покупкой и продажей акций сбера с учетом комиссий брокера, что бы можно было выйти без потерь

Смирнов Николай, По сберу если плюс 1 руб сделка даёт, считается такая сделка практически не рентабельная, но все расходы по комиссиям перекроет с лихвой.

Gorik, Комиссии меньше рубля? Однако…

Рибонуклеаза, Первый раз попробовал продал заемные акции по 277 вот и думаю насколько они должны откатится что бы хотя бы не убыток

Подскажите какая разница должна быть между покупкой и продажей акций сбера с учетом комиссий брокера, что бы можно было выйти без потерь

Смирнов Николай, По сберу если плюс 1 руб сделка даёт, считается такая сделка практически не рентабельная, но все расходы по комиссиям перекроет с лихвой.

Gorik, Комиссии меньше рубля? Однако…

Рибонуклеаза, 35 если цена изменилась то уже в +. если без репо. после 1млн в день оборота дели на 2, т.е. от 17копеек при текущей цене.

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций