| Число акций ао | 15 193 млн |

| Номинал ао | 0.656517 руб |

| Тикер ао |

|

| Капит-я | 640,9 млрд |

| Выручка | 1 239,0 млрд |

| EBITDA | 129,9 млрд |

| Прибыль | -22,1 млрд |

| Дивиденд ао | – |

| P/E | -29,0 |

| P/S | 0,5 |

| P/BV | 0,8 |

| EV/EBITDA | 9,9 |

| Див.доход ао | 0,0% |

| Русал Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Русал акции

-

МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 27 июня 2025 года....

Авто-репост. Читать в блоге >>> МК«ОК РУСАЛ» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

МК«ОК РУСАЛ» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

2. Содержание сообщения

Настоящее сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в ранее опубликованном сообщении.

Ссылка на ранее опубликованное сообщение, информация в котором изменяется (корректируется): "Решения общих собраний участников (акционеров)" (опубликовано 27....

Авто-репост. Читать в блоге >>> МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 26 июня 2025 года....

Авто-репост. Читать в блоге >>> МК«ОК РУСАЛ» Решения общих собраний участников (акционеров)

МК«ОК РУСАЛ» Решения общих собраний участников (акционеров)

2. Содержание сообщения

2.1. Вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): Годовое (очередное).

2.2. Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заседание, голосование на котором совмещается с заочным голосованием (c возможностью заполнения и направления бюллетеней для голосования в электронной форме)....

Авто-репост. Читать в блоге >>> Акционеры Русал приняли решение не выплачивать дивиденды по итогам 2024 года — Ъ

Акционеры Русал приняли решение не выплачивать дивиденды по итогам 2024 года — Ъ

Акционеры компании «Русал» приняли решение не выплачивать дивиденды по итогам 2024 года. Об этом говорится в сообщении компании на Гонконгской фондовой бирже.

За такое решение проголосовали 62,7473% акционеров, принявших участие в собрании, сказано в сообщении.

В последний раз «Русал» выплатил промежуточные дивиденды по итогам первого полугодия 2022 года. Всего было выплачено $302 млн.

Источник: www.kommersant.ru/doc/7835715?from=top_main_5

Авто-репост. Читать в блоге >>> Русал: Идеальный шторм

Русал: Идеальный шторм

В начале 2025 г. Русал попал в идеальный шторм, что отразилось в падении котировок компании до многолетних минимумов. С одной стороны, рост мирового предложения алюминия и непредсказуемые действия президента Трампа привели к снижению стоимости металла с 2 600-2 700 долл. до 2 400-2 500 долл. за т при параллельном удорожании глинозема. С другой стороны, в условиях неблагоприятной ценовой конъюнктуры и отсутствия дивидендов Норникеля Русал вынужден реализовывать рекордную инвестиционную программу и покупать новые глиноземные активы для усиления вертикальной интеграции. В то же время даже в столь непростых условиях мы ожидаем рост выручки и EBITDA компании по итогам 2025 г., в основном, благодаря распродаже избыточных запасов и отмене экспортных пошлин. Также мы считаем вполне вероятным возобновление дивидендных выплат Норникеля, приток которых улучшит финансовое положение Русала. Мы снижаем целевую цену для бумаг Русала до 42,8 руб. и оставляем в силе рекомендацию «Покупать».

Авто-репост. Читать в блоге >>> В Русале в 2025г отдают предпочтение рефинансированию долга в размере $3,8 млрд и новым проектам вместо выплаты дивидендов — Прайм

В Русале в 2025г отдают предпочтение рефинансированию долга в размере $3,8 млрд и новым проектам вместо выплаты дивидендов — Прайм

По словам представителей менеджмента, в «Русале» в 2025 году отдают предпочтение рефинансированию долга в размере 3,8 миллиарда долларов и новым проектам вместо выплаты дивидендов, от дивидендов за 2024 год также воздержались в «Эн+ Груп», рассказала Елена Кожухова из ИК «Велес капитал».

1prime.ru/20250626/rynok-858934964.html

Авто-репост. Читать в блоге >>>

Русал инвестирует в глиноземные производства для компенсации потерь поставок - председатель СД Бернард Зонневельд — ТАСС

Русал инвестирует в глиноземные производства для компенсации потерь поставок - председатель СД Бернард Зонневельд — ТАСС«Мы потеряли производство глинозема в Австралии из-за санкций, мы потеряли Николаевский глиноземный завод, который находится на Украине. Компания испытала шоковое сокращение поставок глинозема», - сообщил председатель совета директоров «Русала» Бернард Зонневельд в ходе годового собрания акционеров компании.

«Русал» приобрел долю в заводе Wenfeng (Hebei Wenfeng New Materials), он дает 1,4 млн тонн глинозема компании, а также инвестировал в завод Pioneer (Pioneer Aluminium Industries Limited) в Индии.

«Эти инвестиции обеспечивают стратегические поставки глинозема после потери поставок с QAL и НГЗ», — добавил глава совета директоров.

В марте 2025 года «Русал» сообщил, что договорился с группами компаний Pioneer и KCap о приобретении до 50% в управляющей глиноземным заводом в Индии Pioneer Aluminium Industries Limited. Ранее компания купила также 30% в капитале китайского производителя глинозема Hebei Wenfeng New Materials Co., Ltd, сумма сделки — $316 млн.

tass.ru/ekonomika/24361433

Авто-репост. Читать в блоге >>> Заводы Русала в январе-мае 2025 года увеличили экспорт алюминия по железной дороге на 32% г/г до 1,53 млн т

Заводы Русала в январе-мае 2025 года увеличили экспорт алюминия по железной дороге на 32% г/г до 1,53 млн тЗаводы «Русала» в январе-мае 2025 года увеличили экспорт алюминия по железной дороге на 32% по сравнению с аналогичным периодом прошлого года, до 1,53 млн тонн, следует из данных транспортной статистики.

Согласно этим данным, суммарный объем перевозок алюминия заводов «Русала» за пять месяцев 2025 года, включая отгрузку по РФ, был на 20% выше уровня 2023 года, составив 1,75 млн тонн. Перевозки алюминия внутри РФ упали на 27% за этот период, до 215 тыс. тонн.

lenta.profinansy.ru/news/4046309

Авто-репост. Читать в блоге >>> RTI Ltd, структура Русала, проиграла в суде острова Джерси дело о признании решения Лондонского арбитража, взыскавшего с нее €213,8 млн в пользу немецкого банка OWH SE — Ъ

RTI Ltd, структура Русала, проиграла в суде острова Джерси дело о признании решения Лондонского арбитража, взыскавшего с нее €213,8 млн в пользу немецкого банка OWH SE — ЪRTI Ltd, структура «Русала», проиграла в суде острова Джерси дело о признании решения Лондонского арбитража, взыскавшего с нее €213,8 млн в пользу немецкого банка OWH SE (ранее — VTB Bank Europe). Компания утверждала, что отказалась платить по валютным свопам из-за риска нарушения санкций против ВТБ. Однако суд решил, что RTI не проявила должной осмотрительности.

Суд указал: компания не предприняла достаточных действий для оценки правомерности перевода — например, не воспользовалась предложением провести расчет через спецсчет Deutsche Bundesbank. Кроме того, RTI не воспользовалась предусмотренным в договоре механизмом уведомления о невозможности исполнения.

Суд Джерси также отказался разморозить активы RTI и приостановить раскрытие информации о них, сочтя риск их сокрытия выше возможного ущерба компании.

Решение важно для компаний, ссылающихся на санкции как основание для неисполнения контрактов. Юристы отмечают, что суд применил тест «разумности опасений» и не признал добросовестность RTI.

Авто-репост. Читать в блоге >>> Обострение ситуации на Ближнем Востоке вызвало скачок цен на цветные металлы. Котировки алюминия на мировых биржах установили максимумы за почти три месяца, цены на медь и — за несколько недель — Ъ

Обострение ситуации на Ближнем Востоке вызвало скачок цен на цветные металлы. Котировки алюминия на мировых биржах установили максимумы за почти три месяца, цены на медь и — за несколько недель — ЪОбострение геополитической ситуации на Ближнем Востоке спровоцировало рост цен на цветные металлы. Алюминий на Лондонской бирже 23 июня подорожал на 1,53%, до $2,58 тыс. за тонну — максимум с конца марта. Медь и цинк также подорожали до максимумов за несколько недель: $9,76 тыс. и $2,68 тыс. за тонну соответственно.

Ключевым фактором роста цен стали опасения закрытия Ормузского пролива — стратегического маршрута экспорта металлов из стран Персидского залива, на которые приходится около 20% производства алюминия вне Китая. Также инвесторы учитывают рост цен на нефть и логистику, делающий выпуск алюминия и меди дороже.

Дополнительный импульс котировкам меди дали опасения о введении тарифов со стороны США, снижение запасов на биржах и возможные перебои поставок из Чили и Перу. Запасы меди на биржах уже обеспечивают менее трех дней потребления — против шести в 2023 году.

Иран, остающийся под угрозой новых санкций, является важным игроком: он произвел более 580 тыс. тонн алюминия за год, а также обладает 15 млн тонн запасов цинка и 2,6 млрд тонн меди.

Авто-репост. Читать в блоге >>>

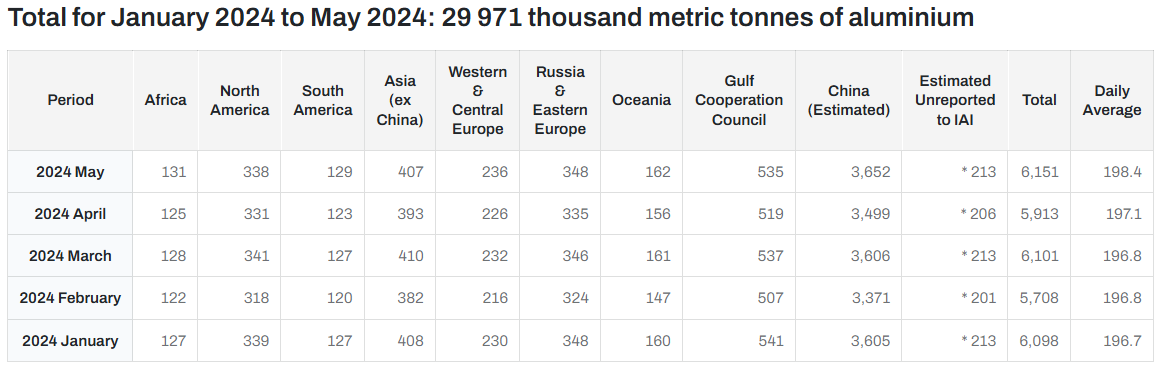

Производство алюминия:

МИР — 5 мес 2025г: 30,403 млн т (+1,5% г/г),

МИР — Май 2025г: 6,245 млн т (+0% г/г; +3,3% м/м).

Китай — 5 мес 2025г: 18,213 млн т (+2,7% г/г),

Китай — Май 2025г: 3,741 млн т (+2,5% г/г; +3,4% м/м).

Европа и Россия — 5 мес 2025г: 2,901 млн т (+2,1% г/г),

Европа и Россия — Май 2025г: 595 тыс т (+2,9% г/г; +3,2% м/м).

Содружество Персидского залива — 5 мес 2025г: 2,549 млн т (-3,5% г/г),

Содружество Персидского залива — Май 2025г: 521 тыс т (-2,6% г/г; -0% м/м). 🏭 Обзор по компании РУСАЛ #RUAL #обзор

🏭 Обзор по компании РУСАЛ #RUAL #обзор

Сектор: Металлургия и добывающая промышленность — Производство алюминияПоследний обзор по РУСАЛу делал 14 апреля, тогда акции стоили 33,5 ₽. я ожидал роста в район 38 ₽, от туда коррекции к 35, а после ждал роста, если будут хорошие новости по перемирию и тому подобному. Но этого не произошло. По факту акции росли до 36 ₽ 🎯 (ждал 38), от туда ушли в коррекцию, доходили до 29,34 ₽. Сейчас торгуемся по ~30. Давайте посмотрим, что ждать дальше от РУСАЛа.

Рынок не спит — и вам не придётся. Читайте свежие разборы и новости в моём телеграм-канале.

📈 Основные метрики

▪️ Капитализация: 5,82B$

▪️ P/E — 7.25

▪️ P/S — 0.48

▪️P/B — 0.52

▪️EPS — 4.14 ₽

▪️EBITDA — 117.09B р.

▪️EV/EBITDA — 8.19

ℹ️ По метрикам сейчас акции стоят на ~10% дешевле, чем в прошлом обзоре, отчета за 1кв2025 еще не выходило, посмотрим по новостям и графику, что нового.

Авто-репост. Читать в блоге >>> МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 20 июня 2025 года....

Авто-репост. Читать в блоге >>>

RayDalio, компания стоит меньше, чем в 2015 году, когда же уже эта инвестиционная стратегия даст свои плоды и создаст дополнительную стоимос...

Goha, никогда. Чего ждать от компании с рентабельностью 5-10% и падающим из года в год ROE. И это при том, что и цена алюминия растет все года, и доллар… Лайфак как быть, если засадили в позиции с плечами

Лайфак как быть, если засадили в позиции с плечами

Добрый вечер, трейдера!

Вы все знаете меня как честного искреннего человека. Никогда не обманывал по своим позициям, если прибыль, то так и писал, а если убытки, то тоже делился своими переживаниями. Ведь целых 10 лет в начале своей карьеры я не зарабатывал на бирже.

Потом наступил период, когда прошёл обучение и пошла масть, сумел заработать значительную для себя сумму.

Но вот проблема, не сумел справиться психологически, отошёл от правильных основ торговли.

И таким образом, в настоящий момент нахожусь в сложной ситуации, когда сам себя засадил в позиции с плечами.

И конечно же ищу выход, как улучшить своё положение.

Напомню, что три самые крупные позиции у меня это ВТБ, Русал и Сургут-преф.

Какие могут быть варианты? Ну самый кардинальный, который мне советуют: продай и торгуй по правильному. Но всё дело в том, что весь мой опыт говорил, что как только я продаю, то сразу та акция устремляется расти ракетой, и оказывается, что я буквально несколько дней, неделю не додержал и вышел. Поэтому сразу всё продать мне не подходит.

Авто-репост. Читать в блоге >>> МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 11 июня 2025 года....

Авто-репост. Читать в блоге >>>

Акционеры Великой Алюминиевой Компании РусАл получают ряд преимуществ от инвестиций в её акции. Компания демонстрирует стабильное финансовое...

RayDalio, компания стоит меньше, чем в 2015 году, когда же уже эта инвестиционная стратегия даст свои плоды и создаст дополнительную стоимость для акционеров? если смотреть от лица 2015 года, то будущее уже наступило…

Акционеры Великой Алюминиевой Компании РусАл получают ряд преимуществ от инвестиций в её акции. Компания демонстрирует стабильное финансовое положение, высокую рентабельность и уверенный рост выручки благодаря росту спроса на алюминий во всём мире. Инвесторы также ценят прозрачность отчетности и экологические инициативы предприятия, способствующие повышению стоимости акций в долгосрочной перспективе.

Акционеры Великой Алюминиевой Компании РусАл получают ряд преимуществ от инвестиций в её акции. Компания демонстрирует стабильное финансовое положение, высокую рентабельность и уверенный рост выручки благодаря росту спроса на алюминий во всём мире. Инвесторы также ценят прозрачность отчетности и экологические инициативы предприятия, способствующие повышению стоимости акций в долгосрочной перспективе.

Акционеры Великой Алюминиевой Компании РусАл поддерживают стратегию развития компании, предусматривающую направление прибыли на модернизацию производств и повышение операционной эффективности. Невыплата дивидендов позволяет аккумулировать средства для реализации крупных инвестиционных проектов, направленных на снижение издержек, улучшение качества продукции и укрепление позиций на международных рынках алюминия. Такой подход обеспечивает создание дополнительной стоимости для акционеров в будущем.

Кажется, есть что пошортить)Давно не выходил на связь. Возможно всем похрен)Итак, ставочку снизили, что же тогда происходит. А вот что на мо...

Ты есть грааль, Лукойл байбэчит Кажется, есть что пошортить)

Кажется, есть что пошортить)Давно не выходил на связь. Возможно всем похрен)

Итак, ставочку снизили, что же тогда происходит. А вот что на мой взгляд. Снижение ставки пророчили из каждого утюга, разумеется в лонги набилось уйма народа. После снижения ставки пошла фиксация, бритва продолжается. Да ещё и переговоры встали (что было и так ясно). В общем то какая разница куда идёт рынок, главное присоединиться)

Несколько идей есть по рынку в шорт. Я тут решился завести ТГ канал всё же ( t.me/graalest ), не знаю, пусть даже если 2-3 подписчика будет и то хорошо)) Вчера там скинул шорт BSPB, упал на 3,5%.

Авто-репост. Читать в блоге >>>

Русал - факторы роста и падения акций

- Если продать долю ГМК 27,8% про рынку и загасить долг, то EV/EBITDA Русала будет равен 0.1 (при цене акций Русала 40 руб и ГМК 24,000 руб) (14.12.2020)

- Самая низкая в мире себестоимость производства алюминия (25.12.2023)

- В 2021 году начали перестройку производственных корпусов всех комбинатов, которая закончится к 2030 году. Это приведет к росту капзатрат (30.08.2021)

- Мажоритарий (Дерипаска, Эн+) исторически не любит платить дивиденды (05.07.2022)

- Возможные проблемы с производством (глиноземные заводы в Украине, Ирландии) и сбытом (40% выручки в недружественных странах) (05.07.2022)

- Русал объявил на ПМЭФ-2023, что собирается построить глиноземный завод в Ленобласти за 400 млрд руб (18.06.2023)

- В 2023-2026 может быть слабый дивидендный поток от Норникеля (18.06.2023)

Русал - описание компании

Русал — крупнейший в мире производитель алюминия и один из крупнейших производителей глинозема. На Московской бирже акции представлены в виде акций иностранного эмитента (код RUAL).Сайт: www.rusal.ru/

Инвесторам: www.rusal.ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций