Всем добрый вечер!

Выкладываю анализ по Роснефть.

Текст под картинками.

Авто-репост. Читать в блоге >>>

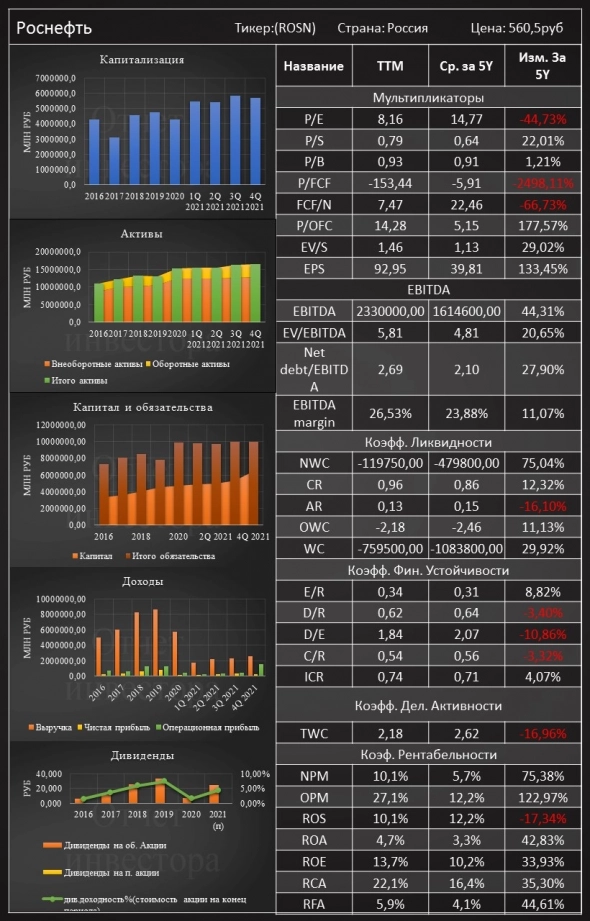

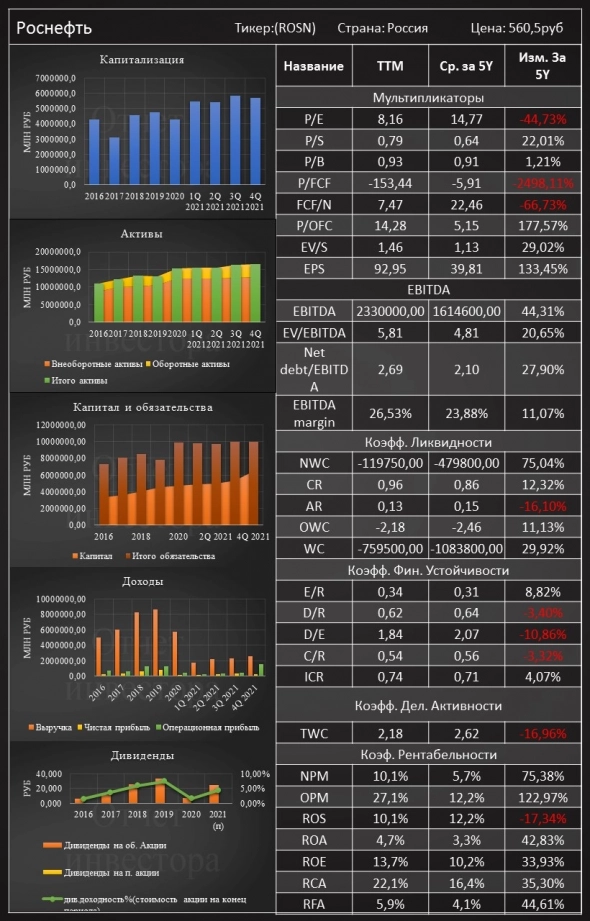

| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 695,4 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 10,8 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 2,0 |

| Див.доход ао | 5,9% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Всем добрый вечер!

Выкладываю анализ по Роснефть.

Текст под картинками.

— представитель компанииВ настоящее время менеджмент компании анализирует итоги программы и прорабатывает возможные сценарии ее дальнейшей реализации с учетом сложившейся рыночной конъюнктуры. Предложения будут представлены на рассмотрение совета директоров в ближайшее время. Информация о принятии соответствующих решений будет опубликована в установленном порядке

В ходе второго этапа программы Роснефть выкупила на открытом рынке порядка 81 млн акций на общую сумму $370 млн, тем самым «оказав поддержку котировкам в период рыночного падения 2020 года».

В «Роснефти» заявили, что прорабатывают варианты дальнейшего buyback — Экономика и бизнес — ТАСС (tass.ru)

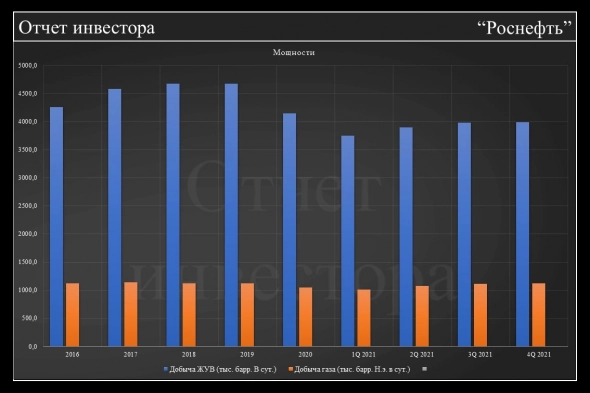

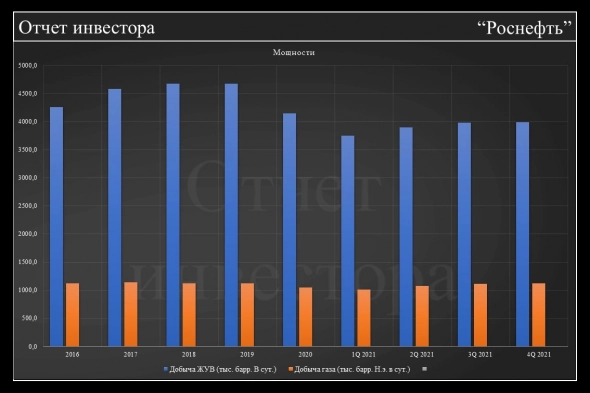

В 2024-2025 годах добыча газа «Роснефтью» может вырасти до 100 млрд кубометров — сообщил «ВТБ Капитал» по итогам встреч инвесторов с представителями компании в рамках форума «Россия зовет!».

Ключевыми поставщиками газа станут «Роспан» и Харампур.

«Роснефть» ожидает роста добычи нефти в компании на фоне смягчения ограничений по ОПЕК+, в январе показатель вырос на 1%

«Роснефть» ожидает роста добычи нефти в компании на фоне смягчения ограничений по ОПЕК+ — Экономика и бизнес — ТАСС (tass.ru)

«Роснефть» может достичь добычи газа в 100 млрд кубометров в год в 2024-2025 годах (interfax.ru)

Роснефть подтвердила прогноз по капитальным затратам на 1,2 трлн рублей ($16,2 млрд) на 2022 год — сообщает «ВТБ Капитал» по итогам встреч инвесторов с представителями компании в рамках форума «Россия зовет!».

Рост в годовом исчислении связан с расширением инвестиций проекта Vostok Oil, увеличением добычи газа и началом значительной модернизации НПЗ

Капитальные затраты на переработку, скорее всего, останутся повышенными в 2022−24 годах по сравнению с предыдущими годами благодаря механизму инвестиционной составляющей, предоставленному правительством.

«Роснефть» подтвердила прогноз по капзатратам в 1,2 трлн руб. на 2022 год (interfax.ru)

Денежные потоки в отчете Роснефти

Обычно у компании на стадии зрелости операционного денежного потока хватает и на финансирование инвест.деятельности и на возврат средств владельцем капитала (как собственного, так и заемного).

У Роснефти, по причинам набранных предоплат в худые для нефти годы от китайцев, слабый операционный денежный поток (фактический, а не скорректированный).

По факту опер.потока не хватает даже на инвест.деятельность (красным).

Распродажа активов (синим) — не от хорошей жизни.

Ведь нужно еще и дивы надо платить своим акционерам и акционерам дочек.

Необходимость предоплат еще пару лет минимум будет влиять на денежные потоки. А дальше долгий и упорный делеверидж.

Пока для себя не уверен о включении Роснефти в свой список наблюдения.

Тем более, что есть Газпром нефть с более сильным балансом и не менее амбициозным портфелем проектов.

Авто-репост. Читать в блоге >>>

C-Gull, если можно, поясните в двух словах:по причинам набранных предоплат в худые для нефти годы от китайцев… Необходимость предоплат еще пару лет.../— Откуда данные по предоплате? Какие условия? Есть ссылки?

Strelyanyj, см. примечание 34 в отчете МСФО.

«В течение 2013-2014 годов (еще в 2020 году — примечание мое) Компания подписала ряд долгосрочных контрактов на поставку нефти и нефтепродуктов, предусматривающих получение предоплаты. Суммарный минимальный объем будущих поставок по данным договорам изначально составлял примерно 400 млн тонн. Цена нефти и нефтепродуктов определяется на основе текущих рыночных котировок. Погашение предоплаты осуществляется путем физической поставки нефти и нефтепродуктов. Поставки нефти и нефтепродуктов в счет уменьшения полученных предоплат осуществляются с 2015 года. Компания рассматривает данные договоры в качестве контрактов, которые были заключены целью поставки товаров в рамках обычной деятельности.»

Кратко на 31.12.2021 было 1 384 млрд.руб. предоплат, к погашению в тек.году — 431 млрд.руб.

То есть 2022-2024 уйдет на погашение набранных предоплат при условии сохранения цен на нефть на уровне 2021 года.

Денежные потоки в отчете Роснефти

Обычно у компании на стадии зрелости операционного денежного потока хватает и на финансирование инвест.деятельности и на возврат средств владельцем капитала (как собственного, так и заемного).

У Роснефти, по причинам набранных предоплат в худые для нефти годы от китайцев, слабый операционный денежный поток (фактический, а не скорректированный).

По факту опер.потока не хватает даже на инвест.деятельность (красным).

Распродажа активов (синим) — не от хорошей жизни.

Ведь нужно еще и дивы надо платить своим акционерам и акционерам дочек.

Необходимость предоплат еще пару лет минимум будет влиять на денежные потоки. А дальше долгий и упорный делеверидж.

Пока для себя не уверен о включении Роснефти в свой список наблюдения.

Тем более, что есть Газпром нефть с более сильным балансом и не менее амбициозным портфелем проектов.

Авто-репост. Читать в блоге >>>

C-Gull, если можно, поясните в двух словах:по причинам набранных предоплат в худые для нефти годы от китайцев… Необходимость предоплат еще пару лет.../— Откуда данные по предоплате? Какие условия? Есть ссылки?

Роснефть нахлобучила акционеров в очередной раз…

Реакция рынка на отчетность спокойная. Акции торгуются на отрицательной территории вследствие общей негативной динамики. На фоне роста цены на нефть не исключаем пересмотра к повышению текущих целевых цен, консенсус прогноз в настоящее время находится на уровне 766 руб. на горизонте 12 мес.Ващенко Георгий

Роснефть нахлобучила акционеров в очередной раз…

Мы рассматриваем новость как несколько негативную для котировок, поскольку чистая прибыль оказалась ниже консенсус-прогноза. Дивиденд на акцию за 2П21 должен составить 23,6 руб. (+31% п/п), что предполагает текущую дивдоходность в 4,1%. Мы сохраняем наш рейтинг «Покупать» по акциям компании, отмечая, что признание обесценения носило разовый характер.Синара ИБ

Денежные потоки в отчете Роснефти

Обычно у компании на стадии зрелости операционного денежного потока хватает и на финансирование инвест.деятельности и на возврат средств владельцем капитала (как собственного, так и заемного).

У Роснефти, по причинам набранных предоплат в худые для нефти годы от китайцев, слабый операционный денежный поток (фактический, а не скорректированный).

По факту опер.потока не хватает даже на инвест.деятельность (красным).

Распродажа активов (синим) — не от хорошей жизни.

Ведь нужно еще и дивы надо платить своим акционерам и акционерам дочек.

Необходимость предоплат еще пару лет минимум будет влиять на денежные потоки. А дальше долгий и упорный делеверидж.

Пока для себя не уверен о включении Роснефти в свой список наблюдения.

Тем более, что есть Газпром нефть с более сильным балансом и не менее амбициозным портфелем проектов.

Авто-репост. Читать в блоге >>>

Что ж падает Роснефть — мало дивидендов по нынешним временам?

ОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.