«Я не думаю, что [дополнительные пошлины] заставят их полностью отказаться от российских поставок. Конечно, Индия и Китай учитывают риски, которые обусловлены высокими американскими пошлинами. Мнение администрации США имеет очень серьезное значение, но есть предел тому, что Индия и Китай могут сделать в плане сокращения импорта», — сказал аналитик на полях международной конференции Energy Markets Forum, которая прошла в Фуджейре.

По его словам, российские энергоресурсы стали «важной составляющей» для внутренних экономических процессов в Индии и Китае, поэтому замена российских поставок на более дорогие альтернативы может привести к росту инфляции в этих странах.

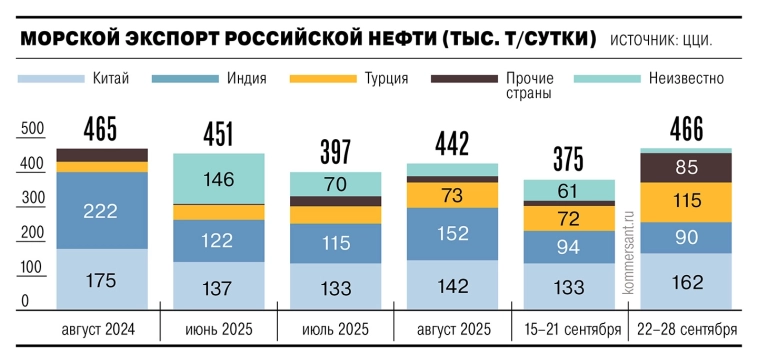

В конце августа США ввели дополнительные 25-процентные пошлины на товары из Индии. Таким образом, совокупная ставка для индийского импорта достигла 50%. Власти страны сочли эти меры несправедливыми и заявили о готовности продолжить закупки российской нефти. Министр нефти и природного газа Индии Хардип Пури подчеркнул, что поставки российской нефти способствовали сдерживанию роста мировых цен.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций