| Число акций ао | 489 504 млн |

| Номинал ао | 0.03 руб |

| Тикер ао |

|

| Капит-я | 108,5 млрд |

| Выручка | 98,2 млрд |

| EBITDA | – |

| Прибыль | 8,0 млрд |

| Дивиденд ао | – |

| P/E | 13,6 |

| P/S | 1,1 |

| P/BV | 1,8 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Росгосстрах Календарь Акционеров | |

| 22/02 Дата отсечки под собрание акционеров | |

| 19/03 Собрание акционеров рассмотрит увеличение уставного капитала компании на... | |

| Прошедшие события Добавить событие | |

Росгосстрах акции

-

СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 16....

Авто-репост. Читать в блоге >>> Акционеры Росгосстраха на собрании 19 марта рассмотрят вопрос об увеличении уставного капитала компании на 68% — с ₽14,6 млрд до ₽24,5 млрд — Ъ

Акционеры Росгосстраха на собрании 19 марта рассмотрят вопрос об увеличении уставного капитала компании на 68% — с ₽14,6 млрд до ₽24,5 млрд — ЪАкционеры «Росгосстраха» на собрании 19 марта рассмотрят вопрос об увеличении уставного капитала компании на 68% — с 14,6 млрд до 24,5 млрд руб. Повышение будет осуществлено за счет роста номинальной стоимости акций с 0,03 до 0,05 руб. Источником станут средства нераспределенной прибыли за 2022–2024 годы.

По данным компании, за последние годы страховщик накопил значительный финансовый результат. Нераспределенная прибыль за 2022–2024 годы составила 18 млрд руб. В 2022 году акционерам были выплачены дивиденды, после чего прибыль составила 4,7 млрд руб., а в последующие два года дивиденды не начислялись, что позволило увеличить объем накопленных средств.

В компании заявляют, что решение направлено на укрепление финансовой устойчивости и повышение доверия клиентов, прежде всего корпоративных. Размер уставного капитала часто является важным критерием при участии в тендерах и конкурсах, особенно по крупным рискам.

Эксперты подтверждают, что увеличение капитала может усилить позиции страховщика в конкурентной борьбе. Более высокий уровень собственного капитала расширяет возможности участия в масштабных проектах и повышает привлекательность компании для контрагентов.

Авто-репост. Читать в блоге >>> СК «Росгосстрах» Дата определения (фиксации) лиц, имеющих право на осуществление прав по ценным бумагам эмитента

СК «Росгосстрах» Дата определения (фиксации) лиц, имеющих право на осуществление прав по ценным бумагам эмитента

2. Содержание сообщения

2.1. Вид, категория (тип), серия (при наличии) и иные идентификационные признаки ценных бумаг эмитента, указанные в решении о выпуске таких ценных бумаг, в отношении которых устанавливается дата, на которую определяются (фиксируются) лица, имеющие право на осуществление прав по ним:

акции обыкновенные, государственный регистрационный номер выпуска (дополнительного выпуска) ценных бумаг и дата его государственной регистрации (идентификационный номер, присвоенный выпуску (дополнительному выпуску) ценных бумаг, и дата его присвоения):

1-03-10003-Z от 18 августа 2004 года, ISIN RU0008010855, CFI ESVXFR....

Авто-репост. Читать в блоге >>> СК «Росгосстрах» Созыв общего собрания участников (акционеров)

СК «Росгосстрах» Созыв общего собрания участников (акционеров)

2. Содержание сообщения

2.1. Вид общего собрания акционеров эмитента: внеочередное

2.2. Форма проведения общего собрания акционеров эмитента: заочное голосование

2.3. Дата, место, время проведения общего собрания акционеров эмитента, почтовый адрес, адрес электронной почты для направления заполненных бюллетеней для голосования, а если общее собрание акционеров проводится с возможностью заполнения электронной формы бюллетеней на сайте в сети "Интернет" - также адрес сайта в сети "Интернет", на котором заполняются электронные формы бюллетеней для голосования:

2....

Авто-репост. Читать в блоге >>> Убыточность в сегменте страхования от террористических актов и диверсий выросла в несколько раз в 2025 году — Ъ

Убыточность в сегменте страхования от террористических актов и диверсий выросла в несколько раз в 2025 году — Ъ

Убыточность в сегменте страхования от террористических актов и диверсий выросла в несколько раз в 2025 году и превысила 100%. Это уже привело к значительному увеличению тарифов.

«По нашим оценкам, прямые убытки в нефтегазовой отрасли от ударов БПЛА уже давно перевалили за 100 млрд руб., а вместе с потерей прибыли и косвенными убытками — более 1 трлн руб.»,— отмечает зам гендиректора страхового брокера Mains Евгений Боровиков.

Частота страховы выплат связана с атаками БПЛА на производственные предприятия + разного рода диверсии.

www.kommersant.ru/doc/8419196

Авто-репост. Читать в блоге >>> СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 06....

Авто-репост. Читать в блоге >>> Участники страхового рынка отмечают, что корпоративные клиенты впервые за несколько лет снижают лимиты и сокращают покрытие в имущественном страховании — Ъ

Участники страхового рынка отмечают, что корпоративные клиенты впервые за несколько лет снижают лимиты и сокращают покрытие в имущественном страховании — Ъ

Участники страхового рынка наблюдают стремление корпоративных клиентов снизить лимиты и сократить покрытие в случае имущественного страхования. По словам экспертов, такая ситуация наблюдается впервые за несколько лет. Во многом она продиктована повышением цен на страховые услуги и в том числе связана с повышенными выплатами в прошлом году. Такое поведение клиентов может привести к обострению конкуренции и пересмотру политики вознаграждения агентов и брокеров.

Подробнее: www.kommersant.ru/doc/8399694?tg

Авто-репост. Читать в блоге >>> СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 27....

Авто-репост. Читать в блоге >>> Рост страхового рынка - мировая тенденция, но российский рынок растёт значительнее — исследование НРА

Рост страхового рынка - мировая тенденция, но российский рынок растёт значительнее — исследование НРА

НРА опубликовала исследование страхового рынка за 2024 год.

Анализ построен на информации из декабрьского отчета Международной ассоциации страховых надзоров (IAIS) по итогам 2024 года по страховым компаниям 58 юрисдикций, в совокупности собравших более 90% мировых страховых премий[1]. Дополнительно проанализирована статистика европейской части (данные EIOPA по 30 странам).

- Агентство отмечает, что российский страховой рынок успешно интегрируется в новые глобальные тренды (цифровизация, параметрическое страхование, ИИ), при этом развивается по собственной траектории под воздействием внутренних регуляторных и экономических факторов.

- Масштабы российского страхового рынка сопоставимы с показателями ведущих мировых стран, при этом темпы роста значительно превосходят мировые уровни.

Рост страхового рынка – мировая тенденция, но российский рынок вырос значительнее. Общий объем активов страховых организаций юрисдикций, представленных в отчете IAIS, по итогам 2024 года увеличился на 3,0% до 42 трлн долларов (4 271 трлн руб. согласно расчетам НРА по курсу ЦБ РФ на 31.12.2024), общий объем обязательств увеличился на 4,4% до 37 трлн долларов (3 762 трлн руб.). При этом рост активов и обязательств российского страхового рынка составил 20,3% и 21,0% соответственно;

Авто-репост. Читать в блоге >>> СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 21....

Авто-репост. Читать в блоге >>> Страховые компании переживают бум запуска продуктов по подписке — Ъ

Страховые компании переживают бум запуска продуктов по подписке — Ъ

Страховые компании переживают бум запуска продуктов по подписке, следует из опроса “Ъ” крупных игроков рынка.

Договор страхования по подписке заключается, как правило, на год, как и обычный полис, однако вместо одноразового платежа клиент платит каждый месяц — в моменте полис дешевле, однако в пересчете на год становится дороже. Переплата может составить 10–20%.

По оценкам гендиректора агентства «Бизнесдром» Павла Самиева, доля страхования по подписке в страховании имущества выросла с 1–2% на старте до примерно 10%.

В июле этого года «Ренессанс Страхование» запустило продажу по подписке полисов ОСАГО и каско.

По словам страховщиков,новый формат выгоден для бизнеса. В отличие от традиционных разовых продуктов подписка позволяет поддерживать постоянный контакт с клиентом, предлагая ему дополнительные услуги и обновления на протяжении всего периода действия контракта.

www.kommersant.ru/doc/8313294?tg

Авто-репост. Читать в блоге >>> Страховые компании завершили переход на МСФО-17. С 2026 г начнут публиковать отчетность по новым правилам. Переход вызвал заметные изменения в капитале и прибыли, в некоторых случаях рост превысил 10%

Страховые компании завершили переход на МСФО-17. С 2026 г начнут публиковать отчетность по новым правилам. Переход вызвал заметные изменения в капитале и прибыли, в некоторых случаях рост превысил 10%

В результате перехода на новый стандарт финансовой отчетности МСФО-17 (действует с января 2025 года) страховые компании зафиксировали заметные изменения в ключевых показателях — капитале и прибыли. В ряде случаев рост превысил 10%. Однако новые требования меняют и всю структуру учета в страховых компаниях: запрещают взаимозачет прибыльных и убыточных портфелей, а также между портфелями разных лет, и т. д. Это ведет к изменению продуктовой линейки и тарифной политики участников рынка.

Подробнее: www.kommersant.ru/doc/8294593?tg

Авто-репост. Читать в блоге >>> ВТБ испытывает трудности с продажей своего суперактива Росгосстрах, всему виной Банк России

ВТБ испытывает трудности с продажей своего суперактива Росгосстрах, всему виной Банк РоссииПотенциальные покупатели «Росгосстраха» испытывают трудности с финансированием сделки, пока не смогли получить согласование Банка России, заявил первый зампред правления ВТБ Дмитрий Пьянов.

«Это супер актив, по которому нет никакой внешней причины ускоренно его продавать. Есть интересанты, но у интересантов в этот период высокой ключевой ставки есть проблемы с поиском финансирования. И плюс такого рода продажи одобряются Банком России. Мы не можем, по сути, предложить любого с улицы покупателя, нам нужно получить согласование Банка России. Вот сейчас два потенциальных покупателя не справились с этим комплексом задач, и скорее всего до конца года продажи не будет. Будет ли она в 2026 году? Посмотрим. Но правда в том, что пока высокая ключевая ставка, этот актив генерит достаточный возврат на капитал и имеет вклад в ту прибыль, которую мы показываем по 2025 году и планируем в 2026 году. Мы, например, в бизнес-план 2026 года тоже не ставим „Росгосстрах“ по принципу осторожности в продажу, предполагая, что такие переговоры будут идти долго и с неопределенным результатом, — отметил Дмитрий Пьянов.

Авто-репост. Читать в блоге >>> ВТБ продолжит работу над сделкой по продаже "Росгосстраха" в 2026 году

ВТБ продолжит работу над сделкой по продаже "Росгосстраха" в 2026 годуВТБ отложил продажу “Росгосстраха” на следующий год. Андрей Костин объясняет паузу простой логикой. Актив прибыльный, его стоимость растет, а потому отсутствует давление завершить сделку любой ценой.

Банк и без того загружен проектами, при этом имеет косвенное присутствие в страховании через долю в СОГАЗе, что снижает стратегическую необходимость владеть собственным страховщиком.

По словам Костина, к активу есть интерес, но рынок живет в условиях дефицита ликвидности. Покупатели готовы обсуждать параметры, но финансовые возможности пока не совпадают с ожиданиями продавца.

Это типичная ситуация для сегмента M&A конца 2025 года, когда стоимость качественных активов растет быстрее, чем доступные деньги. ВТБ выбирает выжидательную тактику, рассчитывая получить лучшую цену в 2026 году.

Для рынка сигнал умеренно позитивный. Отложенная сделка не создает риска для капитала, банк получает доход от «Росгосстраха», а возможная продажа может высвободить капитал и снизить сложность структуры. Акции ВТБ в этом году растут на фоне высокой доходности сектора и снижения восприятия рисков.

Авто-репост. Читать в блоге >>> Глава ВТБ Костин: Сделка по продаже Росгосстраха в этом году не состоится, выкупом доли ВТБ в Пулково интересуются 2 компании — Интерфакс

Глава ВТБ Костин: Сделка по продаже Росгосстраха в этом году не состоится, выкупом доли ВТБ в Пулково интересуются 2 компании — Интерфакс«Сделка по продаже Росгосстраха в этом году не состоится. Спрос есть, интерес есть, денег нет»

«Известные всем товарищи, которые владеют уже достаточным количеством аэропортов»

Ранее покупкой РГС интересовался Балтийский лизинг. Сделка забуксовала после вмешательства регулятора, и в этот момент появился еще один потенциальный покупатель.

Акции сегодня падают на -0,48% и вчера также снизились на -2,20%, несмотря на боковик по рынку. Внутрикорпоративные повестки начали влиять на ценообразование.

Коллеги, приглашаю на свой канал для погружения в инвестиции через призму IT и цифровизацию бизнеса, где еще больше актуальных новостей и моих разборов — https://t.me/+-a0sqZD702Y5MDQy

Авто-репост. Читать в блоге >>> Глава ВТБ Костин: Сделка по продаже Росгосстраха в этом году не состоится, выкупом доли ВТБ в Пулково интересуются 2 компании — Интерфакс

Глава ВТБ Костин: Сделка по продаже Росгосстраха в этом году не состоится, выкупом доли ВТБ в Пулково интересуются 2 компании — Интерфакс

Глава ВТБ Костин:

- Сделка по продаже Росгосстраха в этом году не состоится: «Сделка по продаже Росгосстраха в этом году не состоится. Спрос есть, интерес есть, денег нет»

- Выкупом доли ВТБ в Пулково интересуются 2 компании: «известные всем товарищи, которые владеют уже достаточным количеством аэропортов»

www.interfax.ru/business/1061000

www.interfax.ru/business/1060996

Авто-репост. Читать в блоге >>>

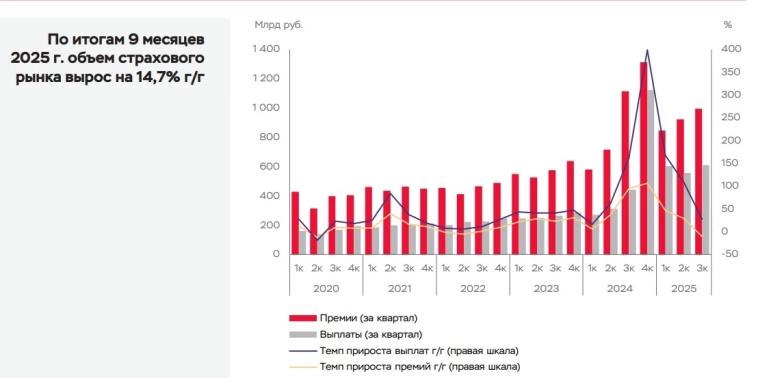

Общие сборы российских страховщиков за 9 мес. 2025 г. увеличились на 14,7% г/г и составили 2,76 трлн руб. Общие выплаты выросли на 72,3%, до 1,77 трлн руб — ЦБ

Общие сборы российских страховщиков за 9 мес. 2025 г. увеличились на 14,7% г/г и составили 2,76 трлн руб. Общие выплаты выросли на 72,3%, до 1,77 трлн руб — ЦБОбщие сборы российских страховщиков за 9 месяцев 2025 года увеличились на 14,7% к уровню аналогичного периода прошлого года и составили 2,76 трлн рублей, согласно данным Банка России.

Общие выплаты выросли на 72,3%, до 1,77 трлн рублей.

Основным драйвером роста премий стало инвестиционное страхование жизни (ИСЖ). Премии по этому виду страхования выросли почти в 2 раза (или на 293,7 млрд рублей), до 607,7 млрд рублей.

cbr.ru/analytics/insurance/overview_insurers/#a_85436

Авто-репост. Читать в блоге >>> Тарифный коридор по ОСАГО с 9 декабря расширяется на 15% в обе стороны для всех видов транспорта, кроме мотоциклов, для которых границы сдвигаются на 40% — Банк России

Тарифный коридор по ОСАГО с 9 декабря расширяется на 15% в обе стороны для всех видов транспорта, кроме мотоциклов, для которых границы сдвигаются на 40% — Банк РоссииС 9 декабря 2025 года тарифный коридор по ОСАГО расширяется на 15% в обе стороны для всех видов транспорта, кроме мотоциклов, для которых границы сдвигаются на 40%. Это предусмотрено указанием Банка России.

Для обычных автовладельцев, которые оформляют страховку на используемые в личных целях легковые машины, тарифный коридор не менялся более 3 лет (с сентября 2022 года). За это время средняя выплата по ОСАГО выросла в 1,5 раза. Только за 9 месяцев 2025 года она увеличилась на 16% по сравнению с аналогичным периодом прошлого года. При этом средняя стоимость полиса ОСАГО по итогам января – сентября этого года, напротив, снизилась на 4%.

Указание регулятора также актуализирует значения территориального коэффициента (КТ). Он снижается для 20 территорий и повышается для 28. Среди последних наиболее сильное увеличение КТ (вдвое) предусмотрено для пяти территорий Новосибирской области и трех территорий Республики Ингушетия. В этих двух субъектах последние 5 лет сохраняется высокий уровень рисков недобросовестных действий в ОСАГО.

Авто-репост. Читать в блоге >>> В правовой стране страхуются от беззакония!!! Что ещё лучше можно придумать. Надо тогда начинать продавать полисы от: произвола, беспредела, бюрократии, рэкета. В шикарное время мы живем!!!

В правовой стране страхуются от беззакония!!! Что ещё лучше можно придумать. Надо тогда начинать продавать полисы от: произвола, беспредела, бюрократии, рэкета. В шикарное время мы живем!!! Страховщики фиксируют рост спроса покупателей квартир на полисы, покрывающие риск утраты собственности — РБК

Страховщики фиксируют рост спроса покупателей квартир на полисы, покрывающие риск утраты собственности — РБК

Страховщики фиксируют рост спроса покупателей квартир на полисы, покрывающие риск утраты собственности. Ряд участников рынка связывает это с «кейсом Долиной» и случаями разворота сделок, совершенных под влиянием мошенников.

В защиту покупателей стали активнее включаться и банки, если сделка предполагает ипотеку, выяснил РБК. Некоторые из них теперь создают дополнительные условия для продавцов.

В октябре 2025 года продажи полисов титульного страхования выросли в 1,5 раза по сравнению с аналогичным периодом 2024 года, подсчитал финансовый маркетплейс «Сравни».

Само по себе страхование титула не снижает риск потери права собственности — продавец может попытаться оспорить сделку, но если риск реализуется и суд признает продажу недействительной, то покупатель недвижимости и страховки может обратиться в страховую компанию за возмещением.

pro.rbc.ru/demo/692595569a79470863c4b910?utm_source=telegram&utm_medium=messenger&utm_campaign=rbc_news&utm_content=692595569a79470863c4b910

Авто-репост. Читать в блоге >>> Страховые компании стали главной целью хакеров в 2025 году — Ъ

Страховые компании стали главной целью хакеров в 2025 году — ЪПо итогам первых десяти месяцев 2025 года доля участников страхового рынка в утечках финансовых компаний увеличилась на 3-4 процентных пункта (п.п.) и превысила 20%. Это максимальное значение за прошедшие четыре года.

Как сообщили «Ъ» эксперты интегратора «Информзащита», у банков аналогичный показатель с начала года снизился на 5-8 п.п. Число утечек из страховых компаний выросло примерно на 40% год к году.

Страховщики могут быть мишенями для атак из-за того, что они аккумулируют многочисленные данные о клиентах, включая сведения о состоянии имущества и медицинскую информацию.

www.kommersant.ru/doc/8228729

www.kommersant.ru/doc/8228607

Авто-репост. Читать в блоге >>> Росгосстрах запустил в ряде регионов РФ пилотный проект, предполагающий обязательный ремонт автомобиля вместо денежных выплат после сомнительных ДТП — РИА Новости

Росгосстрах запустил в ряде регионов РФ пилотный проект, предполагающий обязательный ремонт автомобиля вместо денежных выплат после сомнительных ДТП — РИА Новости

Росгосстрах" запустил в ряде регионов РФ пилотный проект, предполагающий обязательный ремонт автомобиля вместо денежных выплат после сомнительных ДТП, и теперь планирует масштабировать этот опыт на другие территории с высокими убытками по ОСАГО, сообщил руководитель блока «Урегулирование убытков» «Росгосстраха» Арман Гаспарян.«Эффективным инструментом противодействия мошенникам может быть лишение их главного стимула — возможности получить у страховой компании живые деньги», — рассказал Гаспарян.

По его словам, компания даже готова оплатить услуги по эвакуации поврежденной машины в соседний регион, где есть нужная станция техобслуживания.

1prime.ru/20251120/rosgosstrah-864736202.html

Авто-репост. Читать в блоге >>> СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 19....

Авто-репост. Читать в блоге >>> СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

СК «Росгосстрах» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 12....

Авто-репост. Читать в блоге >>> Госдума приняла в первом чтении законопроект о штрафах за отсутствие ОСАГО: максимум один штраф в сутки

Госдума приняла в первом чтении законопроект о штрафах за отсутствие ОСАГО: максимум один штраф в сутки

Законопроект дополняет статью 12.37 Кодекса Российской Федерации об административных правонарушениях (КоАП) примечанием о том, что собственник (владелец) транспортного средства в случае, если неисполнение обязанности по страхованию гражданской ответственности владельцев транспортных средств было зафиксировано работающими в автоматическом режиме специальными техническими средствами, имеющими функции фото- и киносъемки, видеозаписи, или средствами фото- и киносъемки, видеозаписи два и более раза в течение суток применительно к такому транспортному средству после момента первой фиксации такого административного правонарушения, не привлекается к административной ответственности за второй и последующие случаи в течение суток, когда такое административное правонарушение было зафиксировано.

«Страховое сообщество поддерживает эту инициативу, которая позволит выявить не просто случайных нарушителей, а автовладельцев, систематически игнорирующих положения закона об ОСАГО», — отметил президент РСА Евгений Уфимцев.

Авто-репост. Читать в блоге >>>

Росгосстрах - факторы роста и падения акций

Росгосстрах - описание компании

Крупнейшая страховая компания России. На Московской бирже торгуется под тикером RGSS.Сайт Росгосстраха: www.rgs.ru/

раздел для инвесторов: http://www.rgs.ru/about/investors/oao/index.wbp

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций