| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 828,0 млрд |

| Выручка | 578,5 млрд |

| EBITDA | 218,9 млрд |

| Прибыль | 116,7 млрд |

| Дивиденд ао | 561 |

| P/E | 7,1 |

| P/S | 1,4 |

| P/BV | 3,8 |

| EV/EBITDA | 4,9 |

| Див.доход ао | 8,8% |

| ФосАгро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФосАгро акции

-

Ветка Палестины, в то что ее скидывают при позитиве и перекладываются в «мирняк».

bondarka, при чём тут это?

Цена акции меняется в результате активных покупок или продаж трейдерами, такими как ты и я. Хочешь, чтобы цена поднималась — покупай акцию по рыночной цене.

А зачем другие будут покупать сейчас?

Размер дивиденда не привлекательный. Капекс до 2030 года большой. Отношение долга к ебитде растёт и угрожает понизить размер дивидендов ещё ниже согласно дивполитике. Компания разрабатывает новые месторождения, на что тратит много денег.

Что есть рыночная цена? Отражение балансовой стоимости компании, делённое на количество акций, в глазах трейдеров и с учётом возможного развития компании в будущем.

Что видим? Балансовая цена понизилась, количество акций не изменилось. Так с какого полового члена трейдеры будут покупать акцию так, чтобы цена начала двигаться к 7000 ???

Доступно объяснил? А эту информацию ты доложен знать как трейдер, прежде чем начать заниматься трейдингом.

Хочешь прибыли от этой акции — покупай сейчас, накапливай позицию в течение 2025-2028 годов и, при появлении новостей о том, что новые разработки начали приносить доход (отразится в отчётах), и цена акции вырастет и размер дивидендов увеличится.

По следам отчетов — Рени, Вуш, ФосАгро, Совкомбанк

По следам отчетов — Рени, Вуш, ФосАгро, Совкомбанк

На рынке продолжается сезон отчетов, а значит пришло время для очередного экспресс-обзора.

Как и в прошлых частях, в моем обзоре будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Все-таки многие эти компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, поехали! :)

🛴 Вуш — «без оценки». Делала ставку на заемный капитал, и высокий «ключ» ее просто убил. Только взгляните на результаты — выручка упала на 13%, а прибыль рухнула в 3,6 раза. При этом число самокатов выросло, но поездок стало меньше на 3%.

Денежный поток ушел в минус на 1,3 миллиарда, а впереди два холодных квартала. Уровень долга вырос до ND/EBITDA = 3,9х, а к концу года будет 5х. Остается лишь продать себя кому-то из конкурентов, потому что новых кредитов с такими вводными не дадут.

🍗 Черкизово — «слабая троечка». Ситуация чуть исправилась — выручка выросла на 14%, а прибыль — на 24%. Этого удалось достичь благодаря росту цен на курицу (+13%) и свинину (+18,8%), а так же снижению капзатрат на 31% (скажется в будущем).

Авто-репост. Читать в блоге >>> РОССИЯ-ФОСАГРО-АКЦИИ-РЕКОМЕНДАЦИИ

РОССИЯ-ФОСАГРО-АКЦИИ-РЕКОМЕНДАЦИИ

27.11.2025 17:07:50

«Т-Инвестиции» понизили оценку акций ФосАгро на 5%, сохранив рекомендацию «покупать»

Москва. 27 ноября. ИНТЕРФАКС — «Т-Инвестиции» понизили прогнозную стоимость акций «ФосАгро» на 5%, до 8000 рублей за штуку, сообщается в обзоре брокера.

Как отмечают аналитики, основная причина пересмотра оценки бумаг — ожидания более высоких цен на ключевое сырье для производства фосфорных удобрений: серу и аммиак.

Рекомендация «покупать» для акций компании между тем была подтверждена: эксперты прогнозируют ослабление рубля в следующем году и сохранение высоких котировок удобрений.

«На наш взгляд, акции „ФосАгро“ по-прежнему интересны в долгосрочной перспективе как ставка на потенциальное ослабление рубля. На следующий год мы ожидаем средний курс на уровне около 94 руб./$1», — пишут они.

Текущая стоимость акций «ФосАгро» составляет порядка 6554 рублей за штуку. Российские индексы синхронно движутся вниз

Российские индексы синхронно движутся внизТорги 26 ноября на российских фондовых площадках стартовали в минусе. К 12:30 мск индексы Мосбиржи и РТС теряли по 0,61%, торгуясь на отметках 2670 и 1065 пунктов соответственно, а индекс голубых фишек опускался на 0,65%.

В лидеры роста вышли Транснефть (ап: +1,33%), МТС (+0,69%) и Аэрофлот (+0,56%) и ФосАгро (+0,40%). В лидерах снижения оказались Мечел (ап: -1,72%), Сегежа Групп (-1,53%), Совкомфлот (-1,49%) и Татнефть (-1,19%).

Привилегированные акции Транснефти растут на фоне сообщения о возобновлении отгрузки нефти на морском терминале в Новороссийске после атак БПЛА.

Котировки ФосАгро позитивно реагируют на статистику, зафиксировавшую с января по сентябрь рост экспорта удобрений из России на 8% г/г, до 33,7 млн тонн, при увеличении объемов производства на 4% г/г, до 48,9 млн тонн. Это позволяет рассчитывать на улучшение финансовых результатов компании.

Бумаги Мечела дешевеют на фоне заявления губернатора Кемеровской области Ильи Середюка о том, что 75% угольных предприятий региона работают с отрицательной рентабельностью на фоне очень низких мировых цен на уголь.

Авто-репост. Читать в блоге >>> 🌾 Фосагро. Траектория стабильного роста

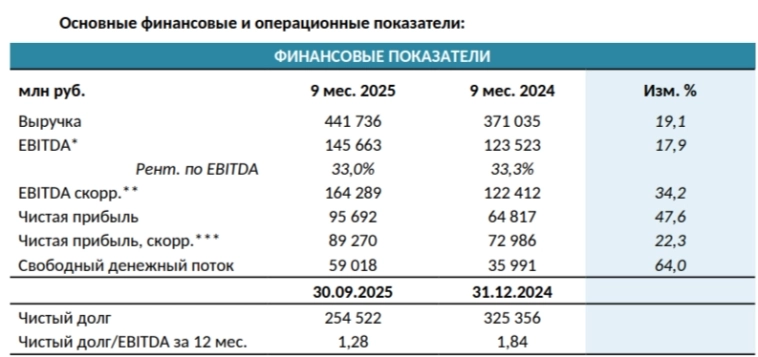

🌾 Фосагро. Траектория стабильного ростаСегодня под нашим прицелом российский производитель удобрений ФосАгро и его финансовые результаты по итогам 9 месяцев 2025 года. Традиционно, к ключевым моментам:

— Выручка: 441,7 млрд руб (+19,1% г/г)

— EBITDA: 145,6 млрд руб (+17,9% г/г)

— Операционная прибыль: 115,3 млрд руб (+20,6% г/г)

— Чистая прибыль: 95,7 млрд руб (+47,6% г/г)Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 выручка увеличилась на 19,1% г/г — до 441,7 млрд руб. на фоне роста объема производства и реализации фосфорных и азотных удобрений на отечественном и зарубежных рынках. В то же время EBITDA прибавила 17,9% г/г — до 145,6 млрд руб. за счёт роста объемов цен и реализации продукции, а чистая прибыль выросла на 47,6% г/г и составила 95,7 млрд руб.

*Если скорректировать EBITDA на эффект неденежных курсовых разниц, то в отчетном периоде показатель вырос на 34,2% г/г.

— продажи удобрений за 9М2025 выросли на 2,9% г/г.

— объем производства агрохим. продукции вырос на 4,3% г/г.

Авто-репост. Читать в блоге >>> ⚡️Отчет Фосагро за 9 месяцев 2025 года. Где дивиденды?

⚡️Отчет Фосагро за 9 месяцев 2025 года. Где дивиденды?

📊20 ноября компания опубликовала операционные и финансовые результаты за рассматриваемый период:

🔹производство агрохимической продукции выросло на 4,3% (до 9,2 млн тонн). Прирост пришелся на фосфорсодержащие удобрения и кормовые фосфаты на 5,5% (до 7 млн тонн).

На рынках азотных и фосфорных удобрений сохранялся повышательный ценовой тренд под воздействием развития сезонного спроса на ключевых экспортных направлениях в Южной Азии (Индия), Центральной и Южной Америки.

🔹общие продажи агрохимической продукции выросли на 2,9% (до 9,4 млн тонн).

🔹выручка увеличилась на 19% (с 371 до 441 млрд руб), в связи с ростом объемов производства и реализации фосфорных и азотных удобрений на российском и международных рынках.

🔹чистая прибыль выросла на 47% (с 64 до 95 млрд руб), при этом скорректированная чистая прибыль без учета курсовых разниц, подросла только на 22% (с 73 до 89 млрд руб).

🔹свободный денежный поток увеличился на 64% (с 36 до 59 млрд руб), в связи с ростом прибыли от операционной деятельности.

Авто-репост. Читать в блоге >>>

Единственная акция из всех на бирже, которая ниже со дня объявления переговорах. Отчёт не помог, видать кто то крупный скидывает большой пак...

bondarka, чё за бред

ФосАгро отчиталась за III кв. 2025 г. — компания рефинансирует свой долг, FCF снизился до 2,5 млрд руб. Рекомендаций по дивидендам нет.

ФосАгро отчиталась за III кв. 2025 г. — компания рефинансирует свой долг, FCF снизился до 2,5 млрд руб. Рекомендаций по дивидендам нет.

🌾 ФосАгро опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Компания продолжает снижать долговую нагрузку, сокращает CAPEX, но FCF это не помогло и рекомендаций по дивидендам нет. Отмена экспортных пошлин и прошлые инвестиции уже приносят плоды, даже на фоне укрепления ₽:⏺ Выручка: III кв. 143,2₽ млрд (+10,6% г/г), 9 м. 441,7₽ млрд (+19,1% г/г)

⏺ EBITDA: III кв. 51,1₽ млрд (+4,5% г/г), 9 м. 145,7₽ млрд (+17,9% г/г)

⏺ Чистая прибыль: III кв. 20,2₽ млрд (+77,6% г/г), 9 м. 95,7₽ млрд (+47,6% г/г)💬 Операционные результаты за 9 месяцев: производство агрохимической продукции выросло до 9,2 млн тонн (+4,3% г/г). Основной прирост пришёлся на увеличение производства фосфорных удобрений и кормовых фосфатов — 7 млн тонн (+,5,5% г/г). Случилось перераспределение в пользу тройных удобрений (DAP — +47,2%, NPK — +11,2%, MCP — +24,7%, такие результаты были достигнуты благодаря комплексу в Балакове). Продажи продукции увеличились до 9,4 млн тонн (+2,9% г/г).

Авто-репост. Читать в блоге >>> Экспорт удобрений из России в январе–сентябре 2025 года увеличился на 8% г/г и достиг 33,7 млн т. Производство за этот период выросло на 4% г/г – до 48,9 млн т — Ведомости

Экспорт удобрений из России в январе–сентябре 2025 года увеличился на 8% г/г и достиг 33,7 млн т. Производство за этот период выросло на 4% г/г – до 48,9 млн т — ВедомостиЭкспорт удобрений из России в январе–сентябре 2025 года увеличился на 8% и достиг 33,7 млн т, сообщила РАПУ. Производство за этот период выросло на 4% – до 48,9 млн т. По данным MMI, экспорт составил 33,9 млн т, при этом увеличились поставки всех основных видов удобрений.

Наиболее заметно вырос экспорт карбамида — на 12% год к году до 8 млн т. Поставки хлористого калия увеличились на 4% до 10,2 млн т, сложных удобрений — на 2% до 3,6 млн т, аммиачной селитры — на 2% до 2,8 млн т. Основной вклад в рост карбамида внесли «Уралхим», «Куйбышевазот» и «Щекиноазот», увеличившие экспорт в сумме почти на 840 000 т. Рост поставок калия обеспечили «Уралкалий» и «Еврохим», MAP и DAP — «Фосагро», селитры — «Акрон».

Главными направлениями увеличения экспорта стали Бразилия и Индия. Поставки в Бразилию выросли на 11% до 8,8 млн т, в Индию — на 40% до 4,2 млн т. Экспорт в Китай сохранился на уровне 3,5 млн т. Также выросли поставки в Индонезию (на 50% до 1,5 млн т), в другие страны Юго-Восточной Азии (на 24% до 2,6 млн т), в США (на 12% до 3,7 млн т) и Польшу (на 40% до 1,4 млн т).

Авто-репост. Читать в блоге >>> Соображения по поводу Фосагро и золота

Соображения по поводу Фосагро и золотаПара графиков индикаторов, которые помогают наметить тенденцию цен.

Фосагро

Фьючерсы DAP FOB NOLA (диаммонийфосфат, поставка на условиях FOB, Новый Орлеан, Луизиана) являются ключевым бенчмарком для мирового ценообразования и управления рисками на рынке удобрений. Снижение последнее время (см. график)

Urea (Granular) FOB US Gulf Overview — Мочевина — самая популярная форма твердого азотного удобрения. Снижение последнее время (см. график).

Авто-репост. Читать в блоге >>> ФосАгро. Серная кислота убила маржу!

ФосАгро. Серная кислота убила маржу!

Вышел отчет за 9 месяцев 2025 года у компании Фосагро, при этом компания не дала рекомендации по дивидендам — классика уже!

Если смотреть на весь российский фондовый рынок, то помимо Фосагро только Полюс тянет на интересного экспортера при текущих вводных, но количество нюансов выросло по сравнению с 1 полугодием!

📌 Что в отчете

— Выручка. Выручка выросла на 19% до 441 млрд рублей (третий квартал 143 млрд рублей), рост в том числе за счет увеличения производства удобрений на 4,3% до 9.1 млн тонн, а рост реализации составил 2,9% до 9.35 млн тонн!

У компании по-прежнему хорошая конъюнктура со средним уровнем цен в 3 квартале в 736$ за тонну против 662$ квартал назад (570$ в третьем квартале 2024 года), правда цены в 4 квартале скорректировались к уровням 2 квартала!

Появился скрытый риск для Фосагро, который маловероятно реализуется, но надо держать в голове — это разговоры о потенциальном запуске северного потока-2 => цены на газ упадут => упадут цены на удобрения => надо будет бежать из акции!

Авто-репост. Читать в блоге >>> Стоит ли покупать акции Фосагро? Отчет за 9 месяцев, дивиденды и перспективы

Стоит ли покупать акции Фосагро? Отчет за 9 месяцев, дивиденды и перспективы

Продолжается сезон отчетностей за 3 квартал и 9 месяцев 2025 года. Ранее рассматривал Северсталь и Сбербанк. На очереди «ФосАгро», российская вертикально-интегрированная компания, в состав которой входит один из крупнейших в мире производителей фосфорсодержащих минеральных удобрений.

20 ноября Фосагро отчет за 9 месяцев по МСФО, согласно которому:

— выручка 441,74 млрд. р (+19% г/г);

— EBITDA 145,7 млдр.р (+18% г/г);

— прибыль 95,69 млрд. р (+47,6% г/г);

— чистый долг 254,5 млдр.р (в 1 полугодии было 245,7 млрд.р);

— чистый долг/EBITDA 1,28х (по результатам 2024 г.было 1,84х);

— свободный денежный поток 59 млрд р (рост в 1,5 раза);

— финансовые расходы 18,37 млрд.р (+88,9% г/г).

Авто-репост. Читать в блоге >>>

США предлагают снять санкции с сп2, дешёвый газ в европе= ниже цена фосагро. Все это было известно инсуйдерам, поэтому и давили вниз фосагро...

bondarka, Ссылка на новость есть? А то больше похоже на очередную утку. Ещё не пишут снятии санкций со всех?

❗️❗️Фосагро: модернизация продолжается, прибыль растёт.

❗️❗️Фосагро: модернизация продолжается, прибыль растёт.

Сегодня компания Фосагро отчиталась по МСФО за 9 месяцев 2025 года, и отчет вышел достаточно крепким. Выручка выросла на 19% до 441,7 млрд рублей, EBITDA достигла 145,7 млрд рублей, что на +17.9% больше аналогичного периода прошлого года, чистая прибыль взлетела на 48%, составив 96,7 млрд рублей. Рентабельность на высоком уровне: EBITDA Margin держится на уровне 33%, чистая рентабельность 21,7%. Долговая нагрузка снижается, показатель чистый долг/ EBITDA составил 1,28х.

Ключевым драйвером такого роста явился взрывной рост поставок в Индию: в 12 раз больше, чем годом ранее. Производство фосфорных удобрений растёт (+5.5% г/г), модернизация мощностей в Балаково и Череповце идёт полным ходом, в будущем это обещает существенно увеличить мощность производства, но на ближайшем горизонте это требует больших капзатрат. Денежный поток пока сильный, правда, ликвидность не идеальна, но не критична. Рост прибыли во многом поддержан укреплением рубля — переоценка валютного долга заметно смягчила финансовые расходы и дополнительно поддержала чистую прибыль

Авто-репост. Читать в блоге >>> Фосагро: низкая доходность на предстоящий год?

Фосагро: низкая доходность на предстоящий год?

Сегодня спрогнозирую годовую доходность еще одной популярной акции – Фосагро, которая упорно росла на нашем падающем рынке.

Аналитики объясняли рост хорошими перспективами бизнеса, а падение – непрозрачным корпоративным управлением. Но, как говорится, то такое, меня интересуют сухие цифры, в которые, как известно всем аналитикам, рынок уже все заложил.

Мое негодование вызывают частые, но мелкие дивиденды, которые добавляют ручной работы по расчету скорректированных на дивиденды цен. Ну ничего, на выходных планирую завершить автоматизацию сбора котировок и дивидендов, процесс расчетов и разборов пойдет быстрее и проще.

Цену покупки беру «на сейчас» — 6699 руб. без учета дивов за два года, 7902 – база для расчета с учетом дивов;

беру дневные котировки (цены закрытия) с сайта Финама с 01.11.2023 по 21.11.2025 (то есть за два года, чтоб база для расчета превышала прогнозный период в два раза);

прибавляю к ценам закрытия после дивидендных гэпов размеры дивидендов (в рассматриваемый период попало 6 выплат в сумме 1203 рублей на акцию);

Авто-репост. Читать в блоге >>>

ФосАгро - факторы роста и падения акций

- Производитель удобрений с самой низкой себестоимостью (23.05.2017)

- Рентабельность EBITDA - самая высокая среди конкурентов (40%) (23.05.2017)

- В 2025 году перестает действовать экспортная пошлина 10%, что почти гарантированно приведет к росту прибыли к 2024 году (28.01.2025)

- На мировом рынке фосфатных удобрений устойчивый избыток производственных мощностей, который сохранится в 2020 г (06.12.2019)

- Повышение НДПИ в 3,5 раза с 1.1.2021 незначительно снизит прибыль (~ -2 млрд руб или -5%) (16.10.2020)

- Мировые конкуренты могут запустить новые мощности в 2028-2030 на уровне 3 млн т. 1-я очередь саудовского проекта Maaden-3 будет запущена в 2025, вторая очередь - в 2027 году. 1-я очередь добавить 1,5 млн т удобрений в год (к концу 2026 года) (10.02.2025)

ФосАгро - описание компании

ФосАгро — производитель фосфорных удобрений.free float около 20% акций

в 1 GDR Фосагро 0,333 акции Фосагро.

фосфорные удобрения 80% выручки

экспорт около 65-70% выручки

- Россия = 35%

- Основный рынок — Европа, 25%

- затем Южная Америка 15%

- Индия 10%

- Северная Америка

- СНГ

- а также Африка Азия и Австралия

Компания Фосагро производит удобрения:

Диаммоний фосфат (DAP)

Моноаммоний фосфат (амофос) (MAP)

Азотные удобрения (NPK)

Азотно-фосфорное серосодержащее (Сульфоаммофос) (NPS)

Апатитовый концентрат

Словарь удобрений:

AN Ammonium Nitrate

UAN Urea-Ammonia Nitrate

DAP Di-Ammonium Phosphate

MAP Mono-Ammonium Phosphate

NPK Nitrogen-Phosphate-Kali (potash)

MOP Muriate Of Potash

gran granular

stan standard (as opposed to granular)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций