#index

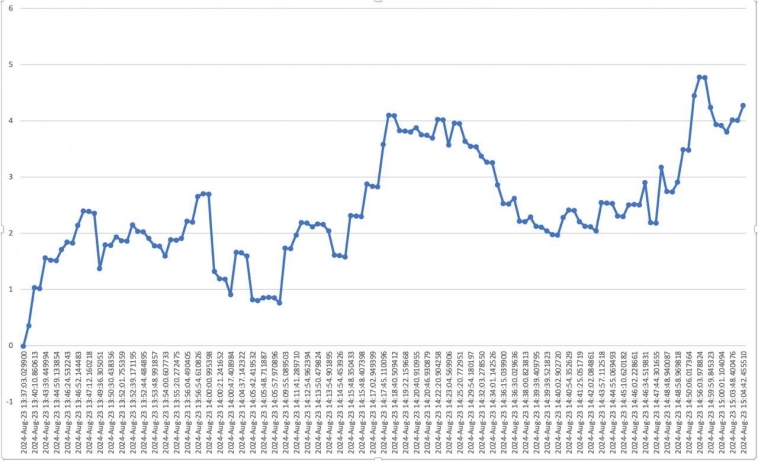

#NAS100

Всем добрый вечер, как Вы видите есть вероятность что формироется паттерн Голова и Плечи на таймфрейме 1W, наблюдая за фондовым рынком я склоняюсь к тому что данный паттерн может сформироваться и возможно осенью мы увидим очень «интересные» события в США.Я поставил напоминание на графике по пересечении цены(пунктирная горизонтальная линия) и как только сформируется паттерн и цена закрепится ниже Шеи Фигуры, я рассмотрю шорт и я думаю шорт можно будет рассмотреть на огромном количестве акций, пока ждём.

Буду благодарен за лайки и за ваше мнение в комментариях, спасибо!

Мой канал в телеграм: t.me/+9girTCmFI0oxZDZi

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций