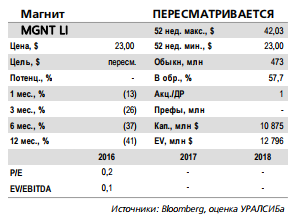

Аналитики отзывают рекомендацию по Магниту на пересмотрВ 4 кв. отчетность в очередной раз разочаровала

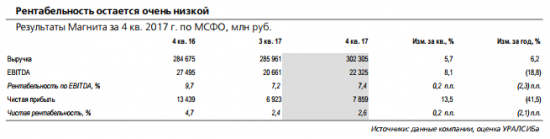

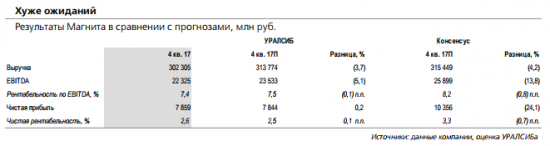

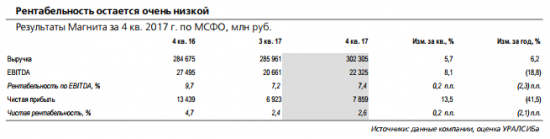

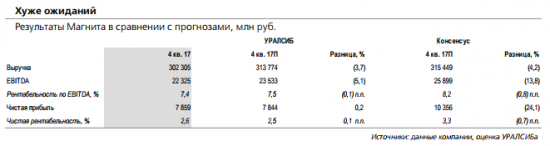

Выручка за 2017 г. не достигла прогноза компании, рентабельность осталась низкой. Отчетность Магнита за 4 кв. 2017 г. по МСФО, опубликованная в пятницу, в очередной раз разочаровала рынок, оказавшись хуже прогнозов в части как выручки, так и по прибыли. В частности, выручка возросла на 6% (здесь и далее – год к году) до 302 млрд руб. (5,2 млрд долл.), что на 4% ниже нашего и консенсусного прогнозов. При этом компания не достигла собственного прогноза роста выручки по итогам 2017 г., опубликованного в октябре (8–10% против фактического показателя 6%). EBITDA Магнита в 4 кв. 2017 г. снизилась на 19% до 22,3 млрд руб. (382 млн долл.), что хуже наших и консенсусных ожиданий на 5% и 14% соответственно и предполагает рентабельность по EBITDA на уровне 7,4% (сокращение на 2,3 п.п) против ожидавшихся рынком 8,2%.

Сопоставимые продажи сократились на 4,2%

Сопоставимые продажи сократились на 4,2%. На продажах негативно сказался сбой в работе программного обеспечения для кассовых аппаратов, произошедший в конце декабря и сокративший выручку приблизительно на 1 млрд руб. Так же как и в предыдущем квартале, падение рентабельности Магнита в 4 кв. 2017 г в основном было обусловлено сокращением валовой маржи на 2,1 п.п. до 25,4%. Сопоставимые продажи снизились на 4,2% при падении среднего чека на 2,0% и трафика на 2,3%. Сеть магазинов Магнита за 4 кв. 2017 г. увеличилась на 653 магазина до 16 350, в том числе 12 125 магазинов шаговой доступности, 243 гипермаркета, 208 магазинов «Магнит Семейный» и 3 774 косметических магазина. При этом количество новых магазинов по итогам года также оказалось ниже уровня, ожидавшегося компанией. Общая торговая площадь увеличилась на 14% до 5 643 000 кв. м. По итогам 2018 г. руководство компании прогнозирует рост продаж на 7–9%, капзатраты – на уровне 55 млрд руб. Также компания планирует открыть 1 500 магазинов (гросс). При этом менеджмент не ожидает, что компания будет выплачивать дивиденды в нынешнем году.

Мы отзываем нашу рекомендацию по Магниту на пересмотр. Темпы роста выручки Магнита в 4 кв. 2017 г. остались существенно более низкими, чем у X5 Retail Group или Ленты, показавших рост на уровне 24,3%. При этом рентабельность Магнита остается слабой, а EBITDA в абсолютном выражении продолжает сокращаться. Учитывая, что компании не удается переломить негативные тенденции уже в течении нескольких кварталов, мы отзываем нашу рекомендацию по Магниту на пересмотр.

Уралсиб

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций