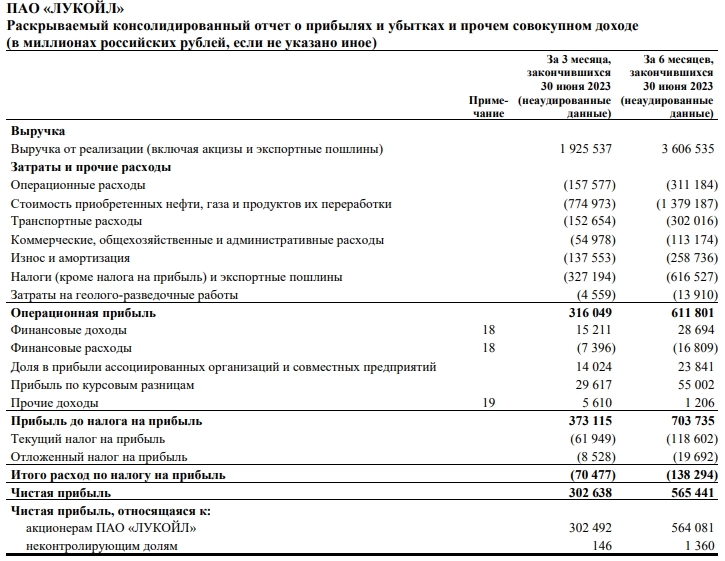

Отчёт вроде бомбический

гражданин планеты Земля, цена тоже… :) а с сентября демпфер порежут на 50% и будет не так все шоколадно ...

+налоги накинут…

все сливки снимет Правительство РФ в бюджет.

а отчет отыграли заранее, по факту фиксят прибыль..

| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 848,5 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,1 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 16,9% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

Созерцатель, я уже с хорошей прибылью по большей части ушел в облиги под 15-16% … :)

там тоже могу закрыть позиции с +, везде есть свои нюа...

Роман, Когда его из них выпустят, то и их будет говном поливатьЯ такое на Татке наблюдал, как перевернулся туда- сюда за неделю))) от похвал...

В этом летом цены на нефть начали расти после решения ОПЕК+ сократить добычу и при рекордном мировом спросе на этот ресурс. Даже российская марка нефти Urals уже шесть недель стоит дороже установленного для нее санкциями потолка в 60 долларов за баррель.

Что такое этот потолок?

Это своеобразные санкции, предназначенные для ограничения доходов российского бюджета, но без резкого подъема цен на нефть. Еще в конце 2022 года страны «Большой семерки», Евросоюз и Австралия договорились об этой мере. Она влечет запрет для компаний из этих стран на покупку российской нефти, которая стоит дороже 60 долларов за баррель. Они не имеют права транспортировать или страховать такую нефть. Верхний предел цены мог пересматриваться, но это пока не произошло.

Такая же система действует и для российских нефтепродуктов, где есть два потолка: 45 долларов за баррель для дешевых видов и 100 долларов за баррель для дорогих. Эти ценовые ограничения также были превышены в последние недели.

Доброе утро, коллеги.

Вчерашний день показал, что фондовый рынок падать не собирается, такие факторы, как слабеющий рубль с рисками принятия властями более существенных валютных ограничений и задранная до 12% ключевая ставка ЦБ РФ, его не смущает. Текущие вводные (слабый рубль и закрепление индекса выше уровня сопротивления) создают краткосрочный позитив для фондового рынка, соответственно, можно поискать лонг.

Из наиболее интересных бумаг для лонга, на мой взгляд, являются бумаги Лукойл и Магнит, так как помимо общего краткосрочного позитива, данные бумаги поддерживает позитив за счет байбека акций у нерезидентов.

#LKOH

Таймфрейм: 4H

Продолжаю на примерах реальных сделок пояснять за Волны Эллиотта. Здесь мы набирали позицию год назад по лючку: https://t.me/waves89/4154. Вот тут в марте я предлагал в неё добавляться:

И наконец сейчас мы дошли до целей – я полностью на этой неделе выйду из бумаги и буду перекладываться в облигации.

Допускаю, что рост вместе с нефтью продолжится вплоть до исторических, но сидеть дальше в сырьевых акциях на мой взгляд уже слишком рискованно. Да и не очевидно где держать стоп-лоссы.

Москва. Стоимость бензина Аи-95 на Санкт-Петербургской международной товарно-сырьевой бирже (СПбМТСБ) продолжает бить рекорды, приближаясь к отметке в 73 тыс. рублей за тонну, в то же время дизельное топливо продолжает стремиться к новому ценовому рекорду. Об этом свидетельствуют данные торгов.

Аи-95 по территориальному индексу Европейской части России за торговый день подорожал на 0,5%, до 72 821 рубля за тонну. Цена на бензин Аи-92 выросла на 0,31%, до 63 284 рублей за тонну, информирует Прайм.

Друзья, хочу представить очередное видео с фрагментом вебинара от 25 августа, который я проводил для подписчиков ИнвестТема Premium. Следом за Магнитом, Лукойл заявил о выкупе своих акций у нерезидентов с дисконтом. Разбираемся в деталях байбэка и обсуждаем целевые уровни по компании. Также пробежимся по ситуации с золотом и Белугой. Последняя сделка принесла мне еще порядка 30% прибыли, что вкупе с предыдущими закрытыми сделками составляет более 145%.

02:37 Что с Лукойлом?

05:46 Лукойл выкупает 25% акций

12:23 Разбор Белуги (НоваБев)

16:54 Технический анализ Белуги

🔥 Не забывайте подписываться на мой YouTube-канал. На нем всегда сможете найти парочку полезных инвест-идей. И лайк под видео меня максимально мотивирует. Спасибо и приятного просмотра!