| Число акций ао | 51 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 147,4 млрд |

| Выручка | 41,2 млрд |

| EBITDA | 22,4 млрд |

| Прибыль | 22,0 млрд |

| Дивиденд ао | 233 |

| P/E | 6,7 |

| P/S | 3,6 |

| P/BV | -10,9 |

| EV/EBITDA | 5,8 |

| Див.доход ао | 8,0% |

| HeadHunter (Хэдхантер) Календарь Акционеров | |

| 06/03 Отчет МСФО за 2025 год | |

| 06/03 Конференц-звонок по финансовым результатам за 2025 год | |

| Прошедшие события Добавить событие | |

HeadHunter (Хэдхантер) акции

-

HeadHunter и YouDo связала самозанятость. Компании сделали совместную платформу

HeadHunter и YouDo связала самозанятость. Компании сделали совместную платформу

HeadHunter и YouDo запустили платформу для поиска самозанятых-исполнителей для бизнеса. Они рассчитывают на интерес логистических и клининговых компаний, а также e-commerce и ивент-индустрии. На рынке уже есть подобные платформы, и они могут лишиться части спроса из-за запуска продукта двумя сильными игроками, полагают эксперты. Тренд на работу с самозанятыми активно поддерживается государством, но сохраняются риски недобросовестности подрядчиков.

www.kommersant.ru/doc/4910122

Типичная ситуация для её графика — быстро упало — зависло — взлетело — зависло…

Типичная ситуация для её графика — быстро упало — зависло — взлетело — зависло…

пишет

t.me/borodainvest/833

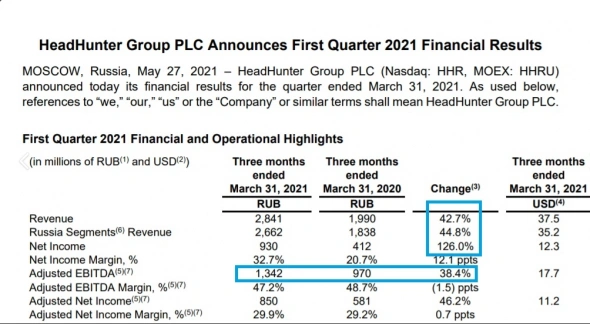

Head Hunter (HHR) отчитался за 1 квартал 2021 года. Компания очень быстро восстановилась от последствий пандемии, продемонстрировала сильные результаты и значительно улучшила прогноз на 2021 год:

— выручка выросла на 43%;

— EBITDA +38%;

— чистая прибыль + 126%;

Мощные результаты в первую очередь обусловлены ростом абонентской базы. Количество аккаунтов малого и среднего бизнеса выросло более чем на 50%, крупный бизнес прибавил 31%. На рынке найма наблюдается почти такой же бум, как и в сырье!!! Может быть пора искать более высокооплачиваемую работу?))) На фоне столь сильных результатов компания повысила годовой прогноз роста выручки с 30 до 50%!!!

Нужно понимать, что выдающиеся результаты частично обусловлены активной экспансией. В конце прошлого года компания купила проект Зарплата.ру. Консолидация показателей автоматически привела к росту выручки. Кажется менеджмент HH втянулся в процесс экспансии и в квартальном релизе объявил о реализации опциона на покупку Skillaz. Это автоматизированная SaaS платформа для найма персонала. Пакет HH будет увеличен до контрольного (было 25%, станет 65%). Кстати от сделки компания признала прибыль в 223 млн рублей.

Ключевой момент презентации и всего отчета это свободный денежный поток. Благодаря сильным результатам компания получила почти 2 млрд FCF за квартал!!! Столь значительный денежный поток позволил энергично сократить долг, образовавшийся при покупке Зарплата.ру, выплатить дивиденды (ДД 1,1%) и продолжить экспансию.

Мультипликаторы все еще выглядят завышенными. При текущей капитализации почти в 170 млрд рублей имеем следующие форвардные мультипликаторы 2021 года: EV\EBITDA = 28; P\S = 14!!; P\E = 50 — 60; P\FCF = 21!!! Более — менее адекватно выглядит только последний мультипликатор.

HH демонстрирует сильные результаты и дал супер агрессивный прогноз по росту выручки на 2021 год. За подобные истории американский, а следом за ним и отечественный рынки готовы платить очень дорого. Но только до тех пор, пока темпы роста остаются высокими. HH уже захватил рынок найма и сейчас его активно монетизирует. Но я считаю, что рынок не настолько широк, что бы компания могла долго поддерживать высокие темпы и значительно масштабировать бизнес. Я считаю, что без выхода в новые сегменты (менеджмент хоть и ведет экспансию, но пока скупает исключительно новые проекты) компания очень быстро упрется в потолок и резко замедлит темпы роста. Как только это случится, заоблачные мультипликаторы мгновенно стынут обычным. Покупать подобные переоцененные истории я не готов.

П.С. Основные акционеры тоже решили, что HH стоит дорого и собираются обкэшиться в рынок. Вероятно котировки будут под давлением до этого события.

«Москва. 2 июня. ИНТЕРФАКС — Крупнейшие акционеры Headhunter Group — Goldman Sachs и Elbrus Capital — планируют продать на рынке 4,5 млн ADS, или 8,88% капитала, говорится в сообщении сервиса.»

Роман Ранний, Дешевле 3500р продавать вряд ли будут, цель 4000-5000р на среднесрок))А пока выходят спекулянты краткосрочные с целью 3000р((

HeadHunter Group PLC (‘HeadHunter’ or the ‘Company’) (Nasdaq: HHR, MOEX: HHRU) will hold the 2021 Annual General Meeting (the ‘AGM’) on August 10, 2021, at 10.00 a.m. (Moscow time) with the record date of June 16, 2021, at the Company’s headquarters at bldg. 10, Godovikova str. 9, 129085, Moscow, Russia.

HeadHunter Group PLC (‘HeadHunter’ or the ‘Company’) (Nasdaq: HHR, MOEX: HHRU) will hold the 2021 Annual General Meeting (the ‘AGM’) on August 10, 2021, at 10.00 a.m. (Moscow time) with the record date of June 16, 2021, at the Company’s headquarters at bldg. 10, Godovikova str. 9, 129085, Moscow, Russia.

The AGM notice and forms of the shareholder's proxy are available at the Company’s website: investor.hh.ru/governance/annual-general-meetings пишет

пишет

t.me/borodainvest/833

Head Hunter (HHR) отчитался за 1 квартал 2021 года. Компания очень быстро восстановилась от последствий пандемии, продемонстрировала сильные результаты и значительно улучшила прогноз на 2021 год:

— выручка выросла на 43%;

— EBITDA +38%;

— чистая прибыль + 126%;

Мощные результаты в первую очередь обусловлены ростом абонентской базы. Количество аккаунтов малого и среднего бизнеса выросло более чем на 50%, крупный бизнес прибавил 31%. На рынке найма наблюдается почти такой же бум, как и в сырье!!! Может быть пора искать более высокооплачиваемую работу?))) На фоне столь сильных результатов компания повысила годовой прогноз роста выручки с 30 до 50%!!!

Нужно понимать, что выдающиеся результаты частично обусловлены активной экспансией. В конце прошлого года компания купила проект Зарплата.ру. Консолидация показателей автоматически привела к росту выручки. Кажется менеджмент HH втянулся в процесс экспансии и в квартальном релизе объявил о реализации опциона на покупку Skillaz. Это автоматизированная SaaS платформа для найма персонала. Пакет HH будет увеличен до контрольного (было 25%, станет 65%). Кстати от сделки компания признала прибыль в 223 млн рублей.

Ключевой момент презентации и всего отчета это свободный денежный поток. Благодаря сильным результатам компания получила почти 2 млрд FCF за квартал!!! Столь значительный денежный поток позволил энергично сократить долг, образовавшийся при покупке Зарплата.ру, выплатить дивиденды (ДД 1,1%) и продолжить экспансию.

Мультипликаторы все еще выглядят завышенными. При текущей капитализации почти в 170 млрд рублей имеем следующие форвардные мультипликаторы 2021 года: EV\EBITDA = 28; P\S = 14!!; P\E = 50 — 60; P\FCF = 21!!! Более — менее адекватно выглядит только последний мультипликатор.

HH демонстрирует сильные результаты и дал супер агрессивный прогноз по росту выручки на 2021 год. За подобные истории американский, а следом за ним и отечественный рынки готовы платить очень дорого. Но только до тех пор, пока темпы роста остаются высокими. HH уже захватил рынок найма и сейчас его активно монетизирует. Но я считаю, что рынок не настолько широк, что бы компания могла долго поддерживать высокие темпы и значительно масштабировать бизнес. Я считаю, что без выхода в новые сегменты (менеджмент хоть и ведет экспансию, но пока скупает исключительно новые проекты) компания очень быстро упрется в потолок и резко замедлит темпы роста. Как только это случится, заоблачные мультипликаторы мгновенно стынут обычным. Покупать подобные переоцененные истории я не готов.

П.С. Основные акционеры тоже решили, что HH стоит дорого и собираются обкэшиться в рынок. Вероятно котировки будут под давлением до этого события.

«Москва. 2 июня. ИНТЕРФАКС — Крупнейшие акционеры Headhunter Group — Goldman Sachs и Elbrus Capital — планируют продать на рынке 4,5 млн ADS, или 8,88% капитала, говорится в сообщении сервиса.» Head Hunter (HHR) отчитался за 1 квартал 2021 года

Head Hunter (HHR) отчитался за 1 квартал 2021 года

Борода Инвестора на своем канале в VK, разобрал отчетность Head Hunter.

Head Hunter (HHR) отчитался за 1 квартал 2021 года. Компания очень быстро восстановилась от последствий пандемии, продемонстрировала сильные результаты и значительно улучшила прогноз на 2021 год:

— выручка выросла на 43%;

— EBITDA +38%;

— чистая прибыль + 126%;

Авто-репост. Читать в блоге >>>

HeadHunter представила финансовый отчет по МСФО за 1 квартал 2021 года

Выручка увеличилась на 42,7% г/г и составила 2,84 млрд руб,

Скорректированная чистая прибыль компании за отчетный период увеличилась на 46,2% и достигла 850 млн руб.

Годовые дивиденды — $0,55 на одну акцию, что составляет около 75% скорректированной чистой прибыли за 2020 г Дивидендная доходность 1,35%.

Скорректированная EBITDA, в свою очередь, возросла в отчетном периоде на 38,4% г/г и оказалась на уровне 1,34 млрд рублей, а рентабельность EBITDA составила 47,2%. Маржа по скорректированному показателю EBITDA снизилась до 47,2% с 48,7%, или на 1,5 п.п., поскольку снижение маркетинговых расходов и затрат на персонал в процентном отношении к выручке в сегменте Россия hh.ru было компенсировано более низкой маржой в сегменте Россия Zarplata.ru на фоне более четкой сезонности выручки и сроков маркетинговых расходов в этом сегменте.

Чистый долг HeadHunter снизился на 31,6%, до 3,4 млрд руб., в основном за счет увеличения денежных средств от операционной деятельности, уменьшения денежных средств, используемых в финансовой и инвестиционной деятельности, а также влияния колебаний обменного курса на денежные средства. Отношение чистого долга к скорректированной EBITDA снизилось с 1,2x до 0,7x, в основном из-за уменьшения чистого долга

Перспективы на этот год у ННR очень хорошие, вот несколько причин:

1) рост базы: компании и работники достаточно активны в вопросах трудоустройства;

2) ценообразование: новая модель монетизации платформы должна иметь длительный эффект. Также есть зазор для повышения цен. И даже руководство ранее подчеркивало, что рассматривает возможность дальнейшего повышения цен;

3) Использование сервисов Zarplata И Skillaz укрепляет позиции компании на рынке.

Кирилл Сиплатов, второй приз забрал!

HeadHunter 1 кв 2021

Ничего плохого про отчет за 1 кв 2021 я сказать не могу. На фондовом рынке России больше нет компании, выручка которой растет на 43% г/г, а маржа по чистой прибыли стабильно держится на уровне 30%. Рынок рекрутинговых услуг продолжает расти, макроэкономическая ситуация улучшается, все говорит о том, что HeadHunter будет расти и дальше.

Менеджмент положительно настроен к акционерам: дивиденды за 2020 г. составят 75% от скорректированной чистой прибыли, но из-за высокой цены доходность около 1,5%.

HeadHunter торгуется на Насдаке с премией за рост на уровне американских IT-компаний: капитализация 2,06 млрд долл, рост котировок в 2 раза за год без всяческой коррекции. Мультипликаторы дорогие: P/S =17х, P/E больше 80х.

У компании хороший операционный денежный поток, за счет которого она финансирует экспансию и сделки M&A без привлечения долга. В декабре 2020 г. купили Zarplata.ru, что позволило усилить позиции на рынке Сибири и Урала. Только что закрыли сделку по покупке контрольного пакета Skillaz. Это качественный шаг вперед: HeadHunter теперь не только база резюме и объявлений, но и автоматизация подбора персонала.

Skillaz уже сейчас лидер рынка автоматизированного подбора персонала с долей в 51%, потенциальный размер рынка оценивается в 10 млрд, сейчас он реализован всего на 7%. При текущих вводных HeadHunter заберет половину рынка, что даст +50% к текущей выручке.

Отличная компания, но дорогая.

Дилетант, у нас P/E=57 smart-lab.ru/q/HHR/f/y/MSFO/

Рейтер вообще считает 51 почему=то

HeadHunter 1 кв 2021

Ничего плохого про отчет за 1 кв 2021 я сказать не могу. На фондовом рынке России больше нет компании, выручка которой растет на 43% г/г, а маржа по чистой прибыли стабильно держится на уровне 30%. Рынок рекрутинговых услуг продолжает расти, макроэкономическая ситуация улучшается, все говорит о том, что HeadHunter будет расти и дальше.

Менеджмент положительно настроен к акционерам: дивиденды за 2020 г. составят 75% от скорректированной чистой прибыли, но из-за высокой цены доходность около 1,5%.

HeadHunter торгуется на Насдаке с премией за рост на уровне американских IT-компаний: капитализация 2,06 млрд долл, рост котировок в 2 раза за год без всяческой коррекции. Мультипликаторы дорогие: P/S =17х, P/E больше 80х.

У компании хороший операционный денежный поток, за счет которого она финансирует экспансию и сделки M&A без привлечения долга. В декабре 2020 г. купили Zarplata.ru, что позволило усилить позиции на рынке Сибири и Урала. Только что закрыли сделку по покупке контрольного пакета Skillaz. Это качественный шаг вперед: HeadHunter теперь не только база резюме и объявлений, но и автоматизация подбора персонала.

Skillaz уже сейчас лидер рынка автоматизированного подбора персонала с долей в 51%, потенциальный размер рынка оценивается в 10 млрд, сейчас он реализован всего на 7%. При текущих вводных HeadHunter заберет половину рынка, что даст +50% к текущей выручке.

Отличная компания, но дорогая.

Дилетант, 👍 первый приз HeadHunter

HeadHunterНакануне случилась краткосрочная реакция на продажу бумаг HeadHunter со стороны акционеров, и ясно, что она была негативна, но в долгосрочной перспективе мы ожидаем увеличения ликвидности и free-float. На текущий момент все июньское снижение в этих бумагах уже была выкуплена. Мы ожидаем что В III квартале тренд на восстановление бумаги будет продолжен в свете высоких мультипликаторов, которые являются следствием ожидаемых темпов роста финансовых показателей.

Мы считаем, что в долгосрочной перспективе бумаги HeadHunter по причине тренда на восстановление могут пользоваться спросом. По нашим прогнозам, вероятность роста бумаг HeadHunter в ближайшие 1-2 месяца примерно на 5-7% оценивается как высокая.

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. АО «ИК «РИКОМ-ТРАСТ» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Авто-репост. Читать в блоге >>> Растем на увеличении предложений. Особенно предложения по вакансиям вырвали для выпускников Их чаще всего приглашают на работу компании из IT-отрасли, финансового сектора и металлургии. Самые востребованные специальности связаны с производством, IT-сферой, строительством и медициной. Средняя заработная плата, которую работодатели готовы предложить выпускникам, составляет 37,8 тыс. руб.

Растем на увеличении предложений. Особенно предложения по вакансиям вырвали для выпускников Их чаще всего приглашают на работу компании из IT-отрасли, финансового сектора и металлургии. Самые востребованные специальности связаны с производством, IT-сферой, строительством и медициной. Средняя заработная плата, которую работодатели готовы предложить выпускникам, составляет 37,8 тыс. руб.

Продолжаем расти. HeadHunter отметил рекордный рост вакансий с удаленным форматом работы. Среди лидеров роста — г.Воронеж.

Продолжаем расти. HeadHunter отметил рекордный рост вакансий с удаленным форматом работы. Среди лидеров роста — г.Воронеж.

Акции HeadHunter в июне корректировались на новостях об SPO. Краткосрочная реакция на продажу бумаг акционерами традиционно негативная, но в долгосрочной перспективе это должно увеличить ликвидность и free-float. На текущий момент больше половины просадки из-за SPO уже отыграна. В 3 квартале тренд на восстановление может продолжиться. Высокие мультипликаторы оправданы ожидаемыми темпами роста финансовых показателей.

ВЗГЛЯД: Котировки акций HeadHunter, вероятно, продолжат рост в 3К21 — BCS Express

ВЗГЛЯД: Котировки акций HeadHunter, вероятно, продолжат рост в 3К21 — BCS Express

HeadHunter (Хэдхантер) - факторы роста и падения акций

- Двигаются к монополии, скупают активы: zarplata.ru, Skillaz (09.07.2021)

- Монополист на рынке рекрутинга в РФ (60%) и СНГ и 3-я в мире (24.07.2024)

- Выручка с 2021-2023гг. растет высокими темпами +56%, и в Q1 2024г. рост продолжился +55,0% (24.07.2024)

- 2024 год пока самый благоприятный для компании HeadHunter, потому что наблюдается самый сильный дефицит рабочей силы, а в июне 24г. индекс HeadHunter показал значение “3,1” - такого не было никогда в истории (24.07.2024)

- Эффективная налоговая ставка снизилась с 23,5% в 1 квартале 2023 года до 2,5% в 1 квартале 2024 года в связи с применением льготной ставки для ИТ-компаний 0% с 1 января 2024 года - не понятно с 2025 года для HeadHunter какая будет ставка! (24.07.2024)

- С июля 24г. ситуация на рынке труда стала ухудшаться и во втором квартале выручка компании от основного бизнеса уже снизилась г/г (18.08.2025)

- Может возникнуть обязательство по выплате дивидендов нерезидентам (12% акций им принадлежит) в размере пока 6,9 млрд руб. на 18.08.25г. (18.08.2025)

HeadHunter (Хэдхантер) - описание компании

HeadHunter — монопольный российский рекрутинговый онлайн-сервис.IPO компании прошло на NASDAQ 9 мая 2019 года.

В ходе IPO компания привлекла $220 млн и получила капитализацию $675 млн.

Дата начала торгов на Мосбирже 25.09.2020.

Домен hh.ru зарегистрирован на HEADHUNTER FSU LIMITED (Кипр).

Кипрская компания принадлежит HEADHUNTER GROUP PLC (Кипр).

Российское юрлицо ООО «ХЭДХАНТЕР» (ИНН:7718620740) принадлежит HEADHUNTER FSU LIMITED .

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций