| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 080,8 млрд |

| Выручка | 1 249,4 млрд |

| EBITDA | 498,3 млрд |

| Прибыль | 122,6 млрд |

| Дивиденд ао | – |

| P/E | 17,0 |

| P/S | 1,7 |

| P/BV | 2,7 |

| EV/EBITDA | 5,7 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

-

Никель из Индонезии может впервые попасть на Лондонскую биржу металлов — Bloomberg

Никель из Индонезии может впервые попасть на Лондонскую биржу металлов — BloombergПервый индонезийский производитель никеля подал заявку на размещение своего металла для торговли на Лондонской бирже металлов (LME), что еще на один шаг приблизило бум производства в стране к рынку, где устанавливаются мировые индикативные цены.

PT CNGR Ding Xing New Energy, индонезийское предприятие, поддерживаемое китайской CNGR Advanced Material Co., подало заявку на включение в листинг никелевых катодов, производимых на заводе в Сулавеси. Годовая мощность завода составляет 50 000 метрических тонн катодного никеля.

Резкий рост производства в Индонезии, на долю которой в настоящее время приходится более 50% мирового производства никеля, оказал давление на цены этого металла и привел к закрытиям рудников, списаниям убытков и банкротствам производителей никеля в остальном мире. Но до сих пор производство никеля в стране осуществлялось в формах, отличных от чистого металлического никеля (высокосортный никель или никель Класса 1), единственного вида металла, который поставляется по контрактам LME.

Авто-репост. Читать в блоге >>> Спрос на металлы для аккумуляторов электромобилей снижается — Wall Street Journal.

Спрос на металлы для аккумуляторов электромобилей снижается — Wall Street Journal.Когда в прошлом году самая дорогая в мире литиевая компания объявила о планах строительства завода стоимостью 1,3 миллиарда долларов в Южной Каролине, местные чиновники приветствовали это как преобразующее событие для штата Пальметто.

Высокотехнологичный проект компании Albemarle был разработан для переработки различных источников лития, в том числе из переработанных аккумуляторов, и служит поставщиком важнейшего минерала для растущей индустрии электромобилей.

Менее чем через год эти планы были сорваны резким падением цен на металлы для аккумуляторных батарей, подорванным замедлением роста продаж электромобилей в США и Китае. Albemarle отложила расходы на проект на фоне сокращения расходов по всей компании, которое включает в себя увольнения и задержки с другими инвестициями.

Производители лития и никеля, которые используются в литийионных батареях для электромобилей, приостанавливают проекты и закрывают шахты, чтобы сэкономить наличные после болезненно быстрого падения цен на сырьевые товары. Цены на литий снизились на целых 90% с начала прошлого года, в то время как цены на никель снизились примерно вдвое.

Авто-репост. Читать в блоге >>> Обновленная стратегия в области экологии и изменения климата

Обновленная стратегия в области экологии и изменения климата

Мы подтверждаем, что экология остается одним из стратегических приоритетов компании. Совет директоров компании утвердил обновлённую стратегию в области экологии и климатических изменений, а также основные направления достижения углеродной нейтральности.

☝️Экологическая стратегия была актуализирована в связи с изменившейся геополитической обстановкой и с учетом накопленного компанией опыта, более жестких требований российского природоохранного законодательства, а также международных стандартов, востребованных покупателями продукции. Мы разделили стратегию на обязательную и добровольную части. Обязательная часть нацелена на соблюдение требований законодательства и включает в себя целевые показатели по семи основным направлениям: количество чрезвычайных ситуаций, воздух, вода, хвостохранилища и отходы, почва, биоразнообразие, требования бирж.

❗️Для достижения поставленных целей разработаны программы, включающие более 150 конкретных мероприятий, с предполагаемыми затратами на период 2023–2031 гг., которые оцениваются на сумму более 500 млрд руб.

Авто-репост. Читать в блоге >>>

Рынок опционов на медь сигнализирует, что быки нацелились на куда более высокие цены

Рынок опционов на медь сигнализирует, что быки нацелились на куда более высокие цены

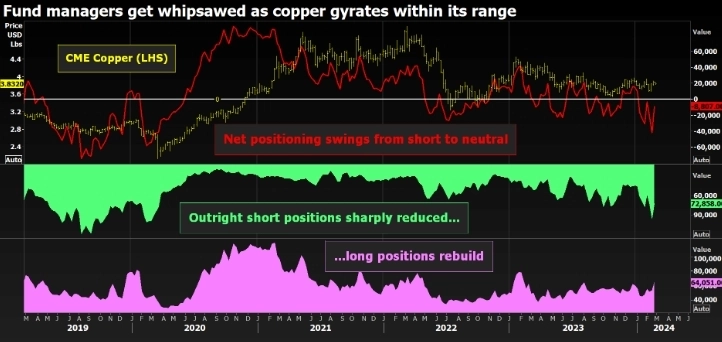

Фондам трудно ориентироваться в текущих нестабильных тенденциях торговли медью, цена которой застряла в диапазоне.

Они открывали короткие позиции во фьючерсах на медь как в конце января, так и в начале февраля, поскольку цена на медь угрожала прорваться вниз.

Это происходит не в первый раз. Действительно, позиция фондов во фьючерсных контрактах на медь, торгующихся в Чикаго на CME в течение многих месяцев колебалась между медвежьей и бычьей, поскольку цена на медь оставалась в хорошо проторенном диапазоне.

Позиции инвесторов менялись одновременно с нерегулярными попытками меди выйти за пределы этого диапазона (как вверх, так и вниз), что свидетельствует о преобладании в работе фондов, отслеживающих импульс в ценовой динамике.

Долгосрочные игроки предпочитают выжидать выхода цен на медь из диапазона на рынке долгосрочных опционов.

Изменение позиции управляющих фондами в контрактах на медь CME.

Авто-репост. Читать в блоге >>> ✅ГМК

✅ГМКЦена в зоне покупок. Тихонько идут реакции. Возможно формируются заходные волны. Из последней зоны продаж реакция хуже. Ожидаю тренд до главной зоны продаж.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Авто-репост. Читать в блоге >>> JP Morgan подсчитал, насколько электромобили сократят мировое потребление бензина — Bloomberg

JP Morgan подсчитал, насколько электромобили сократят мировое потребление бензина — BloombergJP Morgan в текущем году видит риск рецессии, которая замедлит темпы роста автопарка электромобилей. Однако после рецессии, в 2025 году мировой спрос на бензин сократится в результате «растущего давления со стороны электрификации и повышения эффективности», утверждают аналитики банка во главе с Наташей Каневой.

По оценкам экспертов, электромобили, вероятно, сократили мировой спрос на бензин на 500 000 баррелей в день в период с 2019 по 2023 год.

В прошлом году было продано 21,6 млн электрифицированных автомобилей, или 33% от общего объема продаж автомобилей. Электромобили составляют 7% от мирового автопарка.

«Продажи электромобилей с аккумуляторами по-прежнему растут, но темпы роста, похоже, замедляются, уступая долю рынка гибридам», — отмечают аналитики.

Полностью или частично электромобили приведут к совокупному снижению мирового спроса на бензин на 900 000 баррелей в день к 2030 году, считают в JPMorgan.

Авто-репост. Читать в блоге >>>

🎯 ГМК Норникель почти достиг цели, но… Акции ГМК Норникель подошли близко к моему целевому уровню докупок в 14 000 руб. На прошлой неделе ...

Георгий Аведиков, Зачем инсайдерам в публичном поле призывать покупать акции с помощью вербальных интервенций «Все хорошо прекрасная Маркиза». Есть очень неудобный акционер точнее команда Русала, которые тоже могут оперировать своей интерпретацией событий. Менеджменту нужно остаться на своем теплом месте поэтому и озвучивают, то что согласовано но несет конкретной информации чтобы предпринимать определенные действия. Но аже это позволяет предположить стратегию которую Вы и озвучили. Стоимость акций будет зависит от действий толпы.Наблюдаем

Sergei, поезд тронулся 🤗

Qwertyr, вообще планировал что завтра после утреннего задерга начнут лить. Отыгрывать санкции.там сдам, потом наберу пониже. Сегодня было просто временное радостное безумие, состояние эйфории, типа «ура, нам дали 30 лет строгача вместо вышки!», которое скоро закончится и начнется забой быков.

🎯 ГМК Норникель почти достиг цели, но...

🎯 ГМК Норникель почти достиг цели, но...Акции ГМК Норникель подошли близко к моему целевому уровню докупок в 14 000 руб. На прошлой неделе была достаточно хорошая коррекция по всему рынку, я думал, что данный уровень будет взят, но акции чувствовали себя более уверенно, чем в прошлые дни.

🎞 Пока ждал падения, наткнулся на интересное интервью представителей эмитента каналу Market Power. Михаил Боровиков — директор по IR и Денис Шарыпин — директор по маркетингу ответили на многие вопросы, которые волнуют частных инвесторов. Роману Пантюхину отдельная благодарность за интересных гостей!

⚖️ Напомню, что после выступления менеджмента по итогам 2023 года, вокруг эмитента начали сгущаться тучи от недовольных частных инвесторов дивидендами. Если быть точным, отсутствовала какая-либо четкая позиции по данному вопросу, а если еще точнее, как будто намеренно веяло негативом от менеджмента. Мне пришло большое число вопросов от подписчиков относительно этого факта. Подробнее про ситуацию писал в разборе от 16 февраля и делал видео-разбор бизнеса. Очень не хочется, чтобы такой хороший эмитент повернулся спиной к миноритариям. Пока ситуация больше напоминает периодическое объяснение менеджмента, почему выплаты будут небольшими.

Авто-репост. Читать в блоге >>>

Индонезия вытеснит мировых конкурентов с рынка никеля — The Financial TimesОб этом предупреждает глава французской горнодобывающей компании ...

Верному. Помню похожие статейки про нефть, когда ее ниже 20 долларов сливали. Сейчас имеем, то что имеем. С Норникелем может пойти не так…., как там директора говорили отказав в дивах за 2022г, с осторожностью смотрим в будущее, могут с еще большим энтузиазмом ушатывать капитализацию ГМК. Надо отдать должное, когда нефть лили, Сечин не моргнул, как будет с Норникелем, где почти в одном предложении говорят, у нас рентабельность 48% и тут же, что денежный поток 0, и что при выше 90% экспорта нельзя в бумаге хеджироваться от девальвации, всю маржу якобы курсовая пошлина съедает и что с логистикой не все так просто…. Видимо разные задачи руководство ставит. У Норникеля сейчас *отрицательный рост* Индонезия вытеснит мировых конкурентов с рынка никеля — The Financial Times

Индонезия вытеснит мировых конкурентов с рынка никеля — The Financial TimesОб этом предупреждает глава французской горнодобывающей компании Eramet. Дешевое производство металла, необходимого для электромобилей, в стране Юго-Восточной Азии сделало традиционных поставщиков неконкурентоспособными, говорит Кристель Бори

Индонезийские поставщики дешевого никеля вытеснят конкурентов в ближайшие несколько лет, закрепив за страной статус доминирующего в мире производителя металла, жизненно необходимого для аккумуляторов электромобилей, предупредила глава французской горнодобывающей компании Eramet.

Через пять лет на долю страны Юго-Восточной Азии может прийтись более трех четвертей мирового производства чистого никеля высшего класса, заявила Кристель Бори в интервью Financial Times, что может иметь радикальные последствия для конкурентов в других странах.

«Это действительно сделает большую часть старых традиционных игроков структурно неконкурентоспособными в будущем», — сказала Бори. «Эта часть индустрии либо исчезнет, либо будет субсидироваться правительствами».

Авто-репост. Читать в блоге >>> Поставки российской меди в ЕС в 2023 году снизились на 79% г/г, до 62 372 т. - Ведомости

Поставки российской меди в ЕС в 2023 году снизились на 79% г/г, до 62 372 т. - ВедомостиОбзор аналитического агентства S&P показал сокращение поставок российской меди в страны Евросоюза на 79% в 2023 году по сравнению с предыдущим годом. Доля России в общих закупках меди ЕС снизилась до 9%. По данным S&P, Россия направила почти половину утраченного экспорта в Китай и Турцию.

Сокращение объемов импорта меди из России в ЕС произошло на фоне общего спада экономики в Европе. Важным фактором стало и резкое усиление спада деловой активности в промышленном производстве Германии, что может свидетельствовать о возможной рецессии.

Хотя ЕС не ввел официальных ограничений на поставки меди из России из-за санкционного давления после событий на Украине, некоторые компании, включая крупнейшего производителя медной продукции в Европе — Aurubis, отказались от продления контрактов с российскими поставщиками.

Крупнейшие производители меди в России, такие как «Норильский никель», УГМК и РМК, также столкнулись с вызовами. Например, «Норникель» снизил производство меди из-за снижения добычи руды и настройки технологических процессов.

Авто-репост. Читать в блоге >>>

ГМК Норникель - факторы роста и падения акций

- Крупнейший в мире производитель «зеленых» металлов, соответствующих высоким стандартам мировой автомобильной промышленности в отношении выбросов и способствующих декарбонизации экономики. (15.05.2025)

- Уникальная минерально-сырьевая база полиметаллических руд, обеспечивающая наиболее выгодное положение в мировой горнодобывающей отрасли. (15.05.2025)

- Высокая степень интеграции производства с собственными объектами логистической инфраструктуры, снижающая зависимость от поставщиков. (15.05.2025)

- Дисциплинированный подход к инвестициям и сохранение устойчивых финансовых показателей в течение цикла. (15.05.2025)

- Растущие геополитические и санкционные риски (15.05.2025)

- Негативная динамика цен на сырьевых рынках на фоне эскалации «торговых войн» и рисков замедления темпов роста мировой экономики (15.05.2025)

- Риск инфляционного давления и дальнейшее ужесточение денежно-кредитной политики Банка России (15.05.2025)

- Риск изменения налогового регулирования/законодательства (15.05.2025)

ГМК Норникель - описание компании

Норникель — лидер горно-металлургической промышленности в России и в мире. Компания крупнейший производитель палладия, один из крупнейших производителей первоклассного никеля, платины, кобальта, меди и родия в мире. Компания также производит серебро, золото, иридий, рутений, селен и другие продукты. Ключевые металлы Норникеля необходимые для развития низкоуглеродной экономики и экологически чистого транспорта.

Основные подразделения группы компаний «Норильский никель» — это вертикально интегрированные горно-металлургические производства. Ключевые производственные подразделения группы расположены в России в Норильском промышленном районе, на Кольском полуострове и в Забайкальском крае. Наряду с производственными предприятиями группа имеет собственную сбытовую сеть, топливно-энергетические и транспортные активы, комплекс исследовательских и проектных подразделений, а также уникальный арктический транспортный флот.

Привлекательность бизнес-модели Норникеля обеспечена наличием богатой ресурсной базы с высоким содержанием всех основных металлов в руде и низкой себестоимостью производства в сравнении с конкурентами. Компания лидирует в отрасли по показателю EBITDA и его рентабельности.

Норникель один из крупнейших российских экспортеров, при этом компания сохраняет лидерские позиции на ключевых для себя рынках сбыта. Основной объем продукции поставляется на мировые рынки. С 2022 г. компания успешно переориентировала свои продажи на Азиатский рынок – крупнейший регион потребления цветных металлов.

Ценные бумаги компании — один из наиболее ликвидных инструментов на российском фондовом рынке. Акции Норникеля торгуются на российском фондовом рынке с 2001 года. Они включены в котировальный список первого уровня ПАО «Московская биржа», а также в список ценных бумаг, допущенных к торгам ПАО «Санкт-Петербургская биржа».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций