| Число акций ао | 639 млн |

| Номинал ао | 0.00007 руб |

| Тикер ао |

|

| Капит-я | 280,5 млрд |

| Выручка | 1 476,2 млрд |

| EBITDA | 263,4 млрд |

| Прибыль | 59,1 млрд |

| Дивиденд ао | – |

| P/E | 4,7 |

| P/S | 0,2 |

| P/BV | 0,5 |

| EV/EBITDA | 4,4 |

| Див.доход ао | 0,0% |

| En+ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

En+ акции

439₽ +5.17%

-

Тоже мне международный совет дирееторов....

Тоже мне международный совет дирееторов....

Нарушили собственную дивидендную политику. Чем они лучше наших олигархов?.. Тема дня: почему упали акции En+ после отчета?

Тема дня: почему упали акции En+ после отчета?

Сегодня вышел отчет En+ по МСФО за 2018 год.

Бумаги компании рухнули вниз на 5%.

Наш персональный брокер Дмитрий Балакин поделился своим мнением по поводу отчета.

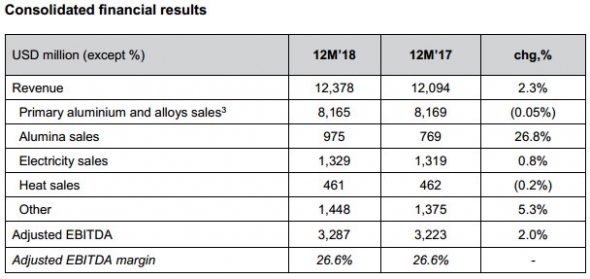

— Чистая прибыль En+ Group увеличилась на 32,7% — до $1,862 млрд, что обусловлено увеличением доли прибыли от ассоциированных компаний и -совместных предприятий.

— Выручка группы увеличилась на 2,3% — до $12,378 млрд.

— Скорректированный показатель EBITDA вырос на 2% — до $3,3 млрд.

— Чистый долг по состоянию на 31 декабря 2018 года уменьшился на 8,8% — до $11,094 млрд ($12,164 млрд по состоянию на 31 декабря 2017 года).

Не смотря на довольно приличные показатели для компании, которая находилась под санкциями целый год, стоит отметить очень сильное снижение свободного денежного потока на 30.3% до $0.877 млрд.

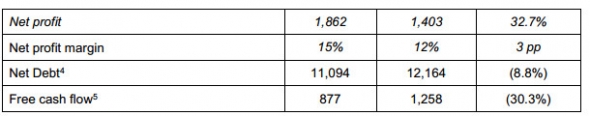

И логичным выводом из последнего показателя следует заявление от менеджмента:EN+ не будет выплачивать дивиденды по итогам 2018 года из-за «беспрецедентных вызовов», с которыми столкнулась компания.

читать дальше на смартлабе En+ - планирует сохранить производство алюминия и электроэнергии в 2019 г. на уровне предыдущего года

En+ - планирует сохранить производство алюминия и электроэнергии в 2019 г. на уровне предыдущего годаEn+ Group в 2019 г. планирует сохранить производство алюминия и выработку электроэнергии на уровне 3,8 млн т и 70-72 млрд кВт/ч.

«Группа планирует поддерживать стабильное производство алюминия на уровне 3,8 млн т в 2019 г. Ожидается, что выработка электроэнергии также останется стабильной на уровне 70-72 млрд кВт/ч»,

https://www.finanz.ru/novosti/aktsii/En+-v-2019-g-planiruet-sokhranit-proizvodstvo-alyuminiya-i-elektroenergii-na-urovne-2018-g-1028066567

читать дальше на смартлабе En+ - может рассмотреть возможность выплаты промежуточных дивидендов-2019

En+ - может рассмотреть возможность выплаты промежуточных дивидендов-2019

En+ этой осенью может рассмотреть возможность выплат промежуточных дивидендов за 2019 г.

«После проверки финансового положения и в зависимости от преобладающих макроэкономических условий компания ожидает анонсы относительно дивидендов, включая промежуточные дивиденды за 2019 год осенью 2019 года»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={914CDC88-CC21-4908-9B57-FB6972EDDD41}

читать дальше на смартлабе

Вообще логично! Прибыль выросла на 33%, но дивиденды платить не будем. А потому что у нас стресс был… А миноритарии как будто весь год в шоколаде купались!!! :-)))

Дядя Федор, миноритарии на дне усреднились и сейчас в шоколаде. А у мажора стресс, до сих пор не вышли на прежний уровень :) Вообще логично! Прибыль выросла на 33%, но дивиденды платить не будем. А потому что у нас стресс был… А миноритарии как будто весь год в шоколаде купались!!! :-)))

Вообще логично! Прибыль выросла на 33%, но дивиденды платить не будем. А потому что у нас стресс был… А миноритарии как будто весь год в шоколаде купались!!! :-)))

En+ - чистая прибыль по МСФО за 2018 год +32,7%, до $1,862 млрд. СД не рекомендовал дивиденды за 2018 г

En+ - чистая прибыль по МСФО за 2018 год +32,7%, до $1,862 млрд. СД не рекомендовал дивиденды за 2018 г

En+ Group увеличила чистую прибыль по МСФО за 2018 год на 32,7%, до 1,862 миллиарда долларов. Выручка выросла на 2,3% — до 12,378 миллиарда долларов.

Скорректированная EBITDA увеличилась на 2%, до 3,287 миллиарда долларов.

Совет директоров En+ Group рекомендовал не выплачивать дивиденды по итогам 2018 года из-за «исключительных вызовов», с которыми столкнулась компания в течение года.

«Совет директоров имеет четкую дивидендную политику для компании. Как было объявлено во втором квартале 2017 года, это подразумевает выплату дивидендов по крайней мере раз в полгода в сумме, равной 75% от свободного денежного потока в сегменте „энергетика“ (при минимальной выплате 250 миллионов долларов в год), а также 100% от дивидендов, полученных от „Русала“

https://www.enplusgroup.com/upload/iblock/0dd/28.03.2019_En+%20Group%2012M%202018%20Financial%20results%20FINAL.pdf

читать дальше на смартлабе EN+ НЕ БУДЕТ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ПО ИТОГАМ 2018Г ИЗ-ЗА «БЕСПРЕЦЕДЕНТНЫХ ВЫЗОВОВ», С КОТОРЫМИ СТОЛКНУЛАСЬ КОМПАНИЯ — СООБЩЕНИЕ

EN+ НЕ БУДЕТ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ПО ИТОГАМ 2018Г ИЗ-ЗА «БЕСПРЕЦЕДЕНТНЫХ ВЫЗОВОВ», С КОТОРЫМИ СТОЛКНУЛАСЬ КОМПАНИЯ — СООБЩЕНИЕ

Чистая прибыль En+ Group за 2018 год по МСФО увеличилась на 32,7% — до $1,9 млрд, что обусловлено увеличением доли прибыли от ассоциированных компаний и совместных предприятий.

Выручка группы увеличилась на 2,3% — до $12,4 млрд.

Скорректированный показатель EBITDA вырос на 2% — до $3,3 млрд.

Чистый долг по состоянию на 31 декабря 2018 года уменьшился на 8,8% — до $11,094 млрд ($12,164 млрд по состоянию на 31 декабря 2017 года). Украина ввела санкции против контролирующей Русал группы En+

Украина ввела санкции против контролирующей Русал группы En+

КИЕВ (Рейтер) — Президент Украины Петр Порошенко в преддверии выборов подписал указ о расширении санкций против российских граждан и компаний, включая владеющую алюминиевым гигантом Русал и энергоактивами группу En+, которую в январе США исключили из своего черного списка.

В опубликованном в среду указе говорится, что активы En+ блокируются на три года. На такой же срок вводится запрет на вывод капитала из Украины и ограничиваются торговые операции.

ru.reuters.com/article/russiaFeed/idRUKCN1R20C7-ORUTP?feedType=RSS&feedName=russiaFeed

читать дальше на смартлабе КИЕВ (Рейтер) — Президент Украины Петр Порошенко в преддверии выборов подписал указ о расширении санкций против российских граждан и компаний, включая владеющую алюминиевым гигантом Русал и энергоактивами группу En+, которую в январе США исключили из своего черного списка.

КИЕВ (Рейтер) — Президент Украины Петр Порошенко в преддверии выборов подписал указ о расширении санкций против российских граждан и компаний, включая владеющую алюминиевым гигантом Русал и энергоактивами группу En+, которую в январе США исключили из своего черного списка.

В опубликованном в среду указе говорится, что активы En+ блокируются на три года. На такой же срок вводится запрет на вывод капитала из Украины и ограничиваются торговые операции.

ru.reuters.com/article/russiaFeed/idRUKCN1R20C7-ORUTP?feedType=RSS&feedName=russiaFeed

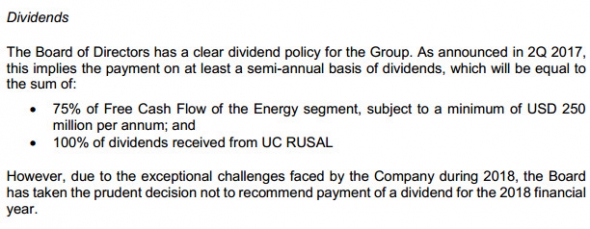

Отчет по информации от En+ «после 15 марта», когда точно — неизвестно.

Падаем вероятно на новостях:

www.rbc.ru/politics/15/03/2019/5c8bd0739a79477e36867842

Хотя фундаментально новости хорошие, к компании отношения прямо не имеют, а раз подал в суд и заявил ущерб — значит санкции удались, все правильно сделали, молодцы, снимать их опять смысла нет.

Илья Клейн, думаешь? вроде новость ещё до выходных была Отчет по информации от En+ «после 15 марта», когда точно — неизвестно.

Отчет по информации от En+ «после 15 марта», когда точно — неизвестно.

Падаем вероятно на новостях:

www.rbc.ru/politics/15/03/2019/5c8bd0739a79477e36867842

www.rbc.ru/politics/16/03/2019/5c8cb72c9a79472a4949ceb4

Хотя фундаментально новости хорошие, к компании отношения прямо не имеют, а раз подал в суд и заявил ущерб — значит санкции удались, все правильно сделали, молодцы, снимать их опять смысла нет.

Снова флешмоб!

Снова флешмоб!

https://smart-lab.ru/calendar/index/company_reports/from_15.03.2019/to_15.03.2019/

Лучшие комментарии зарабатывают тыщу!

smart-lab.ru/forum/MGNT

smart-lab.ru/forum/ALRS

smart-lab.ru/forum/ENPL

Разбирайся в отчетах компаний вместе со смартлабом! Ура!

читать дальше на смартлабе

РУСАЛ и En+ могут возобновить дивидендные выплаты с 2019 года - Атон

РУСАЛ и En+ могут возобновить дивидендные выплаты с 2019 года - Атон

En+ Group

Возобновляем аналитическое покрытие с рейтинга ВЫШЕ

Мы возобновляем аналитическое покрытие En+ Group с рейтинга ВЫШЕ РЫНКА и целевой цены $12.0/GDR. En+Group предлагает ставку на РУСАЛ (65% EBITDA), дополняемую высококачественными российскими ГЭС, которые помогают сгладить циклический характер алюминиевого бизнеса (En+ EBITDA 2019 -16% г/г против -26% у РУСАЛа). Как и РУСАЛ, En+Group характеризуется лучшим в своем секторе корпоративным управлением (8 независимых директоров из 12) и очень привлекательной оценкой (EV/EBITDA 2019П 3.4x). En+ Group должна обеспечить отличные дивиденды с 2019 (доходность 10% против 5% у РУСАЛа), что, на наш взгляд, частично компенсирует более низкую ликвидность ($1 млн/день с начала года против $17 млн/день).

РУСАЛ сильно недооценен – мы недавно начали покрытие с ВЫШЕ РЫНКА

РУСАЛ – ключевой актив En+ Group (65% EBITDA). Мы считаем его оценку несправедливой: РУСАЛ торгуется на 40% ниже своей оценочной справедливой стоимости, со скорректированным EV/EBITDA 2019 всего 3.1x (дисконт 50% к мировым алюминиевым компаниям). Наша оценка ($10.8 млрд) предполагает мультипликатор 5.2x, который мы считаем обоснованным, учитывая относительно высокие дивиденды РУСАЛа (доходность 2019П 5% против 1% у аналогов), которые компенсируют страновые риски России.

читать дальше на смартлабе

En+ - факторы роста и падения акций

- Выкуп доли ВТБ убирает «навес» над рынком, так как банк мог продать в рынок без согласования с OFAC (07.02.2020)

- Для вторичном размещении всего пакета выкупленного у ВТБ нужно задрать цену. Значит будут хорошие дивиденды и обещания перспектив от менеджмента. (07.02.2020)

- Выкупленные у ВТБ акции будут консолидированы в ее отчетности, а дивиденды полученные на эти акции улучшит кредитоспособность En+ (07.02.2020)

- Дешевый ESG актив (ГЭС+алюминий) и доля в ГМК Норникеле через РУСАЛ. (05.07.2022)

- Рост долга в связи с выкупом акций (13.02.2020)

- У Русала запланирован большой капекс до 2030 года на обновление алюминиевых заводов до 2030 года ($5bn) (09.09.2021)

- Мажоритарий (Дерипаска) исторически не любит платить дивиденды (05.07.2022)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

En+ - описание компании

EN+ Холдинг Олега Дерипаски, главным активом которого является Русал.У Холдинга 2 основных сегмента: МЕТАЛЛ (Русал) и ЭНЕРГЕТИКА (Евросибэнерго).

В 1П2021 на Металл/Энергетику приходилось примерно 80%/20% выручки.

Доля EN+ в Русале составляет 56.88%.

Поскольку компания является холдингом, при подсчете прибыли компании необходимо обращать внимание, что показатель общей прибыли из пресс-релиза нерелевантен — смотреть надо на прибыль, которая приходится на акционеров материнской компании.

En+ провел свое IPO 3 ноября, разместив на бирже 107,142,858 ГДР, где 1 ГДР = 1 акция.

На Московской бирже ГДР En+ торгуются под тикером ENPL с 8 ноября 2017 года.

После IPO уставной капитал En+ составляет 571 428 572 акций. Получается, что Free float в результате IPO составил менее 19%.

Проспект эмиссии: http://www.enplus.ru/documents/2017/enplus-group-prospectus.pdf

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций