| Число акций ао | 35 372 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 18,0 млрд |

| Выручка | 78,1 млрд |

| EBITDA | 15,7 млрд |

| Прибыль | 4,7 млрд |

| Дивиденд ао | – |

| P/E | 3,8 |

| P/S | 0,2 |

| P/BV | 0,5 |

| EV/EBITDA | 2,4 |

| Див.доход ао | 0,0% |

| Эл5 Энерго (Энел) Календарь Акционеров | |

| 26/03 Отчет МСФО за 2025 год | |

| 31/03 Отчет РСБУ за 2025 год | |

| 29/04 Отчет МСФО за 3 месяца 2026 года | |

| 13/05 Отчет РСБУ за 3 месяца 2026 года | |

| 30/07 Отчет МСФО за 6 месяцев 2026 года | |

| 13/08 Отчет РСБУ за 6 месяцев 2026 года | |

| 29/10 Отчет МСФО за 9 месяцев 2026 года | |

| 12/11 Отчет РСБУ за 9 месяцев 2026 года | |

| Прошедшие события Добавить событие | |

Эл5 Энерго (Энел) акции

0.508₽ 0%

-

Аналитики «Атон».

Аналитики «Атон».

«Энел Россия» опубликовала финансовые результаты за 9 месяцев 2016 года по МСФО. Динамика акций компании в настоящий момент определяется ожиданиями продажи «Рефтинской ГРЭС», из-за чего финансовые результаты компании уходят для рынка на второй план. В связи с этим мы считаем результаты нейтральными для котировок.

«Энел Россия» провела телеконференцию по финансовым результатам за 9 месяцев 2016 года. Мы не услышали принципиально новой информации во время телеконференции и считаем ее нейтральной для акций компании. Вновь подчеркнем, что основным катализатором роста акций является продажа «Рефтинской ГРЭС», и рынок будет внимательно следить, как компания распределит средства, полученные от этой сделки. Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

Результаты «Энел Россия» оказались несколько лучше ожиданий рынка. Несмотря на слабый рост выручки, EBITDA показала значительный рост, что связано с сокращением издержек. Этому способствовало укрепление рубля, снизившее топливные затраты. В результате EBITDA margin компании была зафиксировано на уровне 18,4%. При этом возврат к прибыли повышает вероятность выплаты дивидендов «Энел Россия». Энел Россия – возможно появятся новые варианты покупки Рефтинской ГРЭС. Об этом в ходе телеконференции сообщил финансовый директор Энела Ю. Матюшова:

Энел Россия – возможно появятся новые варианты покупки Рефтинской ГРЭС. Об этом в ходе телеконференции сообщил финансовый директор Энела Ю. Матюшова:Пока никакое решение не принято… Как вы видите, наши результаты за девять месяцев, включая Рефтинскую ГРЭС, были очень сильные, и мы можем ожидать пересмотренных предложений (о покупке ГРЭС — ред.) в ближайшие недели

(Прайм) Сегодня я занес поквартальные данные МСФО по Энел Россия.

Сегодня я занес поквартальные данные МСФО по Энел Россия.

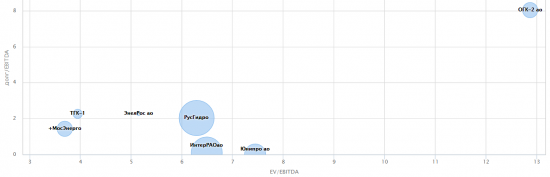

Вот как компания выглядит на нашей фундаментальной карте электрогенерирующей отрасли:

В нашем фундаментале мы пока не считаем значение EV на основании квартальных данных 4 последних кварталов, т.к. пока не забили эти данные массово, поэтому на картинке сверху EV/EBITDA=5,15 по данным прибыли за 15 год. EBITDA за 12 мес у Энел = 12,83 млрд руб., поэтому текущий EV/EBITDA равен 4,34. Не сказать, что контора дешевая.

Фокус с Энел в том, что они уже 10 лет как не платят дивиденды, но начнут их платить со следующего года, в соответствии с новым положением о дивидендной политике. Правда дивидендная доходность там пока вырисовывается пока менее 5%… В общем там надо смотреть в детали, больше времени разбираться — будет ли прибыль кратно расти...

p.s. если я какой-то отчет по мсфо пропустил, сообщите плиз в каментах какой

Мнение по акциям Энел Россия:

Мнение по акциям Энел Россия:Энел Россия — интрига, пока в размышлениях о покупке!

Продажа Рефтинской ГРЭС, кэш может пойти на сокращение долговой нагрузки, а также на выплату спецдивидендов!

Если предположить, что дивидендов не будет компания будет интересна без долга-делевиридж!

Цель по бумаге 1,12руб, текущее значение 0,82 потенциал 36%, срок 9 месяцев! Финансовый результат за 1 полугодие по МСФО:

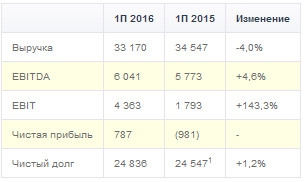

Финансовый результат за 1 полугодие по МСФО:

Показатель EBITDA увеличился за счет роста маржинальной прибыли и практически не изменившихся постоянных затрат.

Рост маржинальной прибыли обусловлен более низкой стоимостью топлива в основном за счет улучшения цен на уголь из-за благоприятного обменного курса российского рубля к казахскому тенге, особенно во втором квартале 2016 года. Снижение затрат на топливо также вызвано более низкой выработкой ПГУ и ряда других газовых блоков.

Без учета полученной в начале 2015 года страховой выплаты в размере 800 млн. рублей, скорректированный показатель EBITDA увеличился на 21,4% г/г.

(Пресс-релиз) Энел — компания вышла в прибыль по итогам 1 полугодия по МСФО

Энел — компания вышла в прибыль по итогам 1 полугодия по МСФО

Снижение выручки произошло из-за поломки на Невинномысской ГРЭС и из-за снижения спроса на электроэнергию в Уральском регионе.

EBITDA вырос за счет роста маржинальной прибыли и практически не изменившихся постоянных затрат.

Без учета полученной в начале 2015 года страховой выплаты в размере 800 млн. руб, скорректированный показатель EBITDA +21,4% г/г.

Продажи электроэнергии снизились за счет уменьшения величины полезного отпуска электроэнергии.

Продажи тепловой энергии не изменились

(Пресс-релиз) Поговаривают, что спецдивиденды могут до 0,23 руб составить, но это максимум :).

Поговаривают, что спецдивиденды могут до 0,23 руб составить, но это максимум :).

Ну а утром поговорили, что "ЭнелРоссия — спецдивиденды и тема уже разыграна" :)

сегодня опять плюс ~5%. Пятый день подряд). Вот бы такими темпами и до конца года, хотя бы)))

сегодня опять плюс ~5%. Пятый день подряд). Вот бы такими темпами и до конца года, хотя бы))) Энел сегодня лидер +7%

Энел сегодня лидер +7%

новостей нет никаких

видимо кто-то тарит один

там ликвидность небольшая, объема большого чтобы толкнуть вверх не надо

в общем историю ФСК хотят повторить наверное

Энел Россия начала процесс продажи своей дочки – Рефтинской ГРЭС. Пока у продавца ест необязывающее предложение о покупке. Среди покупателей были замечены ИнтерРАО и ГЭХ. (РИА Новости)

Энел Россия начала процесс продажи своей дочки – Рефтинской ГРЭС. Пока у продавца ест необязывающее предложение о покупке. Среди покупателей были замечены ИнтерРАО и ГЭХ. (РИА Новости) Атон про то, как ВТБ будет продавать Энел и как это повлияет на акции

Атон про то, как ВТБ будет продавать Энел и как это повлияет на акции«ВТБ» консолидировал 7,69% в «Энел Россия» в результате перехода ему залога по непогашенным кредитам Rusenergo Fund. Ранее Rusenergo Fund наряду с РФПИ, Macquarie Renaissance и AGC Equity Partners входил в PFR Partners Fund, который купил 26,4% «Энел Россия» у «Интер РАО» в 2012 году. Теперь «ВТБ» хочет продать свою долю, что значит, что доля PFR Partners Fund снизится после продажи до 18,7%. Enel принадлежит 56,4%, а Prosperity Capital — еще один крупный акционер, которому принадлежит около 10%.

Учитывая ограниченную ликвидность акций «Энел Россия», мы сомневаемся, что «ВТБ» захочет продать свою долю непосредственно на рынке — скорее он будет искать покупателя на весь пакет. Учитывая это, мы считаем новость НЕЙТРАЛЬНОЙ для акций «Энел Россия».

Эл5 Энерго (Энел) - факторы роста и падения акций

- Одна из самых рентабельных генерирующих компаний России (19.03.2019)

- 1 мая 2021г. запустилась Азовская ВЭС на 90 МВт, а в 2023 году Кольская ВЭС на 201 МВт по программе ДПМ ВИЭ, что обеспечат поступления больше 4,5 млрд.руб. за мощность (16.10.2023)

- Энел перенесла распределение ₽3 млрд дивидендов за 2021 год, на 2023-й - но так и не выплатила в 2023 году (16.10.2023)

- Компания прогнозирует высокие капитальные затраты (программа КОММОД), поэтому FCF не будет хватать на погашение долга, ситуация изменится с 2025 года и долг начнет снижаться (16.10.2023)

- Дивиденды с 2020 года компания не платит и не будет в ближайшие годы платить, так как будет снижать долговую нагрузку и выполнять инвест.программу (16.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Эл5 Энерго (Энел) - описание компании

«Энел Россия» (бывш. «Энел ОГК-5») входит в число семи оптовых генерирующих компаний, созданных в результате реформы РАО «ЕЭС России». Производственными филиалами компании являются: Конаковская ГРЭС, Невинномысская ГРЭС, Среднеуральская ГРЭС. Более 56% акций компании принадлежит Enel Investment Holding, более 26% — «ИНТЕР РАО ЕЭС»После продажи угольной Рефтинской ГРЭС в 2019 году производство электроэнергии упало в 2 раза, EBITDA -40%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций