| Число акций ао | 35 372 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 17,8 млрд |

| Выручка | 78,1 млрд |

| EBITDA | 15,7 млрд |

| Прибыль | 4,7 млрд |

| Дивиденд ао | – |

| P/E | 3,8 |

| P/S | 0,2 |

| P/BV | 0,5 |

| EV/EBITDA | 2,4 |

| Див.доход ао | 0,0% |

| Эл5 Энерго (Энел) Календарь Акционеров | |

| 26/03 Отчет МСФО за 2025 год | |

| 31/03 Отчет РСБУ за 2025 год | |

| 29/04 Отчет МСФО за 3 месяца 2026 года | |

| 13/05 Отчет РСБУ за 3 месяца 2026 года | |

| 30/07 Отчет МСФО за 6 месяцев 2026 года | |

| 13/08 Отчет РСБУ за 6 месяцев 2026 года | |

| 29/10 Отчет МСФО за 9 месяцев 2026 года | |

| 12/11 Отчет РСБУ за 9 месяцев 2026 года | |

| Прошедшие события Добавить событие | |

Эл5 Энерго (Энел) акции

-

Значение присвоенного рейтинга, а в случае изменения рейтинга — значения рейтинга до и после изменения: значение рейтинга до изменения: ruA+ прогноз по рейтингу – стабильный; значение рейтинга после изменения: ruAA- прогноз по рейтингу – стабильный.

Значение присвоенного рейтинга, а в случае изменения рейтинга — значения рейтинга до и после изменения: значение рейтинга до изменения: ruA+ прогноз по рейтингу – стабильный; значение рейтинга после изменения: ruAA- прогноз по рейтингу – стабильный.

e-disclosure.ru/portal/event.aspx?EventId=BKPMnmulIEageEXKtedorg-B-B Энергия в уплату долга

Энергия в уплату долгаЭл5-Энерго (бывш. Энел Россия) отчитался за 2022 год

Эл5-Энерго

МСар = ₽21 млрд

Р/Е = n/a

Итоги

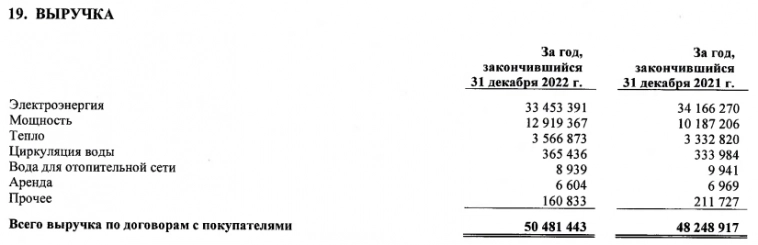

— выручка: ₽50,5 млрд (+5%);

— EBITDA: ₽9 млрд (+19,5%);

— убыток: ₽20 млрд (против прибыли за 2021-й в ₽2,5 млрд);

— чистый долг: ₽30 млрд (+15%).

📉На вчерашних торгах акции компании (ELFV) закрылись падением на 5%. Сегодня часть падения отыгрывается, бумаги растут на 1,5%.

💵Выручка выросла благодаря существенному росту доходов от продажи мощности, прежде всего вызванному увеличением цены КОМ (конкурентный отбор мощности), а также работой Азовской ВЭС в течение всего года и запуском Кольской ВЭС в декабре.

😔Компания признала обесценение основных средств в размере ₽29,5 млрд в основном по причине ухудшения общего макроэкономического сценария, что негативно и повлияло на чистую прибыль периода.

🧮Рост долга объясняется продолжавшимися капзатратами и инвестициями в завершение строительства Кольской ВЭС, а также в реализацию проектов по модернизации оборудования.

Авто-репост. Читать в блоге >>>

Никто не хочет купить акции Эл5 Энерго???

Степан Грозный, я наверно возьму чутка когда до 0,4998 дойдет… Отчет ЭЛ5-Энерго умеренно негативный - Открытие Инвестиции

Отчет ЭЛ5-Энерго умеренно негативный - Открытие Инвестиции

ПАО «ЭЛ5-Энерго» 13 апреля опубликовало аудированную финансовую отчётность в соответствии с МСФО за двенадцать месяцев 2022 года.

Из значимых событий года стоит отметить запуск Кольской ВЭС и начало поставки электроэнергии с 1 декабря 2022 года, а также продажу оборудования «силового острова». Выручка выросла на 5%, несмотря на снижение выработки электроэнергии на 4%. Компания продемонстрировала неплохой контроль над затратами — переменные затраты снизились на 1%, постоянные — на 5%.

Убыток по результатам 2022 года был сформирован из-за неденежного обесценения основных средств «ЭЛ5-Энерго» на 29,5 млрд руб. В 2022 г. «ЭЛ5-Энерго» признала обесценение основных средств по результатам тестирования активов в основном по причине ухудшения общего макроэкономического сценария. Чистая прибыль от обычных видов деятельности составила 3,35 млрд руб. (в 2021 году этот показатель был 3,9 млрд руб.). Чистый долг компании вырос с 25,9 млрд. руб., до 29,8 млрд руб. и составляет 3,2 EBITDA, что является повышенным показателем.

Авто-репост. Читать в блоге >>>

Я давно говорил, что дивиденды не выплатят, деньги хранят в банках)

Я давно говорил, что дивиденды не выплатят, деньги хранят в банках)

До дивидендов видно жадные) Совет директоров ЭЛ5-Энерго рекомендовал не выплачивать дивиденды за 2022 г.

Совет директоров ЭЛ5-Энерго рекомендовал не выплачивать дивиденды за 2022 г.

«Дивиденды по обыкновенным акциям ПАО «ЭЛ5-Энерго» по результатам 2022 года не выплачивать (не объявлять)», — говорится в материалах компании.

Акции ЭЛ5-Энерго отреагировали на рекомендации совета директоров негативно. К 14:15 МСК бумаги теряют 1,7%.

bcs-express.ru/novosti-i-analitika/el5-energo-ne-budet-vyplachivat-dividendy-za-2022 Обзор финансовых результатов ЭЛ5 Энерго за 2022г. по МСФО. Страшно, но будет лучше!!!

Обзор финансовых результатов ЭЛ5 Энерго за 2022г. по МСФО. Страшно, но будет лучше!!!

ЭЛ5 Энерго публикует финансовые результаты по МСФО за 2022 год:

👉Выручка — 50,48 млрд.руб. (+4,6 % г/г)

👉Себестоимость — 74,62 млрд.руб. (+63,5 % г/г)

👉EBITDA — 9,4 млрд.руб. (+7,8 % г/г)

👉Чистая прибыль — — 20,2 млрд.руб. (в 2021г. было +2,58 млрд.руб.)

👉Обесценение основных средств — 29,46 млрд.руб. (в 2021г. было 1,46 млрд.руб.)

Выручка от продаж электроэнергии снизилась на 2,1% — по причине снижения полезного отпуска электроэнергии от станций и небольшого роста средней цены продаж +3%; но вот продажи мощности выросли на 26,8%, причины следующие — это и рост цен по свободным договорам, увеличение продаж мощности по ДМП ВИЭ и ДПМ-2.

Авто-репост. Читать в блоге >>>

В 2023 году ЭЛ5-Энерго должна показать положительную динамику операционных денежных потоков - Синара

В 2023 году ЭЛ5-Энерго должна показать положительную динамику операционных денежных потоков - Синара

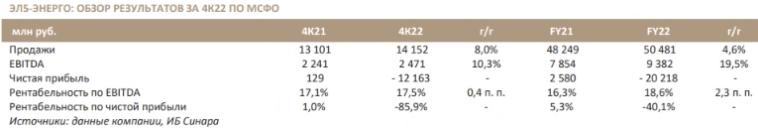

ЭЛ5-Энерго сообщила о неоднозначных результатах за 4К22 по МСФО

ЭЛ5-Энерго вчера сообщила о неоднозначных результатах за 4К22 по МСФО. Выручка выросла на 8% г/г до 14,2 млрд руб., EBITDA — на 10,3% г/г до 2,5 млрд руб. Компания отчиталась о чистом убытке в 12,2 млрд руб., в то время как в 4К21 получила чистую прибыль в размере 129 млн руб.

ЭЛ5-Энерго начала снижать долговую нагрузку; коэффициент чистый долг / EBITDA на конец 2022 г. составлял 3,2 против 3,3 на конец 2021 г. Согласно бизнес-плану, компания не собирается выплачивать дивиденды до 2025 г., концентрируясь на сокращении долга.

ЭЛ5-Энерго должна показать в 2023 г. положительную динамику операционных денежных потоков, так как запустила ветровую электростанцию мощностью 170 МВт в декабре 2022 г.

Тайц Матвей

ИБ «Синара»

Авто-репост. Читать в блоге >>>

«ЭЛ-5 Энерго» получила за 2022 год 25 млрд рублей убытка по МСФО против прибыли годом ранее

ничего не дадут, Лукойл выкупает акции по 0.48...

Степан Грозный, НЕ ПРОДАВАЙ И ВСЕ ДЕЛА.

Убыток из-за бумажной переоценки, дивидендов я и не ждал: с таким долгом — надо сначала гасить долг.

Лукойл — хороший акционер, гораздо более дружественный к миноритариям, чем прежние токсичные владельцы, которые выводил деньги компании схематозами.

История закончилась) The end

Степан Грозный, имхо, всё интересное только начинается!

ЭЛ5-Энерго (бывшая Энел Россия) представила отчет по МСФО за 2022 г.

ЭЛ5-Энерго (бывшая Энел Россия) представила отчет по МСФО за 2022 г.

Чистый убыток компании по итогам прошлого года составил 20,22 млрд руб. после прибыли 2,58 млрд руб. в 2021 г.

Результат компания объясняет тем, что признала обесценение основных средств в размере 29,5 млрд руб. по результатам стандартного тестирования активов ЭЛ5-Энерго в основном по причине ухудшения общего макроэкономического сценария, что негативно повлияло на чистую прибыль периода.

Выручка в прошлом году достигла 50,48 млрд руб., увеличившись на 4,6% в годовом выражении.

На показатель повлияли следующие факторы:

• Увеличение выручки от рыночных продаж мощности на 26,8% по мере роста получаемых платежей по программе ДПМ ВИЭ (по Азовской и Кольской ВЭС) и КОММод (по проекту модернизации НГРЭС), а также увеличения цены КОМ (по остальным генерирующим объектам).

• Дополнительную поддержку результатам оказала индексация регулируемых тарифов на электроэнергию, мощность и тепло.

• Негативное влияние оказало снижение выручки от продажи электроэнергии на 2,1% ввиду снижения объемов продаж на фоне ослабления динамики потребления электроэнергии в первой ценовой зоне.

Показатель EBITDA составил 9,382 млрд руб., увеличившись на 19,5% в основном за счет роста получаемых доходов от продажи мощности по сравнению с прошлым годом, что было частично нивелировано снижением маржинальной прибыли от продажи электроэнергии. Кроме того, на показатель положительно повлияло сокращение постоянных расходов на эксплуатацию и ремонт, а также накладных расходов.

Чистый долг вырос на 14,7% с 26 млрд руб. по состоянию на конец 2021 г. до 29,8 млрд руб. на конец 2022 г. на фоне продолжавшихся капитальных затрат и инвестиций компании в завершение строительства Кольской ВЭС и реализацию проектов по модернизации оборудования в рамках программы КОММод.

На отчетность котировки ЭЛ5-Энерго среагировали снижением, в моменте теряя почти 5% на новом недельном минимуме 0,58 руб., но затем отыграли часть потерь.

bcs-express.ru/novosti-i-analitika/el5-energo-poluchila-ubytok-v-proshlom-godu

сегодня ожидаем: СД утвердит отчет МСФО за 2022г. и даст рекомендации о распределении и убытков за 2022г.

см. календарь по акциям

«ЭЛ-5 Энерго» получила за 2022 год 25 млрд рублей убытка по МСФО против прибыли годом ранее

ничего не дадут, Лукойл выкупает акции по 0.48 и планирует делистинг с Мосбиржи

сегодня ожидаем: СД утвердит отчет МСФО за 2022г. и даст рекомендации о распределении и убытков за 2022г.

сегодня ожидаем: СД утвердит отчет МСФО за 2022г. и даст рекомендации о распределении и убытков за 2022г.

см. календарь по акциям

Совет директоров ЭЛ5—Энерго обсудит отчётность и рекомендации по дивидендам, но выплата маловероятна.

🔌 Такое ощущение, что у некоторых ч...

молодец, правильно разъясняешь,

Что никто дивидендов не хочет

Что никто дивидендов не хочет

Мне в карман сливайте по цене оферты Лукойла 0.48

Я вам выплачу дивиденды хорошие, будьте уверены

на депозите и то 5-8% можно получить Совет директоров ЭЛ5—Энерго обсудит отчётность и рекомендации по дивидендам, но выплата маловероятна.

Совет директоров ЭЛ5—Энерго обсудит отчётность и рекомендации по дивидендам, но выплата маловероятна.

🔌 Такое ощущение, что у некоторых частных инвесторов короткая память. Вышло сообщение компании об отчётности и рекомендации по дивидендам, так сразу котировки устремились ввысь, как итог за прошлые сутки акция прибавила более 4%. Понятно, что слово дивиденды возбуждает умы частных инвесторов, но они упускают до этого вышедшие новости компании.Ещё 8 февраля совет директоров ЭЛ5—Энерго утвердил бизнес-план на 2023—2025 год, главное из него, что нужно знать инвестору:

📌 Чистый долг компании продолжит увеличиваться в 2023-2024 гг. в связи с финансированием ранее начатых проектов модернизации. Снижение чистого долга ожидается начиная с 2025 г;

📌 Согласно утверждённому бизнес-плану, а также пятилетнему плану на период до 2027 года, весь свободный денежный поток компании направляется на снижение долга. Поэтому от дивидендов СД рекомендовал воздерживаться до достижения оптимального уровня долговой нагрузки.

⛽️ Думается мне, что за 2 месяца навряд ли был достигнут оптимальный уровень долговой нагрузки.

Авто-репост. Читать в блоге >>>

Валентин Погорелый, Списание из-за обесценения внеоборотных активов на 14 млрд при рыночной капе в 21…

Андрей, что хотели сказать то? не понял

📌 ЭЛ-5 Энерго (бывш. Энел Россия) - дивиденды, которых не будет

📌 ЭЛ-5 Энерго (бывш. Энел Россия) - дивиденды, которых не будет🔸 Сегодня произошел резкий рывок в котировках ЭЛ5-Энерго. В моменте бумаги прибавляли 7%, сейчас произошел небольшой откат до 5%. Основная причина данного движения заключается в созыве Совета Директоров, который пройдет 13 апреля. На повестку вынесен вопрос о распределении чистой прибыли по итогам 2022 года. Таким образом, участники рынка эмоционально отреагировали на потенциальную рекомендацию по выплате дивидендов.

🔸 Однако, мало кто из «счастливых» покупателей ознакомился с обновленной стратегией компании, Согласно документу, в связи с высокой долговой нагрузкой, создающей значительные риски для финансовой устойчивости компании и ограничивающей потенциал ее развития и инвестиционную привлекательность, совет директоров определил снижение долговой нагрузки в качестве приоритетной задачи финансовой политики. Согласно утвержденному бизнес-плану, а также пятилетнему плану на период до 2027 г., весь свободный денежный поток ЭЛ5-Энерго направляется на снижение долга. В связи с изменением приоритетов финансовой политики совет директоров принял решение воздерживаться от рекомендаций общему собранию акционеров компании касательно выплаты дивидендов до достижения оптимального уровня долговой нагрузки.

Авто-репост. Читать в блоге >>>

Все Верно, и кто-то же на это ведется )

Как-то быстро забыли, что чуть ранее этот же СД уже высказал свою позицию по поводу дивидендов на бл...

ага все может быть, можно решения менять хоть на каждом совете директоров, можно также отменить рекомендацию совета директоров

Эл5 Энерго (Энел) - факторы роста и падения акций

- Одна из самых рентабельных генерирующих компаний России (19.03.2019)

- 1 мая 2021г. запустилась Азовская ВЭС на 90 МВт, а в 2023 году Кольская ВЭС на 201 МВт по программе ДПМ ВИЭ, что обеспечат поступления больше 4,5 млрд.руб. за мощность (16.10.2023)

- Энел перенесла распределение ₽3 млрд дивидендов за 2021 год, на 2023-й - но так и не выплатила в 2023 году (16.10.2023)

- Компания прогнозирует высокие капитальные затраты (программа КОММОД), поэтому FCF не будет хватать на погашение долга, ситуация изменится с 2025 года и долг начнет снижаться (16.10.2023)

- Дивиденды с 2020 года компания не платит и не будет в ближайшие годы платить, так как будет снижать долговую нагрузку и выполнять инвест.программу (16.10.2023)

Эл5 Энерго (Энел) - описание компании

«Энел Россия» (бывш. «Энел ОГК-5») входит в число семи оптовых генерирующих компаний, созданных в результате реформы РАО «ЕЭС России». Производственными филиалами компании являются: Конаковская ГРЭС, Невинномысская ГРЭС, Среднеуральская ГРЭС. Более 56% акций компании принадлежит Enel Investment Holding, более 26% — «ИНТЕР РАО ЕЭС»После продажи угольной Рефтинской ГРЭС в 2019 году производство электроэнергии упало в 2 раза, EBITDA -40%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций