«Энел Россия» опубликовала отчетность по МСФО за 2020 г. и провела звонок с инвесторами. Мы обращаем внимание на следующие моменты

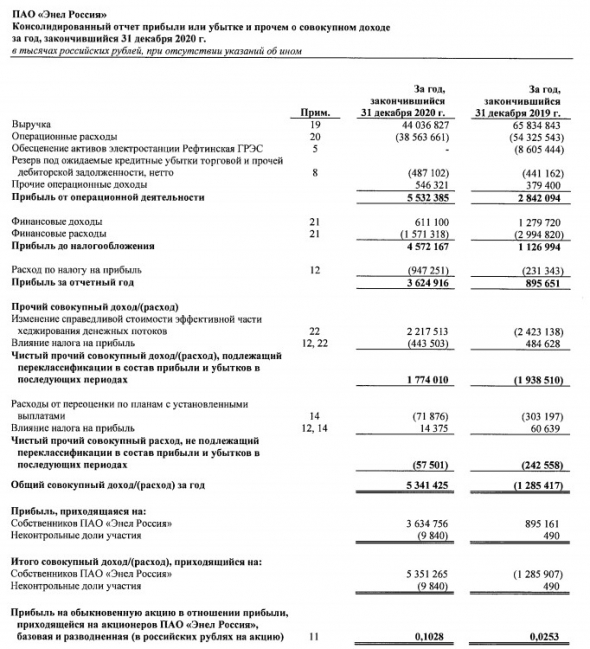

Сокращение консолидированной выручки за 2020 г. на 33% г/г во многом вследствие деконсолидации в конце 2019 г. проданной Рефтинской ГРЭС.

Сокращение консолидированной EBITDA за 2020г. (-41% г/г) во многом из-за падения выручки. При этом уровень EBITDA (9 млрд руб.) оказался ниже ориентира компании (9,9 млрд руб.), данного на Дне инвестора в феврале, а также ниже наших прогнозов, которые исходили из ориентира компании. Компания объяснила разницу между фактической EBITDA и ориентиром, озвученным на Дне инвестора, неожиданным штрафом за задержку ввода ветропарка.

Сокращение скорректированной чистой прибыли за 2020 г. (-45% г/г) во многом в результате снижения консолидированной EBITDA. При этом уровень скорректированной чистой прибыли оказался ниже (-17%) наших прогнозов.

Рост номинальной чистой прибыли за 2020 г. в 4 раза, вызванный низкой базой 2019 г., негативное влияние на которую оказал неденежный убыток в результате списания справедливой стоимости проданной Рефтинской ГРЭС (~8 млрд руб.).

Итоговый эффект. Поскольку компания обозначила ключевые ориентиры на 2020 г. в рамках прошедшего в феврале Дня инвестора, формальная публикация отчетности за 2020 г. не должна была стать сюрпризом. Однако тот факт, что отчетная EBITDA оказалась на 10% ниже недавно обозначенного ориентира, явился небольшим негативом, даже несмотря на то, что во многом объясняется причинами, не связанными с регулярной операционной деятельностью компании.

Мы считаем, что отчетность подтверждает наш сдержанный взгляд на акцию Энел Россия с рекомендацией «ПО РЫНКУ», что обусловлено тем, что компания приняла решение не выплачивать дивиденды за 2020 г., «перенеся» их выплату на 2023 г. Это решение, в свою очередь, объяснялось ожиданием существенного негативного денежного потока Энел Россия в 2021 г вследствие истечения ДПМ по новым тепловым блокам в конце 2020 г в совокупности с инвестициями в строительство новых ветряных электростанций.Гончаров Игорь

«Газпромбанк»

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций