| Число акций ао | 458 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 157,4 млрд |

| Опер.доход | – |

| Прибыль | 46,1 млрд |

| Дивиденд ао | 46,33 |

| Дивиденд ап | 0,44 |

| P/E | 3,4 |

| P/B | 0,7 |

| ЧПМ | 7,2% |

| Див.доход ао | 13,6% |

| Див.доход ап | 0,7% |

| Банк Санкт-Петербург Календарь Акционеров | |

| 06/03 Отчет по МСФО за 2025 год | |

| 20/05 Завершение байбэка на 5 млрд. руб. | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

ао: 341.3₽ +0.09%ап: 60.65₽ -3.81%

-

По ТА видно, что цена консолидируется с прорывом вверх. Если ЧП за 2019 год будет больше, чем за 2018 год, то появятся какие-то предпосылки для роста.

По ТА видно, что цена консолидируется с прорывом вверх. Если ЧП за 2019 год будет больше, чем за 2018 год, то появятся какие-то предпосылки для роста.

Банк Санкт-Петербург — ключевые показатели на линии роста — Финам

«Банк Санкт-Петербург» – это частный банк, который входит в число 20 крупнейших российских банков по объёму активов. Под зарубежные санкции не попал.

Отчет по МСФО за 9м2019 отразил рост показателей в кредитовании и комиссий, но трейдинговые операции принесли убыток 575 млн руб. Доходы от кредитования до резервирования выросли на 6,9%, Комиссии показали выдающийся рост 23% г/г. Прибыль акционеров за 9 мес. составила 5,5 млрд руб. (-14% г/г). Консенсус Bloomberg предполагает прибыль 2019П 8,7 млрд руб. (-3% г/г). На балансе мы видим рост ключевых показателей за последний квартал: депозиты +4,3% к/к, корпоративные кредиты +8,2% к/к, розничное кредитование +3,2% к/к.

По итогам 2019 года акционеры могут получить дивиденд 3,66 руб. с ожидаемой доходностью платежа 7,2%.

Недавно менеджмент завершил второй раунд обратного выкупа акций, объем которого составил 642 млн руб. С учетом байбэка норма выплат за 2019 год может составить 27% прибыли по МСФО.

Акции торгуются с дисконтом к аналогам ~30%, но динамика акций ограничивается убытками от трейдинга, которые влияют на годовую прибыль и дивиденды, а также ожиданиями меньшей нормы выплат 2019П в сравнении с ВТБ и Сбербанком. Вместе с тем, мы видим улучшения в кредитовании, комиссиях, рост депозитов и сохраняем позитивное видение на BSPB в долгосрочной перспективе.

Мы понижаем рекомендацию с «покупать» до «держать» и целевую цену.

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>>

stanislava, Хорошая аналитика, а цену целевую не указали.

khornickjaadle, сколько ни читаю их аналитику они так пишут без указания цен.как говорится сколько можно ошибаться и давать неправильные прогнозы

Банк Санкт-Петербург — ключевые показатели на линии роста — Финам

«Банк Санкт-Петербург» – это частный банк, который входит в число 20 крупнейших российских банков по объёму активов. Под зарубежные санкции не попал.

Отчет по МСФО за 9м2019 отразил рост показателей в кредитовании и комиссий, но трейдинговые операции принесли убыток 575 млн руб. Доходы от кредитования до резервирования выросли на 6,9%, Комиссии показали выдающийся рост 23% г/г. Прибыль акционеров за 9 мес. составила 5,5 млрд руб. (-14% г/г). Консенсус Bloomberg предполагает прибыль 2019П 8,7 млрд руб. (-3% г/г). На балансе мы видим рост ключевых показателей за последний квартал: депозиты +4,3% к/к, корпоративные кредиты +8,2% к/к, розничное кредитование +3,2% к/к.

По итогам 2019 года акционеры могут получить дивиденд 3,66 руб. с ожидаемой доходностью платежа 7,2%.

Недавно менеджмент завершил второй раунд обратного выкупа акций, объем которого составил 642 млн руб. С учетом байбэка норма выплат за 2019 год может составить 27% прибыли по МСФО.

Акции торгуются с дисконтом к аналогам ~30%, но динамика акций ограничивается убытками от трейдинга, которые влияют на годовую прибыль и дивиденды, а также ожиданиями меньшей нормы выплат 2019П в сравнении с ВТБ и Сбербанком. Вместе с тем, мы видим улучшения в кредитовании, комиссиях, рост депозитов и сохраняем позитивное видение на BSPB в долгосрочной перспективе.

Мы понижаем рекомендацию с «покупать» до «держать» и целевую цену.

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>>

stanislava, Хорошая аналитика, а цену целевую не указали. Банк Санкт-Петербург - ключевые показатели на линии роста - Финам

Банк Санкт-Петербург - ключевые показатели на линии роста - Финам

«Банк Санкт-Петербург» – это частный банк, который входит в число 20 крупнейших российских банков по объёму активов. Под зарубежные санкции не попал.

Отчет по МСФО за 9м2019 отразил рост показателей в кредитовании и комиссий, но трейдинговые операции принесли убыток 575 млн руб. Доходы от кредитования до резервирования выросли на 6,9%, Комиссии показали выдающийся рост 23% г/г. Прибыль акционеров за 9 мес. составила 5,5 млрд руб. (-14% г/г). Консенсус Bloomberg предполагает прибыль 2019П 8,7 млрд руб. (-3% г/г). На балансе мы видим рост ключевых показателей за последний квартал: депозиты +4,3% к/к, корпоративные кредиты +8,2% к/к, розничное кредитование +3,2% к/к.

По итогам 2019 года акционеры могут получить дивиденд 3,66 руб. с ожидаемой доходностью платежа 7,2%.

Недавно менеджмент завершил второй раунд обратного выкупа акций, объем которого составил 642 млн руб. С учетом байбэка норма выплат за 2019 год может составить 27% прибыли по МСФО.

Акции торгуются с дисконтом к аналогам ~30%, но динамика акций ограничивается убытками от трейдинга, которые влияют на годовую прибыль и дивиденды, а также ожиданиями меньшей нормы выплат 2019П в сравнении с ВТБ и Сбербанком. Вместе с тем, мы видим улучшения в кредитовании, комиссиях, рост депозитов и сохраняем позитивное видение на BSPB в долгосрочной перспективе.

Мы понижаем рекомендацию с «покупать» до «держать» и целевую цену.

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>>

По отчету Банка Санкт-Петербург: недорогой банк, но есть ли потенциал в бумаге?

В отчетном квартале в банке СПБ оживилась работа с юридическими лицами — вырос корпоративный кредитный портфель и привлекли депозиты юрлиц, розничный кредитный портфель растет, но медленнее рынка, вклады тоже. Чистая процентная маржа восстановилась после провала во втором квартале, и составила 3,9%, чистые процентные доходы — тоже восстановились после слабого предыдущего периода, и выросла почти на 7% к соответствующему кварталу прошлого года. Чистые комиссионные доходы на высоком уровне в 1,9 млрд. за 3кв, что на уровне 2кв2019 и сразу на 29% выше уровня 3кв2018. Это сейчас, пожалуй, самая сильная сторона бизнеса банка. Доля просроченных кредитов относительно стабильна: была чуть лучше в предыдущем квартале, однако пока и провала в этом направлении не видится.

В целом по 9 месяцам картина следующая: чистые процентные доходы растут на 6,9%, после вычета резервов это рост уже на 20,5%, однако чистая прибыль сократилась на 15% г/г. В чем причина? Основная причина в резком падении прибыли от операций с иностранной валютой, переоценки иностранной валюты и от операций с производными финансовыми инструментами — эти доходы обвалились на 94%, или на 3,561 млрд. рублей. Без их учета доналоговая прибыль выросла на 57%! Это отличный результат, учитывая что получен он в основном от надежного комиссионного бизнеса и при плавном развитии кредитного портфеля, а снижение чистой прибыли вызвано изменениями по нестабильным статьям торговли валютой и ПФИ.

В целом банк Санкт-Петербург оценен дешево — всего в 30% капитала, и 3 с небольшим годовых прибыли. Камнем преткновения для существенного роста акций остается дивидендная политика: банк выплачивает 20% чистой прибыли, что по нынешним временам откровенно мало. Сдерживают показатели достаточности капитала, в перспективе 2-3 лет эти условия могут быть выполнены, и тогда банк сможет выплачивать 50% прибыли, что безусловно поспособствует резкой и принципиальной переоценке его акций. Но это не точно! В силу того, что параллельно с получением прибыли и наращиванием капитала, банк наращивает кредитный портфель и баланс, нормативы могут не дотягивать до целевых значений гораздо дольше, чем это предполагается сейчас.

Получаем довольно крепкий средний банк, с серьезно недооцененными относительно капитала акциями, но умеренной дивидендной доходностью, и заложенными моментами как позитивного (изменение дивполитики и выкупы акций), так и отрицательного (рост резервов, повышение стоимости риска) свойства. Потенциал в бумаге разумеется есть, но когда он реализуется, это вопрос открытый.

Grigory Saveliev, какие нормативы до чего не дотягивают? Н 1.0=14%, н 1.2=10%. В чем проблема? По отчету Банка Санкт-Петербург: недорогой банк, но есть ли потенциал в бумаге?

По отчету Банка Санкт-Петербург: недорогой банк, но есть ли потенциал в бумаге?

В отчетном квартале в банке СПБ оживилась работа с юридическими лицами — вырос корпоративный кредитный портфель и привлекли депозиты юрлиц, розничный кредитный портфель растет, но медленнее рынка, вклады тоже. Чистая процентная маржа восстановилась после провала во втором квартале, и составила 3,9%, чистые процентные доходы — тоже восстановились после слабого предыдущего периода, и выросла почти на 7% к соответствующему кварталу прошлого года. Чистые комиссионные доходы на высоком уровне в 1,9 млрд. за 3кв, что на уровне 2кв2019 и сразу на 29% выше уровня 3кв2018. Это сейчас, пожалуй, самая сильная сторона бизнеса банка. Доля просроченных кредитов относительно стабильна: была чуть лучше в предыдущем квартале, однако пока и провала в этом направлении не видится.

В целом по 9 месяцам картина следующая: чистые процентные доходы растут на 6,9%, после вычета резервов это рост уже на 20,5%, однако чистая прибыль сократилась на 15% г/г. В чем причина? Основная причина в резком падении прибыли от операций с иностранной валютой, переоценки иностранной валюты и от операций с производными финансовыми инструментами — эти доходы обвалились на 94%, или на 3,561 млрд. рублей. Без их учета доналоговая прибыль выросла на 57%! Это отличный результат, учитывая что получен он в основном от надежного комиссионного бизнеса и при плавном развитии кредитного портфеля, а снижение чистой прибыли вызвано изменениями по нестабильным статьям торговли валютой и ПФИ.

В целом банк Санкт-Петербург оценен дешево — всего в 30% капитала, и 3 с небольшим годовых прибыли. Камнем преткновения для существенного роста акций остается дивидендная политика: банк выплачивает 20% чистой прибыли, что по нынешним временам откровенно мало. Сдерживают показатели достаточности капитала, в перспективе 2-3 лет эти условия могут быть выполнены, и тогда банк сможет выплачивать 50% прибыли, что безусловно поспособствует резкой и принципиальной переоценке его акций. Но это не точно! В силу того, что параллельно с получением прибыли и наращиванием капитала, банк наращивает кредитный портфель и баланс, нормативы могут не дотягивать до целевых значений гораздо дольше, чем это предполагается сейчас.

Получаем довольно крепкий средний банк, с серьезно недооцененными относительно капитала акциями, но умеренной дивидендной доходностью, и заложенными моментами как позитивного (изменение дивполитики и выкупы акций), так и отрицательного (рост резервов, повышение стоимости риска) свойства. Потенциал в бумаге разумеется есть, но когда он реализуется, это вопрос открытый.

Банк выкатил отвратительный отчёт

обьесняю почему

возьмём «стратегию банка 2018-2020»

ссылка: www.bspb.ru/news/2018/02/02

рассмотрим основные тезисы этой стратегии:

1-е: рентабельность капитала на уровне 15%+

по факту имеем на уровне 10%+

2-е: увеличение рыночной стоимости Банка в 3 раза

по факту имеем падение 13% на данный момент

стратегия вышла 02.02.18 акция стоила 57,8 — сейчас 50,8

отсюда вывод: стратегия не исполняется, но у неё ещё есть год!

к тому же они весьма неплохо на валютных курсах зарабатывают, о чём сведетельствую прошлый год!

возможно стоит покупать? как бы бредово это не звучало?!

Аля, на плохих отчетах стоит покупать только если только котировки упали. Котировки не падают. Байбек закончился. Дивы прогнозируются маленькие. Зачем тогда их брать, это это же мазохизм. Имхо…

Алексей aka Markitant, так они эти котировки и упали, вы внимательно читали мой пост?

а байбек они второй раз проводят, только прошлый год по 55 руб выкупали, а в этот по 53, боюсь, что если продолжить числовой ряд то в следующем году...?

деньги то у них в любом случае есть, а там где деньги, там мы — любители неимоверно сложных и невыносимо трудных заработков

Аля, вы писали, что они упали за полгода-год. Я пишу про мгновенное падение из-за плохого отчета. Это разные вещи. На отчет акции не отреагировали, скорее всего он не стал неожиданностью. В МРСК ЦП например плохой отчет обрушил акции на 15-20% за несколько дней.

Банк выкатил отвратительный отчёт

обьесняю почему

возьмём «стратегию банка 2018-2020»

ссылка: www.bspb.ru/news/2018/02/02

рассмотрим основные тезисы этой стратегии:

1-е: рентабельность капитала на уровне 15%+

по факту имеем на уровне 10%+

2-е: увеличение рыночной стоимости Банка в 3 раза

по факту имеем падение 13% на данный момент

стратегия вышла 02.02.18 акция стоила 57,8 — сейчас 50,8

отсюда вывод: стратегия не исполняется, но у неё ещё есть год!

к тому же они весьма неплохо на валютных курсах зарабатывают, о чём сведетельствую прошлый год!

возможно стоит покупать? как бы бредово это не звучало?!

Аля, на плохих отчетах стоит покупать только если только котировки упали. Котировки не падают. Байбек закончился. Дивы прогнозируются маленькие. Зачем тогда их брать, это это же мазохизм. Имхо…

Алексей aka Markitant, так они эти котировки и упали, вы внимательно читали мой пост?

а байбек они второй раз проводят, только прошлый год по 55 руб выкупали, а в этот по 53, боюсь, что если продолжить числовой ряд то в следующем году...?

деньги то у них в любом случае есть, а там где деньги, там мы — любители неимоверно сложных и невыносимо трудных заработков

Банк выкатил отвратительный отчёт

обьесняю почему

возьмём «стратегию банка 2018-2020»

ссылка: www.bspb.ru/news/2018/02/02

рассмотрим основные тезисы этой стратегии:

1-е: рентабельность капитала на уровне 15%+

по факту имеем на уровне 10%+

2-е: увеличение рыночной стоимости Банка в 3 раза

по факту имеем падение 13% на данный момент

стратегия вышла 02.02.18 акция стоила 57,8 — сейчас 50,8

отсюда вывод: стратегия не исполняется, но у неё ещё есть год!

к тому же они весьма неплохо на валютных курсах зарабатывают, о чём сведетельствую прошлый год!

возможно стоит покупать? как бы бредово это не звучало?!

Аля, на плохих отчетах стоит покупать только если только котировки упали. Котировки не падают. Байбек закончился. Дивы прогнозируются маленькие. Зачем тогда их брать, это это же мазохизм. Имхо… Мне нравятся хорошие мультипликаторы, но должно быть что-то еще. Какая-то идея. Банк выкатил отвратительный отчёт

Банк выкатил отвратительный отчёт

объясняю почему

возьмём «стратегию банка 2018-2020»

ссылка: www.bspb.ru/news/2018/02/02

рассмотрим основные тезисы этой стратегии:

1-е: рентабельность капитала на уровне 15%+

по факту имеем на уровне 10%+

2-е: увеличение рыночной стоимости Банка в 3 раза

по факту имеем падение 13% на данный момент

стратегия вышла 02.02.18 акция стоила 57,8 — сейчас 50,8

отсюда вывод: стратегия не исполняется, но у неё ещё есть год!

к тому же они весьма неплохо на валютных курсах зарабатывают, о чём свидетельствует прошлый год!

возможно стоит покупать? как бы бредово это не звучало?! Отчетность СПБ вышла умеренная (когда не ждешь чудес) — снижение рентабельности, рост операционных расходов, корпоративный сектор слабый, темп роста процентных доходов не впечатляют. Однако есть предпосылки к улучшению ситуации: наблюдается замедление в снижении указанных показателей.

Отчетность СПБ вышла умеренная (когда не ждешь чудес) — снижение рентабельности, рост операционных расходов, корпоративный сектор слабый, темп роста процентных доходов не впечатляют. Однако есть предпосылки к улучшению ситуации: наблюдается замедление в снижении указанных показателей.

Из положительного — восстановление чистой процентной маржи банка, спасибо регулятору.

В случае закрепления успехов 3 квартала — в конце года можем наблюдать рост акций до 55 рублей. Удачи

/остальные умные мысли на публичном канале: t.me/blanchvision Прибыль мсфо 9 мес 2019г: 5,502 млрд руб (-15% г/г).

Прибыль мсфо 9 мес 2019г: 5,502 млрд руб (-15% г/г).

Банк Санкт-Петербург – рсбу/мсфо

Общий долг 31.12.2016г: 519,043 млрд руб/ мсфо 519,419 млрд руб

Общий долг 31.12.2017г: 541,185 млрд руб/ мсфо 535,949 млрд руб

Общий долг 31.12.2018г: 591,613 млрд руб/ мсфо 597,750 млрд руб

Общий долг на 30.09.2019г: 572,221 млрд руб/ мсфо 577,124 млрд руб

Прибыль 9 мес 2016г: 1,673 млрПрибыль 10 мес 2016г: 1,776 млрд руб

Прибыль 2016г: 2,325 млрд руб/ Прибыль мсфо 4,278 млрд руб

Прибыль 9 мес 2017г: 3,401 млрд руб/ Прибыль мсфо 5,737 млрд руб

Прибыль 10 мес 2017г: 3,784 млрд руб

Прибыль 2017г: 4,233 млрд руб/ Прибыль мсфо 7,491 млрд руб

Прибыль 9 мес 2018г: 3,116 млрд руб/ Прибыль мсфо 6,472 млрд руб

Прибыль 10 мес 2018г: 3,847 млрд руб

Прибыль 2018г: 6,048 млрд руб/ Прибыль мсфо 9,047 млрд руб

Прибыль 1 мес 2019г: 283,98 млн руб

Прибыль 2 мес 2019г: 459,32 млн руб

Прибыль 1 кв 2019г: 1,160 млрд руб/ Прибыль мсфо 1,282 млрд руб

Прибыль 4 мес 2019г: 1,221 млрд руб

Прибыль 5 мес 2018г: 1,706 млрд руб

Прибыль 6 мес 2018г: 2,116 млрд руб/ Прибыль мсфо 3,472 млрд руб

Прибыль 7 мес 2018г: 2,399 млрд руб

Прибыль 8 мес 2018г: 2,770 млрд руб

Прибыль 9 мес 2018г: 3,564 млрд руб/ Прибыль мсфо 5,502 млрд руб

Прибыль 10 мес 2018г: 3,999 млрд руб

www.bspb.ru/investors/financial-statements/RAS/

www.bspb.ru/investors/financial-statements/IFRS/ «Убыток от операций на финансовых рынках за 9 месяцев 2019 года составил 0.6 млрд рублей.» Раскидываются бабосами налево и направо)

«Убыток от операций на финансовых рынках за 9 месяцев 2019 года составил 0.6 млрд рублей.» Раскидываются бабосами налево и направо) Банк Санкт-Петербург - чистая прибыль за 9 мес по МСФО -15% г/г

Банк Санкт-Петербург - чистая прибыль за 9 мес по МСФО -15% г/гБанк «Санкт-Петербург» подвел итоги работы за 3 квартал и 9 месяцев 2019 года по международным стандартам финансовой отчетности (МСФО).

Ключевые показатели, согласно данным Консолидированной отчетности по МСФО:- Выручка основного бизнеса за 9 месяцев 2019 года составила 22.5 млрд рублей, что выше результата за 9 месяцев 2018 года на 12.3%, в том числе 7.7 млрд рублей за 3 квартал 2019 года (+9.3% по сравнению с 3 кварталом 2018 года);

- Чистый процентный доход за 9 месяцев 2019 года составил 16.9 млрд рублей, что выше результата за 9 месяцев 2018 года на 6.9%, в том числе 5.9 млрд рублей за 3 квартал 2019 года (+6.1% по сравнению с 3 кварталом 2018 года);

- Чистый комиссионный доход за 9 месяцев 2019 года составил 5.2 млрд рублей, что выше результата за 9 месяцев 2018 года на 23.3%, в том числе 1.9 млрд рублей за 3 квартал 2019 года (+27.6% по сравнению с 3 кварталом 2018 года);

Авто-репост. Читать в блоге >>>

Чистая прибыль Банка Санкт-Петербург в 3 квартале может снизиться на 9% - Альфа-Банк

Чистая прибыль Банка Санкт-Петербург в 3 квартале может снизиться на 9% - Альфа-Банк

Банк «Санкт-Петербург» завтра представит финансовые результаты за 3К19 по МСФО и проведет телефонную конференцию. Согласно нашему прогнозу, сильная динамика основного дохода будет нейтрализована негативным торговым убытком, что приведет к снижению чистой прибыли на 9%г/г при ROAE 9,8%.

Банк “Санкт-Петербург” уже опубликовал свои финансовые результаты за 3К19 по РСБУ. Учитывая это, негативная динамика торгового убытка в 3К19 не станет сюрпризом для рынка, однако для инвесторов это остается поводом для опасений. В то же время при 0,27x P/BV и 2,3x P/E 2020П (дисконт 18- 21% к средним мультипликаторам за последние два года) мы считаем, что рынок уже учел самый негативный сценарий в котировках.

В ходе телефонной конференции банк, вероятно, представит обновленный прогноз на 2019 г. и предварительные ожидания на 2020 г.

Прогноз показателей за 3К19: Мы ожидаем, что чистый процентный доход в 3К19 вырастет на 5% г/г и на 9% к/к до 5,8 млрд руб. (ЧПМ вырастет на 0,4 п. п. к/к до 3,9%) на фоне возобновления роста корпоративного кредитования (+8% к/к) и продолжающегося роста розничных кредитов (+7% к/к). Согласно нашему прогнозу, комиссионный доход вырастет на 30% г/г, продолжив тренд, начатый в 2К19. В то же время, хеджирование процентного риска, вероятно, приведет к убытку по торговым операциям в размере 0,4 млрд руб. в 3К19, исходя из цифр по РСБУ. Мы ожидаем, что отчисления в резервы в 3К19 составят 1,7 млрд руб., что на 26% ниже г/г при стоимости риска 1,8% в 3К19 (- 0,7 п. п. г/г), что соответствует среднему значению прогнозного диапазона на 2019 г. Мы ожидаем, что операционные расходы за 3К19 составят 3,3 млрд руб., что на 5% выше г/г (и соответствует годовому прогнозу). В итоге чистая прибыль составит 1,9 млрд руб. (-9% г/г и — 13% к/к при ROAE 9,8%), что на 5% ниже консенсус- прогноза, главным образом, на фоне более консервативных ожиданий по торговым операциям.

Кипнис Евгений

«Алфа-Банк»

Информация о телефонной конференции: 27 ноября банк проведет телефонную конференцию в 16:00 мск / 8:00 по нью-йоркскому времени / 13:00 по лондонскому времени. Номер для участия: +44 203 009 2470. Пароль: 53178289#.

Авто-репост. Читать в блоге >>>

Примечательный факт: Владимир Путин является акционером ПАО «Банк Санкт-Петербург» (239 акций). Из декларации 2018 года.

Value, всего 239 акции?) на 12000р¸ не густо))

Сергей Быков, нормально, это как у меня вклад в банке на 15 руб.

Value, 230 акций у него на 11 600 р.

Gatilov, да

Value, он наверно и не помнит что они у него естЬ!

Примечательный факт: Владимир Путин является акционером ПАО «Банк Санкт-Петербург» (239 акций). Из декларации 2018 года.

Value, Сердюков, а не Путин

Gatilov, ознакомитесь:

www.cikrf.ru/analog/prezidentskiye-vybory-2018/kandidaty/putin-vladimir-vladimirovich/

Примечательный факт: Владимир Путин является акционером ПАО «Банк Санкт-Петербург» (239 акций). Из декларации 2018 года.

Value, всего 239 акции?) на 12000р¸ не густо))

Банк Санкт-Петербург - факторы роста и падения акций

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Банк больше других выиграл от повышения ставок, т.к. много дешевого фондирования и большая часть кредитов по плавающим ставкам. (14.12.2024)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Доходы банка могут снизится по мере снижения ставок ЦБ (14.12.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

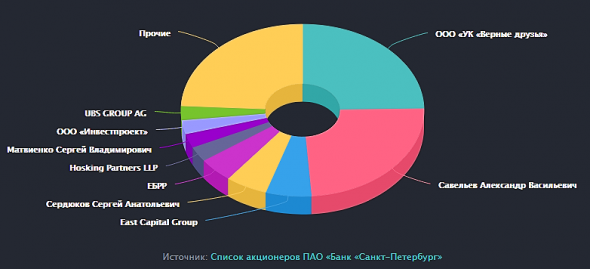

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

ir@bspb.ru

+7 812 332 78 36

Руслан Васильев Управляющий директор Investor Relations

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций