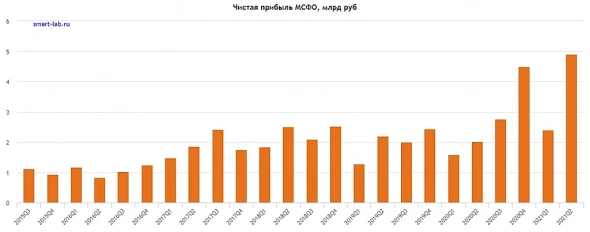

Прибыль Банка Санкт-Петербург выросла на 102% в 1-м полугодии и составила 7,3 млрд рублей.

Банк Санкт-Петербург отчитался сегодня по

МСФО.

👉

Чистая прибыль за 1 полугодие 2021 года составила

7.3 млрд рублей, что выше результата за 1 полугодие 2020 года на +

102%;

👉Рентабельность капитала составила

16.1% за 1 полугодие 2021 года (

8.9% за 1 полугодие 2020 года);

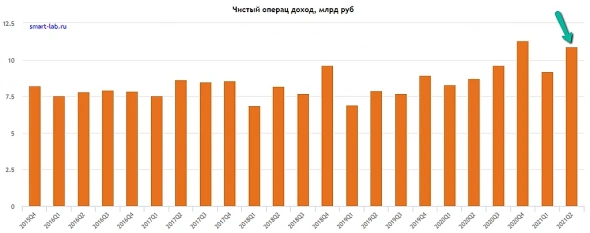

👉Чистый комиссионный доход за 1 полугодие 2021 года составил

4.2 млрд рублей, что выше результата за 1 полугодие 2020 года на +

25.4%;

👉Кредитный портфель за 1 полугодие 2021 года вырос на

10.5%, включая +11.5% в розничном портфеле и +10.3% в корпоративном.

Павел Филимонок, первый зампредправления Банка «Санкт-Петербург»:

Результат первого полугодия стал во многом переломным для Банка – показав рекордную прибыль, мы досрочно выполнили стратегическую цель по росту рентабельности капитала до 15%. Такие показатели были получены благодаря сильному росту основного бизнеса на фоне восстановления экономики. Мы ожидаем, что сохраним положительную динамику во втором полугодии, что позволит по итогам года улучшить прогноз по рентабельности капитала на горизонте действующей Стратегии

Пресс-релиз банка:

https://www.bspb.ru/news/2021/08/25/

Отчетность:

https://www.bspb.ru/investors/financial-statements/IFRS/IFRS_1H2021_ru.pdfАвто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций