золото

-

А знаете до какого уровня по «глобальной» шкале Фибоначчи не достали пока?

А знаете до какого уровня по «глобальной» шкале Фибоначчи не достали пока?

Помните уровень 3820.???

Это глобальный уровень 38,2.

Дальше глобальный уровень 50, т.е. 5000.

Так вот между ними есть 44,1. Это 4410.

Не дотянули пока, но….

Либо дотянут сразу, либо вернутся на 3820 и попробуют оттуда, если мишки не уронят от 3820 на 3230.

Так что…. Только лови. Хоть вверх, хоть вниз.

Без фанатизма. Спокойно и хладнокровно. А есть ведь еще психологический уровень.

А есть ведь еще психологический уровень.

4000.

Бычки думают: там будет хорошо затариться.

Могут дать медвежатам опустить цену туда.

Медвежата думают: только дайте. Опустим ее ниже этого уровня на те самые 381 бакс, чтобы не повадно было.

Ну а на самом деле, все гораздо проще.

438,2 по шкале Фибоначчи. Та самая цифра 4382. Наверняка цена аск достала (бид, как знаем, 4381,25.)

Дальше 426,4_423,6, т.е. 4264_4236.

Ну а дальше 411,8_400, т.е. 4118_4000.

Примитивно, но чаще работает, чем нет.

Работает без Трампа, геополитики, новостей.

Удачи.

Метод Геллы. Передышка? (gold)

Метод Геллы. Передышка? (gold)

— Механик! Давай!!! ©

Всем трям и привет!!! Неделя началась бодрячком, так и её и продолжим. Тем более уже вторник, и все включились в рабочий процесс.

ЛИРИКА.

Сейчас все переваривают пятничную встречу Трампа и Зе. А там есть, о чем задуматься. Донни надавал шелбанов (образно конечно), и отправил думать над своим поведением. А если конкретно, то Томагавков Украине не видать, и Зеленскому сказали прямым текстом, что надо идти на уступки России по территориям. Как пишут в интернетах, минимум весь Донбасс должен отойти РФ.

Иначе? Иначе Зе и КО денег от «дяди Сэма» вообще не увидят.)) ахаха… вот так продается родина. %%)

Не, ну ясень пень, сча будут обсуждать, возмущаццо, может даже еще на майдане попрыгают… если печенек завезут. Но по факту условия поставлены. Без обсуждений.

Вот так, за пару часов, Рыжий обозначил свою позицию. А дальше ждем встречи в Будапеште. Кста, почему именно там?

И если кто-то думает, что Трамп радеет за РФ и уважает Путина — глубоко ошибаются. Может и уважает… что ему с ним делить? Но в первую очередь Донни интересует денежный интерес. А его интерес это разработка Арктики с РФ. А там ого-го чего можно накопать!

Авто-репост. Читать в блоге >>>

📈 Почему текущий рост в золоте — это не защита от инфляции, а просто спекуляция? Структура спроса на золото практически всегда сохраняется н...

TAUREN, а почему, простите, спекуляция не может быть защитой от инфляции? Взять биток хотя бы. «Спекуляция» и «защита от инфляции» — это не антонимы, одно тёплое, другое мягкое 📈 Почему текущий рост в золоте - это не защита от инфляции, а просто спекуляция?

📈 Почему текущий рост в золоте - это не защита от инфляции, а просто спекуляция?Структура спроса на золото практически всегда сохраняется неизменной.

✅ Главным потребителем всегда была ювелирная отрасль, на которую обычно приходилось 40-50% всего спроса (40% в 2024м году).

✅ На промышленность в 2024м году пришлось меньше 7% спроса.

👆Т.е. всего около 50% спроса на золото — это реальное его потребление.

✅ Существенный кусок спроса — это закупки золота со стороны государств (21% в 2024м году). Для чего страны покупают золото объемами большими, чем те, которые потенциально может потребить промышленность — без понятия. По факту, эту груду металла не продаст в существенном объеме никто и никогда, так как это сразу обвалит рынок 😁. Просто ликвидация денег налогоплательщиков, на которые можно было сделать что-то более полезное, чем купить металл в хранилище.

📊 Оставшаяся часть спроса (примерно 1/3) — это инвестиции. ETF, слитки, монеты и т.д.

❌ В 2025м году спрос вырос только со стороны ETF. Остальные сегменты показали сильное падение. Последний раз подобное было в 2020м и 2016м годах, потом следовали приличные коррекции в ценах на золото.

Авто-репост. Читать в блоге >>> Риск рецессии в США и ожидание смягчения ДКП поддерживает рост цен на золото

Риск рецессии в США и ожидание смягчения ДКП поддерживает рост цен на золотоКредитный цикл в США замедляется и риск рецессии возрастает

По данным База данных ФРС (FRED), ключевые категории банковских кредитов в США с середины 2025 года демонстрируют признаки охлаждения. Потребительские кредиты снизились с $1,96 трлн в мае до $ 1,84 трлн в сентябре 2025 года. Охлаждение кредитования затронуло также промышленный сектор. Коммерческие и промышленные кредиты составляют около 2,7 трлн $, ниже пиков 2023 года (~2,9 трлн $). Кредиты на строительство и развитие стабильны у 460 млрд $, роста нет с конца 2024 года. Это редкий и тревожный сигнал: аналогичные сдвиги наблюдались перед рецессиями 2001, 2008 и 2020 годов».

Замедление кредитования является индикатором снижения готовности банков и бизнеса к риску. Когда долги растут быстрее доходов, экономика входит в позднюю фазу цикла. При ставках выше 5% обслуживание кредитов становится обременительным, что снижает инвестиции и потребление. Такое сочетание — классический предвестник спада кредитного импульса и перехода к рецессии.

Авто-репост. Читать в блоге >>>

Минфин желает перенести все риски на россиян Открылась очередь в ловушку расставленную ушлым Минфином, приглашая россиян взять на себя б...

Виктор Петров, встаёт с утра чиновник Минфина, завтракает и за завтраком думает: «Что бы мне сегодня сделать? А перенесу-ка я все риски на россиян!»

Аналитика даже не 80, а 85 уровня Минфин желает перенести все риски на россиян

Минфин желает перенести все риски на россиян

Открылась очередь в ловушку расставленную ушлым Минфином, приглашая россиян взять на себя будущие риски.

Минфин дал рекомендации россиянам сохранять деньги в долгосрочных сбережений в ОФЗ и золото. Краткосрочно же предложил использовать депозиты. Это всё очень хорошо, правда не учитывается предыдущее желание сами знаете кого увеличить индекс Мосбиржи, который продолжает ползать на карачках как закоренелый пьянчуга. Т.е. в акции, почему-то, вкладываться не рекомендуют. Плюс ко всему предлагают скупать золото на хаях. Сразу видны знания и опыт, которые так и не смогли прилипнуть к голове гласящего.

Авто-репост. Читать в блоге >>> Никогда не задумывались на что похоже настоящее «расчехление» и как оно выглядит?

Никогда не задумывались на что похоже настоящее «расчехление» и как оно выглядит?

А я вам скажу.

Настоящее расчехление — это не бешенные скачки цены в разные стороны.

Настоящее расчехление похоже на флет.

Вроде бы стоит цена на месте весь день. «Дрожжит». А в конце дня смотрите на д1, а она всего лишь на 1%, но отошла вверх или вниз. Всего лишь на 1%. И так каждый день. 1-2% в день. Немного. С учетом возвратов на тот же процент или даже больше, ощущение, что все в порядке. Ан нет.

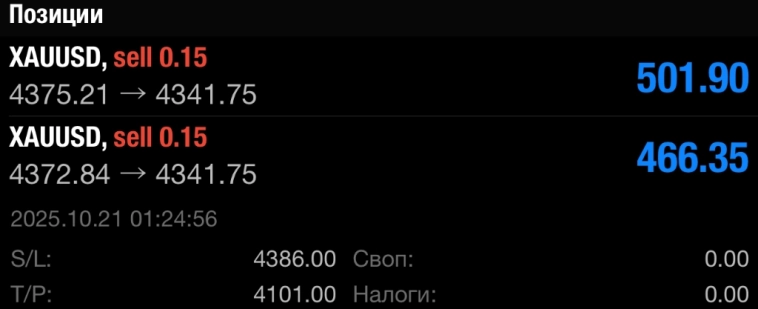

Истхай вчера обновили. Стал 4381,25.(Альпари, ЕСН 1)

4337,44 — это и есть тот самый 1% от истхая.

Сегодня за ночь мишки отняли у бычков уже 1%. Это не показатель. Ведь нужно дождаться закрытия дня, чтобы это утверждать.

Золото: золотые облигации Селигдара против биржевого золота GOLDRUBTOM-что лучше?

Золото: золотые облигации Селигдара против биржевого золота GOLDRUBTOM-что лучше?Золото на мировых биржах снова день за днем обновляет исторические максимумы и скорее всего, готовится и в этом году опять стать инвестиционным активом номер один. В России масса способов вложиться в золото, как в «бумажное», так и непосредственно в металл. Что касается «металлического» золота (слитков и монет), то тут отдельный разговор, а сегодня поговорим о «бумажном» золоте, т. е. о биржевых инструментах, привязанных к золоту. Их тоже немало:

- биржевое золото на Мосбирже (инструмент GOLDRUBTOM)

- «Золотые» облигации ПАО Селигдар

- 3-месячные фьючерсы на золото (котируются в долларах США)

- «вечный» фьючерс на золото GLDRUBF (котируется в рублях).

Фьючерсы рассматривать также здесь не будем, поскольку они рассчитаны скорее на трейдинг, спекуляции, нежели на длительное инвестирование в золото. Что же остается? Непосредственно само биржевое золото GOLDRUBTOM, торгующееся на Московской бирже, и «золотые» облигации Селигдара, также обращающиеся на Московской бирже.

Авто-репост. Читать в блоге >>>

Люди, сейчас хайп на золото, рекомендации умники пишут, анализировать надо, но уже поздно когда золото 4300, предпосылки уже были перед новым 2023 годом,29 декабря 2022г на бирже в рублях 4057р за грамм я купил, тишина была никто не рекомендовал покупать, а сегодня 11 207р грамм, ну не поднять уже такого профита, ну сходит на 4600 за унцию и вернут на 3800 на геополитике если мировое будет, что тут гадать.

Люди, сейчас хайп на золото, рекомендации умники пишут, анализировать надо, но уже поздно когда золото 4300, предпосылки уже были перед новым 2023 годом,29 декабря 2022г на бирже в рублях 4057р за грамм я купил, тишина была никто не рекомендовал покупать, а сегодня 11 207р грамм, ну не поднять уже такого профита, ну сходит на 4600 за унцию и вернут на 3800 на геополитике если мировое будет, что тут гадать. Золото! Еще раз о больном🤣

Золото! Еще раз о больном🤣

Приветствую, кого не видел🤝

«Золотые страсти дня» поутихли, но цена особенно «не присела».

Судя по тому, что я у себя вижу, Азия поддержит бросок, и, возможно, в ночь по Москве

цена на золото пробьет 4400$за унцию! Вероятность такого события весьма велика!

Не знаю, как кто, а рискну открыться от «текущей» до утра. Вдруг...😉

Благодарю за прочтение и все остальное🤣🤝 С уважением к читающим!

Работаю по собственной авторской методике, все права защищены!

Почта: spereiro2000@gmail.com

ТГ-канал: я подумаю насчет приватности. Так, видимо, будет лучше… подумаю.

Всем удачи и профита!

Авто-репост. Читать в блоге >>> На Петербургской бирже запустили торги физическим золотом.

На Петербургской бирже запустили торги физическим золотом.

На Петербургской бирже запустили торги физическим золотом. Первая сделка состоялась сегодня же — килограмм драгметалла продали за 11 млн рублей. @bankrollo

Помню когда то 1 кг золота стоил 12 тыс. долларов всего! Т.е. менее 1 млн. рублей!)

Авто-репост. Читать в блоге >>> 🥇 Золото дорожает сумасшедшими темпами. Обвал уже близок?

🥇 Золото дорожает сумасшедшими темпами. Обвал уже близок?

📌 Сегодня предлагаю поговорить о золоте – почему этот драгоценный металл продолжат дорожать, стоит ли ждать обвала цен, и как на этом можно заработать.1️⃣ ЧТО С ЦЕНАМИ?

• 17 октября цена 1 унции золота впервые в истории достигла 4380 долларов США. К утру понедельника стоимость снизилась до ≈4260 долларов за унцию.

• С начала 2025 года цена на золото выросла на 62,6%. С начала 2024 года рост составил +110%, с начала 2023 года +133%. Итого получаем средний рост за последние 3 года на 44,3% в год, и впереди ещё остались ноябрь и декабрь.

• В рублях цена золота сейчас около 11,1 тысяч рублей за 1 грамм, с начала 2025 года рост всего +31%, но средний рост за последние 3 года +57,7%.

2️⃣ ПРИЧИНЫ РОСТА ЦЕН:

• Золото – актив, который вызывает наибольшее доверие у населения по всему миру в нестабильные времена. Сейчас среди драйверов роста цен на золото:

1) Нестабильность отношений между США и Китаем;

2) Снижение доллара США к мировым валютам;

3) Внутренние причины США: приостановка работы правительства США, проблемные кредиты у банков США, высокая ключевая ставка ФРС (начало её снижения).

Авто-репост. Читать в блоге >>> От слитков до инвестиций ✔️

От слитков до инвестиций ✔️Представляем сервис клиринга внебиржевых сделок с драгоценными металлами с участием центрального контрагента (ЦК).

Новая система позволит пользоваться преимуществами единого обеспечения, кросс-маржирования, неттинга внебиржевых сделок с биржевыми, а также удобной инфраструктурой и риск-менеджментом со стороны ЦК.

Для профессиональных участников торгов доступны сделки:

📍 GLD/RUB — с золотом

📍 SLV/RUB — с серебром

📍 PLT/RUB — с платиной

📍 PLD/RUB — с палладиемСделки со сроками «сегодня» (TOD) и своп-овернайт (TODTOM) заключаются с 07:00 до 19:00, «завтра» (TOM) — с 07:00 до 23:50.

Объем торгов драгоценными металлами на Московской бирже за 9 месяцев этого года составил почти 1,9 трлн рублей (за весь 2024 год — 931 млрд рублей). В сделках участвовали 115,8 тысячи частных инвесторов.

Больше о рынке драгоценных металлов — здесь.

Читайте нас в Max

Авто-репост. Читать в блоге >>> Золото 2025: Почему оно растёт и как на этом заработать?

Золото 2025: Почему оно растёт и как на этом заработать?

Золото традиционно считается «тихой гаванью» для инвесторов в периоды экономической нестабильности. В 2025 году его цена выросла на 50% за год и на 14% только за сентябрь. Давайте разберёмся, почему это происходит.

Краткосрочные факторы роста

— Шатдаун в США (1 октября 2025 года): Конгресс не смог согласовать бюджет, что привело к приостановке работы правительственных органов. Это вызвало панику на рынках и увеличение спроса на золото как на надёжный актив.

— Политическая нестабильность: Отставки премьер-министров в Японии и Франции усилили глобальную неопределённость.

— Снижение процентной ставки ФРС США: В сентябре 2025 года Федеральная резервная система впервые за девять месяцев понизила ставку до 4–4,25%, что ослабило доллар и поддержало цены на золото.

Среднесрочные факторы

— Торговые войны и санкции: Геополитическая напряжённость (включая СВО и конфликты на Ближнем Востоке) заставляет инвесторов искать безопасные активы.

— Репатриация золотых запасов: Центробанки возвращают золото из-за рубежа. Например, в 2024 году Индия вернула 100 тонн золота из Великобритании.

Авто-репост. Читать в блоге >>>

Запасы золота в международных резервах России в сентябре 2025г выросли впервые за полтора года - на 3 тонны — РИА Новости

Запасы золота в международных резервах России в сентябре 2025г выросли впервые за полтора года - на 3 тонны — РИА Новости

Запасы золота в международных резервах России в сентябре выросли впервые за полтора года (с апреля 2024г) — на 3 тонны, следует из анализа РИА Новости данных Банка России.

Как ранее в понедельник сообщил ЦБ, на 1 октября золотой запас составил 74,9 миллиона тройских унций, или 2329,65 тонны, увеличившись за месяц на 0,1 миллиона тройских унций, или 3,1 тонны.

ria.ru/20251020/rossiya-2049416775.html

Авто-репост. Читать в блоге >>> Сбережения стоит делить между рублем и золотом

Сбережения стоит делить между рублем и золотомВ Минфине рекомендовали россиянам хранить сбережения в рублях и золоте. При этом рублевые вклады советуют открывать на срок от трех месяцев до полугода, а для долгосрочных больше подходит золото. Представитель ведомства не исключил что в долгосрочной перспективе драгметалл подорожает до $30 тыс. за тройскую унцию при продолжении активных покупок со стороны ЦБ и сокращении доли доллара США в международных резервах.

Мы согласны с мнением экспертов Минфина и считаем, что консервативным и начинающим инвесторам лучше всего разделить сбережения между рублевыми вкладами в нескольких надежных банках и золотом. Средняя ставка в крупнейших российских банках в первой декаде октября, по данным ЦБ РФ, составляла 15,46% годовых.

В начале лета она была на 3,5–4% выше, но и текущий уровень полностью покрывает годовую инфляцию. В некоторых банках ставки с начала осени вновь начали расти, несмотря на снижение ключевой ставки до 17%. Есть кредитные организации, предлагающие вклады на срок от полугода под 30% годовых и выше. Впрочем, такие условия чаще всего предлагаются новым клиентам или для не размещавшихся прежде на банковских счетах средств.

Авто-репост. Читать в блоге >>> Минприроды РФ: Общие актуальные балансовые запасы серебра России составляют 123,7 тыс. тонн

Минприроды РФ: Общие актуальные балансовые запасы серебра России составляют 123,7 тыс. тонн

17 октября 2025

Почти 83% запасов серебра в России сосредоточены на территории Дальнего Востока и в Сибири. Общие актуальные балансовые запасы серебра России, сосредоточенные в 610 месторождениях, составляют 123,7 тыс. тонн. Это пятое место в мире после Китая, Мексики, Польши и Перу.

Лидером по запасам серебра является Забайкальский край, в его недрах заключено свыше четверти серебра страны. Далее по объемам запасов — Республика Саха (Якутия), Красноярский край, Магаданская область, Республика Бурятия, следует из данных Минприроды РФ.

«Россия обладает мощной сырьевой базой серебра и потенциал ее наращивания очень велик. Прогнозные ресурсы металла наиболее достоверных категорий P1 и P2 составляют порядка 130 тыс. тонн, в перерасчете на условные запасы категории С2 это свыше трети балансовых запасов страны. Они сосредоточены в основном на Дальнем Востоке и в Сибири», — прокомментировал министр природных ресурсов и экологии России Александр Козлов.

В настоящее время в стране действует 964 лицензии на пользование участками недр на серебро, в том числе в качестве попутного компонента. Добыча, по данным Роснедр, осуществляется на 156 месторождениях.

Уточняется, что к крупнейшим центрам добычи серебра относятся: месторождение Дукатское в Магаданской области, Прогноз в Якутии, Горевское в Красноярском крае, Нойон-Тологой и Удоканское в Забайкальском края. В совокупности на указанных месторождениях добывается более 940 тонн серебра в год. Это 39% от общероссийской добычи.

Также Минприроды РФ сообщает, что на данный момент в России к освоению подготавливаются свыше 70 месторождений, содержащих серебро. Рэй Далио о золоте

Рэй Далио о золоте

Рэй Далио не рассматривает золото как блестящий металл или спекулятивный инструмент. Он видит в нем деньги в их самой чистой и фундаментальной форме.

🟡 По его мнению, большинство инвесторов совершают основную ошибку. Они считают фиатные валюты деньгами, а золото — товаром. На самом деле фиат — это долг, зависящий от того, насколько правительства выполняют свои обещания, тогда как золото — это форма денег без каких-либо обязательств. У него есть внутренняя ценность, его нельзя напечатать, и оно не зависит от доверия к какой-либо организации.

🟡 Далио утверждает, что на протяжении истории множество валют обесценилось или исчезало, в то время как золото оставалось стабильным средством сбережения. Это единственная форма денег, которая переживает политические циклы, дефолты и войны. Когда правительства печатают деньги, чтобы предотвратить долговые кризисы, реальная стоимость фиата падает, и растет спрос на «нефиатные деньги», такие как золото.

🟡 Он также считает, что золото начало заменять казначейские облигации США как настоящий безрисковый актив. Центральные банки и институциональные инвесторы тихо сокращают свои вложения в доллары и увеличивают запасы золота. В долгосрочной перспективе этот сдвиг означает возвращение к чему-то более стабильному и независимому от государственного кредита.

Авто-репост. Читать в блоге >>>