Рубль крепкий только на бумаге. Что на самом деле происходит с валютой

Друзья, если вы смотрите на курс и думаете: «Рубль снова стабилен — значит, всё под контролем», — у меня для вас плохие новости. Эта стабильность больше напоминает затишье перед бурей.

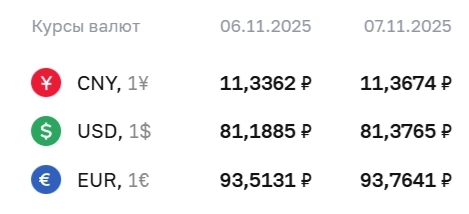

Я ожидаю, что уже к концу 2026 года доллар может стоить ₽100. И знаете, самое тревожное здесь даже не цифра. А то, почему к ней всё идёт.

Сегодня рубль выглядит крепким. Он держится за счёт жёсткой денежно-кредитной политики — высокой ключевой ставки, которая буквально «высушивает» экономику, делая кредиты недоступными и убивая спрос. Банки и бизнес замирают, но зато рубль стоит красиво.

🛡 Однако любая жёсткость имеет предел. Центробанк не сможет держать ставку на уровне 16,5% вечно. В 2025 году прогнозирую снижение до 16%, а в 2026 — до 12-13%. Это логично: экономика не выдерживает таких процентов. Но как только ставка пойдёт вниз — рубль потеряет последний источник поддержки.

Поэтому я ожидаю, что в 2025 году доллар выйдет на уровень ₽85, а к 2026 году — ₽100. И если сегодня средний курс около ₽81, это значит, что за два года национальная валюта может подешеветь на четверть.

Авто-репост. Читать в блоге

>>>